תעשיית הקרנות בשיא של כל הזמנים - 558 מיליארד שקל

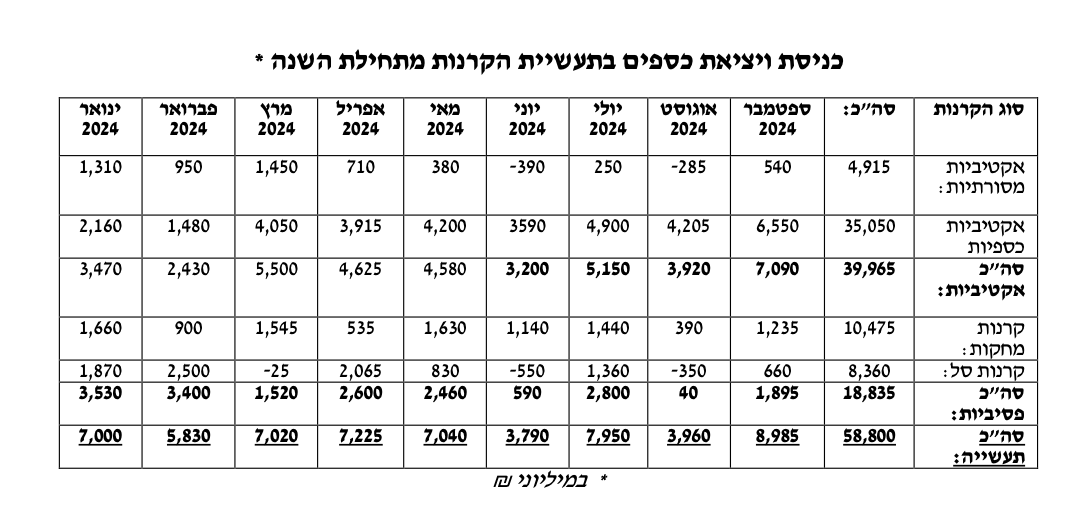

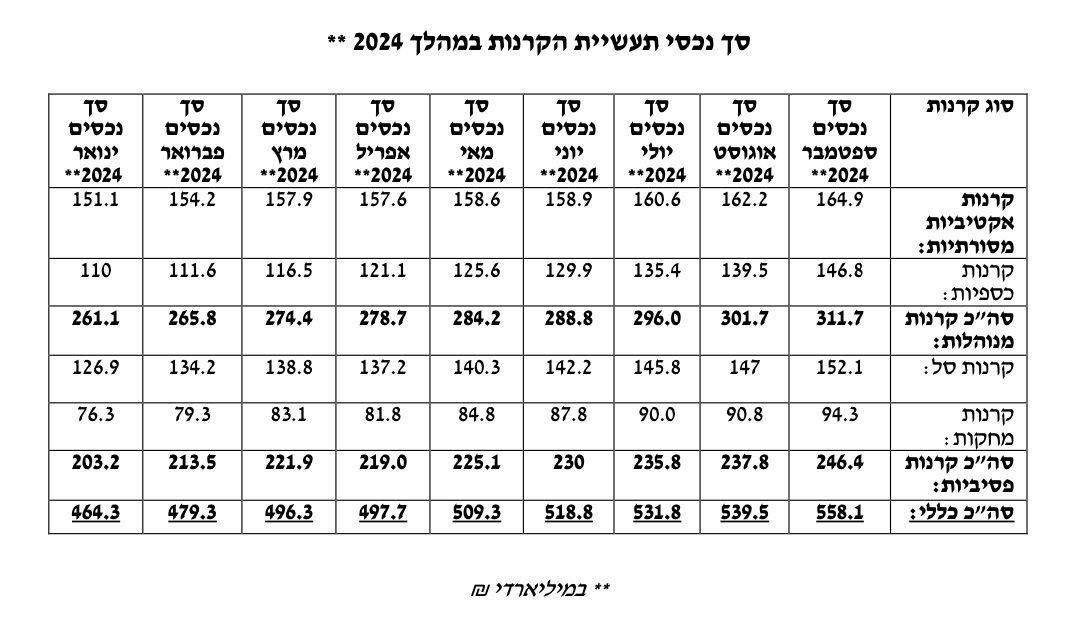

השנה העברית נחתמת כשבקרנות יש 558 מיליארד שקל. זו הייתה שנה חזקה גם לקרנות הכספיות, שבשנה העברית האחרונה גייסה 44 מיליארד שקל. בחודש האחרון גויסו עוד 9 מיליארד שקל לקרנות, 6.5 מיליארד מתוכן לקרנות הכספיות.זו שנת שיא בתעשיית הקרנות בישראל, כך עולה מדו״ח שפרסם מיטב בית השקעות. התפלגות הכספים בקרנות מתחלקת לקרנות האקטיביות והקרנות הפסיביות, כשבראשונה 311.7 מיליארד שקל ובאחרונה 246.4 מיליארד שקל. רוב הכסף הקרנות האקטיביות נמצאות בקרנות מסורתיות, כשהמיעוט בקרנות כספיות. בקרנות האקטיביות רוב הכסף נמצא בקרנות הסל, כשהמיעוט בקרנות מחקות. כפי שניתן לראות, לא זו שהשנה העברית החולפת הייתה החזקה ביותר בתעשיית הקרנות, אלא שהחודש האחרון – ספטמבר היה החזק מכולם עם גיוס של 8.9 מיליארד שקל לרוחב התעשיה. חודש אוגוסט היה החלש ביותר השנה, אחריו חודש יוני, כשגויסו בהם 3.96 ו–3.79 מיליארד שקל, בהתאמה.

כפי שניתן לראות, לא זו שהשנה העברית החולפת הייתה החזקה ביותר בתעשיית הקרנות, אלא שהחודש האחרון – ספטמבר היה החזק מכולם עם גיוס של 8.9 מיליארד שקל לרוחב התעשיה. חודש אוגוסט היה החלש ביותר השנה, אחריו חודש יוני, כשגויסו בהם 3.96 ו–3.79 מיליארד שקל, בהתאמה. שיעור הגידול בקרנות הפסיביות עד כה השנה עומד על 21%, והגידול בקרנות המנוהלות הוא 19%.התעשייה האקטיבית המסורתית גייסה בחודש ספטמבר סכום של כ-540 מיליון שקל. קטגוריית אג''ח בחו''ל מסכמת את חודש ספטמבר עם גיוס של כ- 470 מיליון שקל, אחריה קטגוריית חברות והמרה עם גיוס של כ-210 מיליון שקל, קטגורית ממונפות ואסטרטגיות הוסיפה גיוס של כ-75 מיליון שקל, קטגוריית אגד קרנות גייסה כ-40 מיליון שקל, קטגוריית מניות בחו''ל סיימה את החודש עם גיוס קל של כ-15 מיליון שקל והקרנות הגמישות גייסו סכום נמוך של כ- 5 מיליון שקל.הקרנות הכספיות מסיימות את חודש ספטמבר עם גיוס של כ-6.55 מיליארד שקל, הקרנות הכספיות השקליות גייסו כ-6.57 מיליארד שקל ומנגד הקרנות הכספיות הדולריות פדו סכום זעיר של כ-0.02 מיליארד שקל.התעשייה הפסיבית גייסה סכום של כ-1.9 מיליארד שקל, כאשר הקרנות המחקות גייסו כ-1.23 מיליארדשקל וקרנות הסל גייסו כ-0.66 מיליארד שקל.בקרנות הסל עיקר הגיוסים הגיעו לקטגוריית מניות בחו''ל שגייסו סכום של כ-540 מיליון שקל, אחריה קטגוריית מניות בארץ שגייסה סכום של כ-280 מיליון שקל, ואילו שאר הקטגוריות מסיימות עם פדיון, הקטגוריה הפודה ביותר הייתה קטגוריית ממונפות ואסטרטגיות, עם פדיון בסכום של כ-60 מיליון שקל, אחריה קטגוריית אג"ח מדינה שמסכמת את חודש ספטמבר עם פדיון של כ-35 מיליון שקל, קטגוריית אג''ח בחו''ל עם פדיון של כ-30 מיליון שקל, קטגוריית אג''ח כללי עם פדיון דומה של כ-25 מיליון שקל, קטגוריית חברות והמרה עם פדיון קל של כ- 10 מיליון שקל.בקרנות המחקות הקטגוריה המגייסת ביותר היא קטגוריית מניות בחו''ל שגייסה סכום של כ-620 מיליון שקל, אחריה קטגוריית חברות והמרה עם גיוס של כ-305 מיליון שקל, קרנות אג"ח בחו''ל גייסו סכום של כ-275 מיליון שקל וקטגוריית מניות בארץ הוסיפה גיוס של 80 מיליון שקל, הקטגוריה הפודה ביותר הייתה קטגוריית אג''ח כללי עם פדיון בסכום של כ-35 מיליון שקל, אחריה קטגוריות אג''ח מדינה שפדתה סכום של כ-15 מיליון שקל.

שיעור הגידול בקרנות הפסיביות עד כה השנה עומד על 21%, והגידול בקרנות המנוהלות הוא 19%.התעשייה האקטיבית המסורתית גייסה בחודש ספטמבר סכום של כ-540 מיליון שקל. קטגוריית אג''ח בחו''ל מסכמת את חודש ספטמבר עם גיוס של כ- 470 מיליון שקל, אחריה קטגוריית חברות והמרה עם גיוס של כ-210 מיליון שקל, קטגורית ממונפות ואסטרטגיות הוסיפה גיוס של כ-75 מיליון שקל, קטגוריית אגד קרנות גייסה כ-40 מיליון שקל, קטגוריית מניות בחו''ל סיימה את החודש עם גיוס קל של כ-15 מיליון שקל והקרנות הגמישות גייסו סכום נמוך של כ- 5 מיליון שקל.הקרנות הכספיות מסיימות את חודש ספטמבר עם גיוס של כ-6.55 מיליארד שקל, הקרנות הכספיות השקליות גייסו כ-6.57 מיליארד שקל ומנגד הקרנות הכספיות הדולריות פדו סכום זעיר של כ-0.02 מיליארד שקל.התעשייה הפסיבית גייסה סכום של כ-1.9 מיליארד שקל, כאשר הקרנות המחקות גייסו כ-1.23 מיליארדשקל וקרנות הסל גייסו כ-0.66 מיליארד שקל.בקרנות הסל עיקר הגיוסים הגיעו לקטגוריית מניות בחו''ל שגייסו סכום של כ-540 מיליון שקל, אחריה קטגוריית מניות בארץ שגייסה סכום של כ-280 מיליון שקל, ואילו שאר הקטגוריות מסיימות עם פדיון, הקטגוריה הפודה ביותר הייתה קטגוריית ממונפות ואסטרטגיות, עם פדיון בסכום של כ-60 מיליון שקל, אחריה קטגוריית אג"ח מדינה שמסכמת את חודש ספטמבר עם פדיון של כ-35 מיליון שקל, קטגוריית אג''ח בחו''ל עם פדיון של כ-30 מיליון שקל, קטגוריית אג''ח כללי עם פדיון דומה של כ-25 מיליון שקל, קטגוריית חברות והמרה עם פדיון קל של כ- 10 מיליון שקל.בקרנות המחקות הקטגוריה המגייסת ביותר היא קטגוריית מניות בחו''ל שגייסה סכום של כ-620 מיליון שקל, אחריה קטגוריית חברות והמרה עם גיוס של כ-305 מיליון שקל, קרנות אג"ח בחו''ל גייסו סכום של כ-275 מיליון שקל וקטגוריית מניות בארץ הוסיפה גיוס של 80 מיליון שקל, הקטגוריה הפודה ביותר הייתה קטגוריית אג''ח כללי עם פדיון בסכום של כ-35 מיליון שקל, אחריה קטגוריות אג''ח מדינה שפדתה סכום של כ-15 מיליון שקל.

- 3.רון מצא מטמון 06/10/2024 17:34הגב לתגובה זוהסיכון, הגידור ואם מדובר בחוב מעבר לים אז גם הורדות הריבית הופכות אותם ללא רלוונטיות

- 2.לרון 04/10/2024 10:02הגב לתגובה זולפרסם תמיד שיאים המפתים את התמימים להשקיע תמיד בהייפ!

- 1.לרון 04/10/2024 10:00הגב לתגובה זוההימלטות תהיה מרשימה!