צילום: Marga Santoso on Unsplash

שוק החוב הקונצרני רותח: "זינוק של 23% בגיוסי חוב במגזר הנדל"ן"

פעילות אינטנסיבית במיוחד מתרחשת בשוק החוב הקונצרני בישראל, על רקע סיכונים כלכליים גוברים. למרות הריביות הגואות והחששות מהאטה, המוסדיים ממשיכים להזרים כספים בהיקפים משמעותיים לשוק

במהלך החודשים האחרונים, ממשיך שוק החוב הקונצרני בישראל לצבור תאוצה ולהפוך לאחד מהשחקנים המרכזיים בכלכלה המקומית. כך עולה מסקירה שפרסמה היום מידרוג. חברות רבות בשוק הישראלי פונות לגיוסי חוב מתוך רצון לנצל את התנאים הנוחים בשוק, תוך שהן מציעות למשקיעים הזדמנות להשתתף באחת ההשקעות הפיננסיות המסקרנות והיציבות ביותר הקיימות כיום.

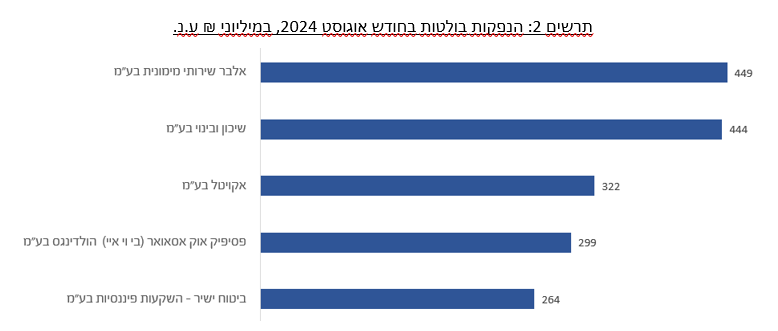

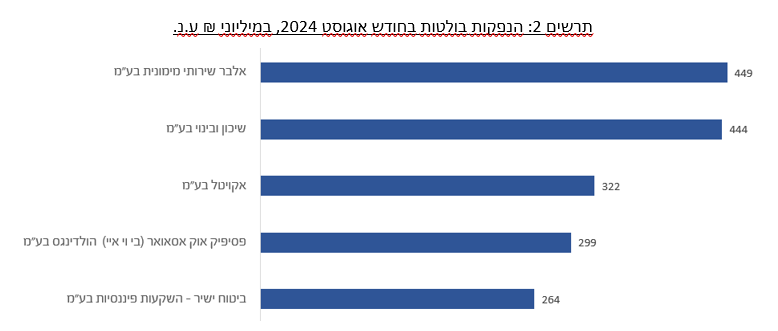

ב-2024, בייחוד באוגוסט, חלה עלייה משמעותית בנפח ההנפקות וגיוסי החוב של חברות ישראליות. כך לדוגמה, הסכום הכולל של ההנפקות בשוק החוב הקונצרני הגיע לכ-6.7 מיליארד שקל – סכום מרשים שממחיש את הביקוש הגבוה מצד המשקיעים להנפקות מסוג זה.

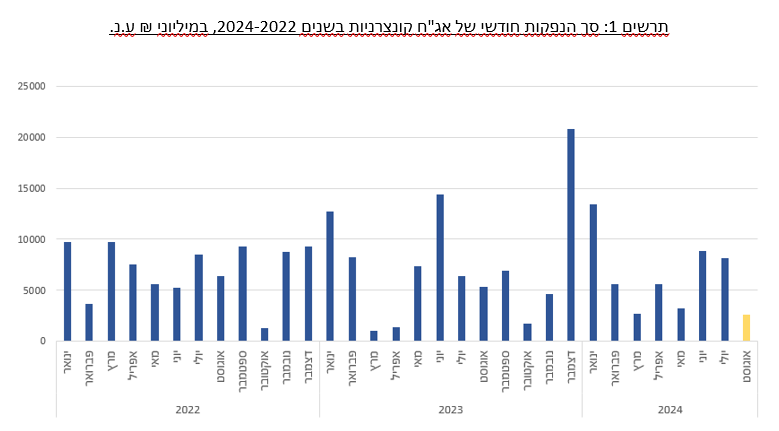

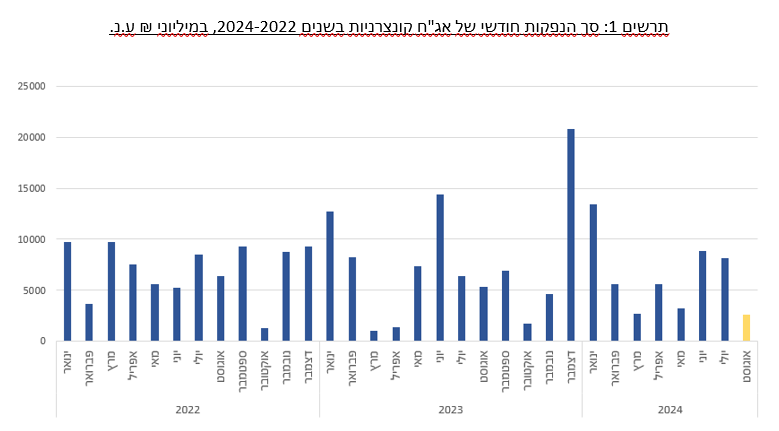

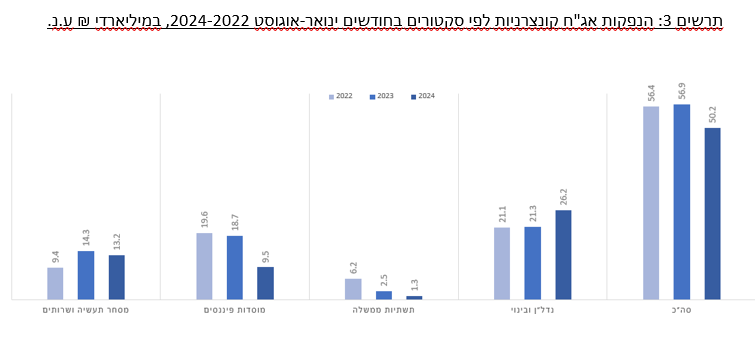

בשיחה עם מנכ"ל מידרוג, אבי שטרנשוס, הוא אומר שבדומה לנתוני עבר ביחס לחודשי אוגוסט, המתאפיינים לרוב ברמות גיוס נמוכות בהינתן שהחברות מפרסמות את תוצאותיהן הכספיות, אוגוסט השנה היה שונה מקודמיו. לדבריו, "עיקר ההאטה מיוחסת לירידה בהנפקות מצד המגזר הפיננסי, לעומת התקופות המקבילות ב-2023 ו-2022, כשהירידה בצורך לגייס מגיעה על רקע רווחי השיא וגידול בפיקדונות הציבור שרשמו הבנקים בנטרול הסקטור הפיננסי, ניתן דווקא להצביע על ביצועי יתר שהציג שוק החוב הקונצרני לעומת שנים קודמות. כך, היקף ההנפקות מתחילת השנה הוא כ-40.7 מיליארד שקל ערך נומינלי (ע.נ), לעומת כ-38.2 מיליארד שקל ע.נ. בינואר-אוגוסט ב-2023, המשקף עלייה של כ-6%.

מהסקירה עולה כי חלק ניכר מהגיוסים נרשמו בקרב חברות ענק ישראליות, שהובילו את המגמה, כמו קבוצת עזריאלי, שהתמקדה בגיוס חוב לטווח ארוך (אג"ח לעשר שנים) בהיקף של כ-2.1 מיליארד שקל. חברות נוספות שנמצאות במוקד הן חברות התקשורת, האנרגיה והתשתיות, שבעקבות יציבותן הפיננסית והביקוש הגבוה, הצליחו למשוך משקיעים רבים להנפקותיהן.

מה אתם רואים כיום בשוק האג"ח בהשוואה לעבר?

"בדומה לנתוני עבר ביחס לחודשי אוגוסט, המתאפיינים לרוב ברמות גיוס נמוכות בהינתן שהחברות מפרסמות את תוצאותיהן הכספיות, גם אוגוסט השנה היה שונה מקודמיו. לצד זאת, עיקר ההאטה מיוחסת לירידה בהנפקות מצד המגזר הפיננסי, לעומת התקופות המקבילות ב-2023 ו-2022, כשהירידה בצורך לגייס מגיעה על רקע רווחי השיא וגידול בפיקדונות הציבור שרשמו הבנקים בנטרול הסקטור הפיננסי, ניתן דווקא להצביע על ביצועי יתר שהציג שוק החוב הקונצרני לעומת שנים קודמות. כך, היקף ההנפקות מתחילת השנה הוא כ-40.7 מיליארד שקל ערך נומינלי (ע.נ), לעומת כ-38.2 מיליארד שקל ע.נ. בינואר-אוגוסט ב-2023, המשקף עלייה של כ-6%.

איזה חברות מצליחות יותר להנפיק כיום?

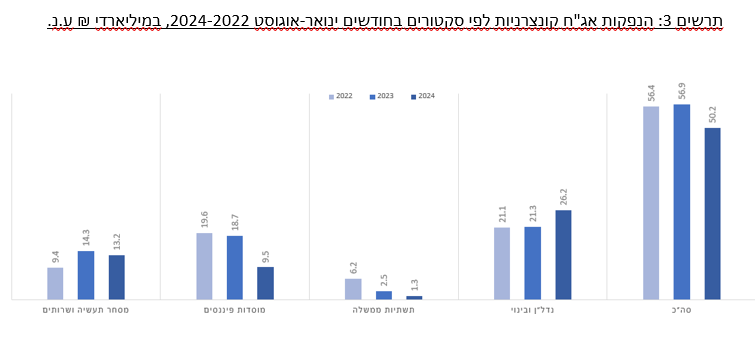

"בפילוח הסקטורים המגייסים, מגזר הנדל"ן נותר דומיננטי וממשיך להוביל את היקף ההנפקות ב-2024 עם כ-52% מסך ההנפקות המצרפיות השנה. בינואר-אוגוסט 2024 הסתכם היקף ההנפקות במגזר הנדל"ן בכ-26.2 מיליארד שקל ע.נ., המשקף זינוק של כ-23% לעומת כ-21.3 מיליארד שקל ע.נ. שגויסו בינואר-אוגוסט 2023.

"היקפי הגיוס היציבים עד כה, נרשמים בזמן שהמשק כלוא במצב מאתגר נוכח המלחמה וסביבת הריבית הגבוהה, שצפויה להישאר ברמתה לאור העלייה באינפלציה, שמטבען עשויות לרסן את התיאבון בשוק להנפקות וגיוסים".

מהסקירה עולה כי חלק ניכר מהגיוסים נרשמו בקרב חברות ענק ישראליות, שהובילו את המגמה, כמו קבוצת עזריאלי, שהתמקדה בגיוס חוב לטווח ארוך (אג"ח לעשר שנים) בהיקף של כ-2.1 מיליארד שקל. חברות נוספות שנמצאות במוקד הן חברות התקשורת, האנרגיה והתשתיות, שבעקבות יציבותן הפיננסית והביקוש הגבוה, הצליחו למשוך משקיעים רבים להנפקותיהן.

מה אתם רואים כיום בשוק האג"ח בהשוואה לעבר?

"בדומה לנתוני עבר ביחס לחודשי אוגוסט, המתאפיינים לרוב ברמות גיוס נמוכות בהינתן שהחברות מפרסמות את תוצאותיהן הכספיות, גם אוגוסט השנה היה שונה מקודמיו. לצד זאת, עיקר ההאטה מיוחסת לירידה בהנפקות מצד המגזר הפיננסי, לעומת התקופות המקבילות ב-2023 ו-2022, כשהירידה בצורך לגייס מגיעה על רקע רווחי השיא וגידול בפיקדונות הציבור שרשמו הבנקים בנטרול הסקטור הפיננסי, ניתן דווקא להצביע על ביצועי יתר שהציג שוק החוב הקונצרני לעומת שנים קודמות. כך, היקף ההנפקות מתחילת השנה הוא כ-40.7 מיליארד שקל ערך נומינלי (ע.נ), לעומת כ-38.2 מיליארד שקל ע.נ. בינואר-אוגוסט ב-2023, המשקף עלייה של כ-6%.

איזה חברות מצליחות יותר להנפיק כיום?

"בפילוח הסקטורים המגייסים, מגזר הנדל"ן נותר דומיננטי וממשיך להוביל את היקף ההנפקות ב-2024 עם כ-52% מסך ההנפקות המצרפיות השנה. בינואר-אוגוסט 2024 הסתכם היקף ההנפקות במגזר הנדל"ן בכ-26.2 מיליארד שקל ע.נ., המשקף זינוק של כ-23% לעומת כ-21.3 מיליארד שקל ע.נ. שגויסו בינואר-אוגוסט 2023.

"היקפי הגיוס היציבים עד כה, נרשמים בזמן שהמשק כלוא במצב מאתגר נוכח המלחמה וסביבת הריבית הגבוהה, שצפויה להישאר ברמתה לאור העלייה באינפלציה, שמטבען עשויות לרסן את התיאבון בשוק להנפקות וגיוסים". המשקיעים הקטנים גם הם מצטרפים לחגיגה, כשההנפקות הקונצרניות נהפכו לנגישות יותר עבורם באמצעות פלטפורמות דיגיטליות שמאפשרות השתתפות בהנפקות באופן מקוון, בקלות ובפשטות.

השקעות בחוב קונצרני אינן חפות מסיכונים. אף שהתשואות עשויות להיראות מפתות, חשוב לזכור כי קיימים סיכונים פיננסיים, כמו שינויים בריבית העתידית או ירידה ברמת האשראי של החברה המנפיקה. כך למשל, אם תחול הרעה במצב הכלכלי של החברה המנפיקה, ייתכן שהיא תתקשה לעמוד בהתחייבויותיה כלפי המשקיעים.

מצד שני, עבור משקיעים שמחפשים סיכון נמוך יותר מאשר בשוק המניות, אג"ח של חברות מבוססות מציעות אלטרנטיבה יציבה יחסית. התשואות הקבועות והידועות מראש שמציעות האג"ח מהוות מקור הכנסה קבוע, וניתן לצפות את התשואה בצורה מדויקת יותר לעומת מניות.

המשקיעים הקטנים גם הם מצטרפים לחגיגה, כשההנפקות הקונצרניות נהפכו לנגישות יותר עבורם באמצעות פלטפורמות דיגיטליות שמאפשרות השתתפות בהנפקות באופן מקוון, בקלות ובפשטות.

השקעות בחוב קונצרני אינן חפות מסיכונים. אף שהתשואות עשויות להיראות מפתות, חשוב לזכור כי קיימים סיכונים פיננסיים, כמו שינויים בריבית העתידית או ירידה ברמת האשראי של החברה המנפיקה. כך למשל, אם תחול הרעה במצב הכלכלי של החברה המנפיקה, ייתכן שהיא תתקשה לעמוד בהתחייבויותיה כלפי המשקיעים.

מצד שני, עבור משקיעים שמחפשים סיכון נמוך יותר מאשר בשוק המניות, אג"ח של חברות מבוססות מציעות אלטרנטיבה יציבה יחסית. התשואות הקבועות והידועות מראש שמציעות האג"ח מהוות מקור הכנסה קבוע, וניתן לצפות את התשואה בצורה מדויקת יותר לעומת מניות. עם זאת, כאמור, הסיכון הכרוך בהשקעה זו אינו מבוטל, ולכן חשוב שהמשקיעים ימשיכו לנהל את הסיכונים בצורה מושכלת. למי שמחפש איזון בין סיכון לתשואה, השקעה בחוב קונצרני עשויה להיות הפתרון המתאים ביותר.

שוק החוב הקונצרני בישראל הוא חלק מתופעה גלובלית רחבה יותר, כשחברות בכל רחבי העולם פונות לגיוסי חוב על רקע הריביות הנמוכות. ואולם בעוד שבשווקים כמו ארה"ב ואירופה נרשמת פעילות ענפה בתחום זה, בישראל השוק נמצא עדיין בתהליכי התפתחות.

הרגולציה הישראלית עוסקת בשנים האחרונות בהידוק הפיקוח על התחום, במטרה להבטיח שהגיוסים יבוצעו תוך שמירה על יציבות השוק והגנה על המשקיעים. כך לדוגמה, חברות שמנפיקות חוב נדרשות לפרסם תשקיפים מעמיקים הכוללים פירוט על מצבן הפיננסי, הסיכונים הכרוכים בהשקעה והשימושים בהון המגויס. צעדים אלה תורמים להגברת האמון של המשקיעים ומגדילים את השקיפות בשוק.

עם זאת, כאמור, הסיכון הכרוך בהשקעה זו אינו מבוטל, ולכן חשוב שהמשקיעים ימשיכו לנהל את הסיכונים בצורה מושכלת. למי שמחפש איזון בין סיכון לתשואה, השקעה בחוב קונצרני עשויה להיות הפתרון המתאים ביותר.

שוק החוב הקונצרני בישראל הוא חלק מתופעה גלובלית רחבה יותר, כשחברות בכל רחבי העולם פונות לגיוסי חוב על רקע הריביות הנמוכות. ואולם בעוד שבשווקים כמו ארה"ב ואירופה נרשמת פעילות ענפה בתחום זה, בישראל השוק נמצא עדיין בתהליכי התפתחות.

הרגולציה הישראלית עוסקת בשנים האחרונות בהידוק הפיקוח על התחום, במטרה להבטיח שהגיוסים יבוצעו תוך שמירה על יציבות השוק והגנה על המשקיעים. כך לדוגמה, חברות שמנפיקות חוב נדרשות לפרסם תשקיפים מעמיקים הכוללים פירוט על מצבן הפיננסי, הסיכונים הכרוכים בהשקעה והשימושים בהון המגויס. צעדים אלה תורמים להגברת האמון של המשקיעים ומגדילים את השקיפות בשוק.

מהסקירה עולה כי חלק ניכר מהגיוסים נרשמו בקרב חברות ענק ישראליות, שהובילו את המגמה, כמו קבוצת עזריאלי, שהתמקדה בגיוס חוב לטווח ארוך (אג"ח לעשר שנים) בהיקף של כ-2.1 מיליארד שקל. חברות נוספות שנמצאות במוקד הן חברות התקשורת, האנרגיה והתשתיות, שבעקבות יציבותן הפיננסית והביקוש הגבוה, הצליחו למשוך משקיעים רבים להנפקותיהן.

מה אתם רואים כיום בשוק האג"ח בהשוואה לעבר?

"בדומה לנתוני עבר ביחס לחודשי אוגוסט, המתאפיינים לרוב ברמות גיוס נמוכות בהינתן שהחברות מפרסמות את תוצאותיהן הכספיות, גם אוגוסט השנה היה שונה מקודמיו. לצד זאת, עיקר ההאטה מיוחסת לירידה בהנפקות מצד המגזר הפיננסי, לעומת התקופות המקבילות ב-2023 ו-2022, כשהירידה בצורך לגייס מגיעה על רקע רווחי השיא וגידול בפיקדונות הציבור שרשמו הבנקים בנטרול הסקטור הפיננסי, ניתן דווקא להצביע על ביצועי יתר שהציג שוק החוב הקונצרני לעומת שנים קודמות. כך, היקף ההנפקות מתחילת השנה הוא כ-40.7 מיליארד שקל ערך נומינלי (ע.נ), לעומת כ-38.2 מיליארד שקל ע.נ. בינואר-אוגוסט ב-2023, המשקף עלייה של כ-6%.

איזה חברות מצליחות יותר להנפיק כיום?

"בפילוח הסקטורים המגייסים, מגזר הנדל"ן נותר דומיננטי וממשיך להוביל את היקף ההנפקות ב-2024 עם כ-52% מסך ההנפקות המצרפיות השנה. בינואר-אוגוסט 2024 הסתכם היקף ההנפקות במגזר הנדל"ן בכ-26.2 מיליארד שקל ע.נ., המשקף זינוק של כ-23% לעומת כ-21.3 מיליארד שקל ע.נ. שגויסו בינואר-אוגוסט 2023.

"היקפי הגיוס היציבים עד כה, נרשמים בזמן שהמשק כלוא במצב מאתגר נוכח המלחמה וסביבת הריבית הגבוהה, שצפויה להישאר ברמתה לאור העלייה באינפלציה, שמטבען עשויות לרסן את התיאבון בשוק להנפקות וגיוסים".

מהסקירה עולה כי חלק ניכר מהגיוסים נרשמו בקרב חברות ענק ישראליות, שהובילו את המגמה, כמו קבוצת עזריאלי, שהתמקדה בגיוס חוב לטווח ארוך (אג"ח לעשר שנים) בהיקף של כ-2.1 מיליארד שקל. חברות נוספות שנמצאות במוקד הן חברות התקשורת, האנרגיה והתשתיות, שבעקבות יציבותן הפיננסית והביקוש הגבוה, הצליחו למשוך משקיעים רבים להנפקותיהן.

מה אתם רואים כיום בשוק האג"ח בהשוואה לעבר?

"בדומה לנתוני עבר ביחס לחודשי אוגוסט, המתאפיינים לרוב ברמות גיוס נמוכות בהינתן שהחברות מפרסמות את תוצאותיהן הכספיות, גם אוגוסט השנה היה שונה מקודמיו. לצד זאת, עיקר ההאטה מיוחסת לירידה בהנפקות מצד המגזר הפיננסי, לעומת התקופות המקבילות ב-2023 ו-2022, כשהירידה בצורך לגייס מגיעה על רקע רווחי השיא וגידול בפיקדונות הציבור שרשמו הבנקים בנטרול הסקטור הפיננסי, ניתן דווקא להצביע על ביצועי יתר שהציג שוק החוב הקונצרני לעומת שנים קודמות. כך, היקף ההנפקות מתחילת השנה הוא כ-40.7 מיליארד שקל ערך נומינלי (ע.נ), לעומת כ-38.2 מיליארד שקל ע.נ. בינואר-אוגוסט ב-2023, המשקף עלייה של כ-6%.

איזה חברות מצליחות יותר להנפיק כיום?

"בפילוח הסקטורים המגייסים, מגזר הנדל"ן נותר דומיננטי וממשיך להוביל את היקף ההנפקות ב-2024 עם כ-52% מסך ההנפקות המצרפיות השנה. בינואר-אוגוסט 2024 הסתכם היקף ההנפקות במגזר הנדל"ן בכ-26.2 מיליארד שקל ע.נ., המשקף זינוק של כ-23% לעומת כ-21.3 מיליארד שקל ע.נ. שגויסו בינואר-אוגוסט 2023.

"היקפי הגיוס היציבים עד כה, נרשמים בזמן שהמשק כלוא במצב מאתגר נוכח המלחמה וסביבת הריבית הגבוהה, שצפויה להישאר ברמתה לאור העלייה באינפלציה, שמטבען עשויות לרסן את התיאבון בשוק להנפקות וגיוסים".הריבית הנמוכה דחפה חברות לחפש מקורות מימון חדשים

בנק ישראל שמר בשנים האחרונות על ריבית נמוכה יחסית - דבר שדחף את החברות לחפש מקורות מימון חדשים ולהנפיק אג"ח. הריבית הנמוכה הביאה לכך שהמשקיעים, שמחפשים תשואות גבוהות יותר, נמשכים לשוק החוב הקונצרני כאפיק השקעה מועדף. לפי נתוני אוגוסט, נרשמו תשואות של בין 4% ל-5% על אג"ח של חברות בעלות דירוג גבוה. המשקיעים הקטנים גם הם מצטרפים לחגיגה, כשההנפקות הקונצרניות נהפכו לנגישות יותר עבורם באמצעות פלטפורמות דיגיטליות שמאפשרות השתתפות בהנפקות באופן מקוון, בקלות ובפשטות.

השקעות בחוב קונצרני אינן חפות מסיכונים. אף שהתשואות עשויות להיראות מפתות, חשוב לזכור כי קיימים סיכונים פיננסיים, כמו שינויים בריבית העתידית או ירידה ברמת האשראי של החברה המנפיקה. כך למשל, אם תחול הרעה במצב הכלכלי של החברה המנפיקה, ייתכן שהיא תתקשה לעמוד בהתחייבויותיה כלפי המשקיעים.

מצד שני, עבור משקיעים שמחפשים סיכון נמוך יותר מאשר בשוק המניות, אג"ח של חברות מבוססות מציעות אלטרנטיבה יציבה יחסית. התשואות הקבועות והידועות מראש שמציעות האג"ח מהוות מקור הכנסה קבוע, וניתן לצפות את התשואה בצורה מדויקת יותר לעומת מניות.

המשקיעים הקטנים גם הם מצטרפים לחגיגה, כשההנפקות הקונצרניות נהפכו לנגישות יותר עבורם באמצעות פלטפורמות דיגיטליות שמאפשרות השתתפות בהנפקות באופן מקוון, בקלות ובפשטות.

השקעות בחוב קונצרני אינן חפות מסיכונים. אף שהתשואות עשויות להיראות מפתות, חשוב לזכור כי קיימים סיכונים פיננסיים, כמו שינויים בריבית העתידית או ירידה ברמת האשראי של החברה המנפיקה. כך למשל, אם תחול הרעה במצב הכלכלי של החברה המנפיקה, ייתכן שהיא תתקשה לעמוד בהתחייבויותיה כלפי המשקיעים.

מצד שני, עבור משקיעים שמחפשים סיכון נמוך יותר מאשר בשוק המניות, אג"ח של חברות מבוססות מציעות אלטרנטיבה יציבה יחסית. התשואות הקבועות והידועות מראש שמציעות האג"ח מהוות מקור הכנסה קבוע, וניתן לצפות את התשואה בצורה מדויקת יותר לעומת מניות.התחזית: המשך עלייה בהנפקות החוב

התחזיות לעתיד שוק החוב הקונצרני בישראל מצביעות על המשך העלייה בהנפקות ובפעילות בשוק זה. חברות רבות צפויות להמשיך ולנצל את התנאים הנוחים בשוק, כשהן מציעות לציבור המשקיעים אלטרנטיבה מעניינת להשקעה המסורתית בשוק ההון. עם זאת, כאמור, הסיכון הכרוך בהשקעה זו אינו מבוטל, ולכן חשוב שהמשקיעים ימשיכו לנהל את הסיכונים בצורה מושכלת. למי שמחפש איזון בין סיכון לתשואה, השקעה בחוב קונצרני עשויה להיות הפתרון המתאים ביותר.

שוק החוב הקונצרני בישראל הוא חלק מתופעה גלובלית רחבה יותר, כשחברות בכל רחבי העולם פונות לגיוסי חוב על רקע הריביות הנמוכות. ואולם בעוד שבשווקים כמו ארה"ב ואירופה נרשמת פעילות ענפה בתחום זה, בישראל השוק נמצא עדיין בתהליכי התפתחות.

הרגולציה הישראלית עוסקת בשנים האחרונות בהידוק הפיקוח על התחום, במטרה להבטיח שהגיוסים יבוצעו תוך שמירה על יציבות השוק והגנה על המשקיעים. כך לדוגמה, חברות שמנפיקות חוב נדרשות לפרסם תשקיפים מעמיקים הכוללים פירוט על מצבן הפיננסי, הסיכונים הכרוכים בהשקעה והשימושים בהון המגויס. צעדים אלה תורמים להגברת האמון של המשקיעים ומגדילים את השקיפות בשוק.

עם זאת, כאמור, הסיכון הכרוך בהשקעה זו אינו מבוטל, ולכן חשוב שהמשקיעים ימשיכו לנהל את הסיכונים בצורה מושכלת. למי שמחפש איזון בין סיכון לתשואה, השקעה בחוב קונצרני עשויה להיות הפתרון המתאים ביותר.

שוק החוב הקונצרני בישראל הוא חלק מתופעה גלובלית רחבה יותר, כשחברות בכל רחבי העולם פונות לגיוסי חוב על רקע הריביות הנמוכות. ואולם בעוד שבשווקים כמו ארה"ב ואירופה נרשמת פעילות ענפה בתחום זה, בישראל השוק נמצא עדיין בתהליכי התפתחות.

הרגולציה הישראלית עוסקת בשנים האחרונות בהידוק הפיקוח על התחום, במטרה להבטיח שהגיוסים יבוצעו תוך שמירה על יציבות השוק והגנה על המשקיעים. כך לדוגמה, חברות שמנפיקות חוב נדרשות לפרסם תשקיפים מעמיקים הכוללים פירוט על מצבן הפיננסי, הסיכונים הכרוכים בהשקעה והשימושים בהון המגויס. צעדים אלה תורמים להגברת האמון של המשקיעים ומגדילים את השקיפות בשוק.תנאים טובים יותר למשקיעים

במהלך השנה האחרונה חלה גם עלייה בתחרות בשוק החוב הקונצרני. חברות רבות מציעות הנפקות עם תנאים טובים יותר למשקיעים במטרה למשוך אותם - מה שמוביל לתשואות גבוהות יותר ולהזדמנויות השקעה מגוונות. כך למשל, חברות מתחום הנדל"ן והתשתיות שהנפיקו אג"ח הציעו בשנים האחרונות ריביות ותנאים תחרותיים יותר - מה שהוביל למשיכת קהל משקיעים רחב ומגוון. לסיכום, במדורג סבורים שההזדמנויות שמציע שוק החוב הקונצרני בישראל כיום נראות מבטיחות יותר מתמיד. התנאים הכלכליים, הריבית הנמוכה והביקוש הגבוה מצד המשקיעים יוצרים כר פורה להנפקות חוב נוספות בעתיד הקרוב. עם זאת, יש להמשיך ולעקוב אחר השינויים בשוק ולהיות מוכנים להתמודד עם האתגרים שעלולים להופיע, כדי להבטיח שההשקעה תהיה רווחית ובטוחה ככל הניתן.

- 1.ותיק 29/08/2024 07:06הגב לתגובה זוקרנות פנסיה והשתלמות. כלומר עם ישראל, בין אם הוא מברך על הבחירה הזו או לא. סוג של לקוח שבוי.