צילום: Pixabay

מהי פוליסת חסכון?

פוליסת חיסכון היא אפיק ההשקעה החם ביותר בענף עם מגוון יתרונות על פני כל אפיק השקעה אחר ובמיוחד תיקי השקעות מסורתיים.

למרות השם שלה, פוליסת חיסכון הינה אפיק חיסכון והשקעה בלבד ואינה כוללת כל רכיב ביטוח.פוליסת חיסכון או בשמה הנפוץ“פוליסת פיננסית”נמצאת תחת תחום האחריות של הרשות לשוק ההון ולא הרשות לניירות ערך מכיוון שזאת מנוהלת בחברות ביטוח בלבד.הכספים המנוהלים בפוליסת חיסכון זמינים ונזילים בכל עת בדומה לתיק השקעות, הם אינם “סגורים” עד הפנסיה או דורשים קנס כלשהו במקרה של משיכה.בשנים האחרונות קיימת זליגה של תיקי השקעות בבנקים להשקעה בפוליסת חיסכון בחברות הביטוח. נכון להיום, חברות הביטוח מנהלות קרוב ל-500 מיליארד שקלים.הסיבות למעבר הכספים מהבנקים לפוליסות החיסכון נובעת ממספר יתרונות:

א. חשיפה לנכסים לא סחירים והשקעות אלטרנטיביות.ב. דחיית מס במעבר בין מסלולי ההשקעה ועד משיכת הכספים לחשבון הבנק.ג. אפשרות קבלת הלוואה בריבית של פריים מינוס חצי ועד לגובה של 80% מיתרת הכספים.ד. עלויות נמוכות יותר ביחס לתיקי ההשקעות בבנק.

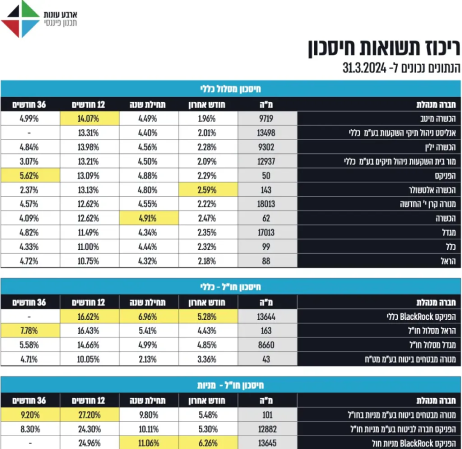

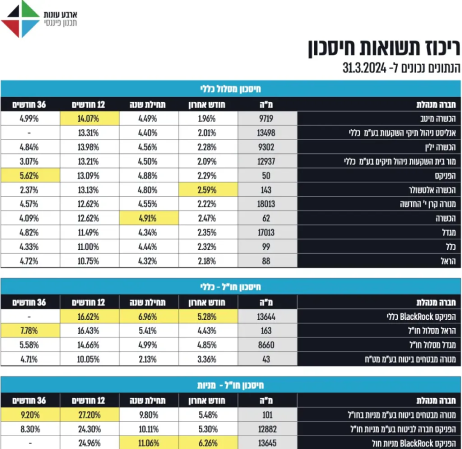

בדומה לתיקי השקעות, פוליסות החיסכון מאפשרות ניהול במספר מסלולי השקעה ברמות סיכון שונות, אם ניקח תשואה ממוצעת של תיק השקעות מסורתי בבנק ב-5 שנים האחרונות אל מול תשואה של פוליסת החיסכון נגלה שיש פערים משמעותיים לטובת הפוליסת החיסכון. הפער הזה נובע מהחשיפה של פוליסת החיסכון להשקעות אלטרנטיביות על חשבון מרכיב האג"ח.

ההגדרה של "השקעות אלטרנטיבות" היא מאוד רחבה וכוללת מוצרי השקעה שאין להם קורלציה לשוק ההון , או קורלציה נמוכה כגון נדלן בארץ ובחול , אשראי לא סחיר , הלוואות , קרנות חוב , קרנות פרייבט אקוואטי ועוד.

לסיכום, פוליסת החיסכון יתרונות רבים והוא מוצר ההשקעה הטוב ביותר מבין אפשרויות ההשקעה בשוק ההון.

לקבלת שיחת ייעוץללא עלות לחצו כאןהאמור הינו מידע כללי בלבד ולא ממצה את כל ההיבטים של הנושאים המתוארים בו