"אנחנו לקראת היפוך מגמה, ממליצים על מניות Small-Cap"

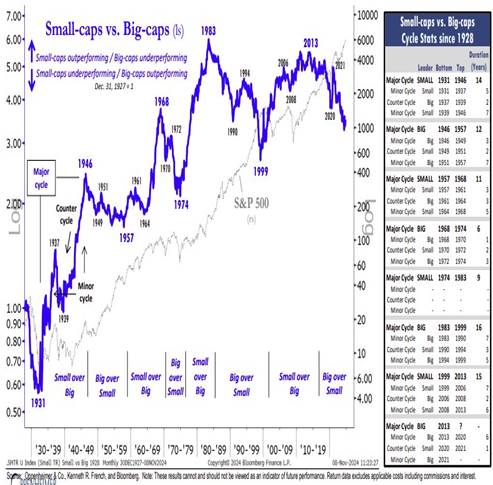

מניות ה-Small-Cap הציגו ביצועי חסר למשך עשור, אך לאחרונה החל תהליך התאוששות להערכתו של ארי ואלד מאופנהיימר. להערכתו, המשך מגמה חיובית בשוק הכללי יוביל לסגירת הפער בין ביצועי אפיקי Large-Cap ו-Small-Cap, ובכך הוא ממליץ על חשיפה למניות חברות קטנות בעלות מומטום חזק, הן באמצעות קרן הסל XSMO והן בהשקעה במניות ספציפיות.

"מגמת העליה בשוק המניות האמריקאי נמשכת ומתחזקת, ובמקביל גם אפיקי Small-Cap מפגינים לאחרונה התאוששות, כאשר מדד ה Russell2000 נסק לשיאו של לפני שלוש שנים (נובמבר 2021)", כותב ואלד. "פריצת רמת ההתנגדות ההיסטורית אמורה להאיץ את מהלך העליה בקרב מניות חברות קטנות בארה"ב".

"התאוששות מדד ה-Russell2000 מגיעה לאחר תקופת חולשה ממושכת, כאשר שיעור השינוי ב-3 השנים האחרונות הינו קרוב ל-0, מצב שדומה רק לתקופות המשברים בשנים 2020 (משבר הקורונה), 2009 (משבר הפיננסי העולמי) ו-2023 (שפל משבר הדוט.קום)", מוסיף ואלד. "המצב מגלם רף ציפיות משקיעים נמוך במיוחד ובכך עשוי להוות הזדמנות השקעה ארוכת טווח, בדומה למחזורי העבר הקודמים.

- מניות קטנות מול מניות גדולות: מה חשוב לדעת לפני שבוחרים את אפיק ההשקעה?

- מהו הכישלון הגדול של הפד' והאם הגיע הזמן לבטל את תקרת החוב?

- המלצת המערכת: כל הכותרות 24/7

לקריאה נוספת:

> "התחלופה הגדולה" - האם הריצה של מניות הביג טק הסתיימה?

> המניות הקטנות מתעוררות - איפה תמצאו את ההזדמנויות?

בראיה היסטורית ארוכת טווח, ניתן לראות החלפת מחזורים של ביצועי יתר באפיקי Large-Cap ו-Small-Cap, כאשר כל מחזור נמשך לאורך 6-16 שנים", כותב ואלד. "המחזור הקודם של ביצועי יתר באפיק ה-Small-Cap חל בשנים 1999-2013 (כ-15 שנים), ומאז 2013 עברה ההובלה לאפיק ה Large-Cap, המפגין ביצועי יתר מזה למעלה מעשור. למרות שלא רואים, בשלב זה, סימנים חזקים של היפוך מגמת הובלת מניות ה Large-Cap, אני ממליץ על אפיקי Small-Cap באופן סלקטיבי, תוך דגש על מניות בעלות מומנטום חזק", כותב ואלד.

- טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

ארי ואלד, האסטרטג הטכני באופנהיימר; קרדיט: אתר החברה

באפיקי המומנטום של מגזר ה Small-Cap , ממליץ ואלד על קרן הסל XSMO - Invesco Small-Cap Momentum ETF, המפגין ביצועי יתר על מדד הראסל 2000 עם פריצת רמת ההתנגדות של שנת 2021 ומגמת עליה מוכחת. בנוסף, הוא ממליץ על מספר מניות ספציפיות כגון AROC, GFF, AZZ, PLMR ומעדכן את רשימות "לונג" ו-"שורט" בקרב חברות Small/Mid-Cap. רשימת המניות המומלצות מונה, בין השאר, את מנדיי (MNDY) וסייבר ארק (CYBR).

- 2.טוב שנזכרתם, הרוטציה התחילה מזמן (ל"ת)ישראל 25/11/2024 08:40הגב לתגובה זו

- 1.רק DK (ל"ת)מאסטר 24/11/2024 21:28הגב לתגובה זו

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

ארדואן טורקיה (X)

ארדואן טורקיה (X)טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

מה האינפלציה בטורקיה ומה הצפי לשנה הבאה?

טורקיה מתכננת להעלות מסים באופן יחסית מתון על מגוון מוצרים ושירותים מרכזיים, כולל דלק, כחלק מהמאמץ הממשלתי לסייע לבנק המרכזי להחזיר את האינפלציה למסלול ירידה. המהלך נועד ליצור עקביות בין המדיניות הפיסקלית למוניטרית -כלומר, בין פעולות הממשלה בתחום המיסוי והמחירים לבין מטרות הבנק המרכזי דרך הריבית וכלים נוספים.

התוכנית היא לעדכן היטלים ומחירים מפוקחים בקצב שמתאים ליעד האינפלציה של הבנק המרכזי לשנה הבאה, העומד על 16%. זוהי גישה חדשה יחסית המתרחקת מהצמדה אוטומטית למדדים מבוססי אינפלציה. אולם זהו גם צעד רגיש מבחינה פוליטית וכלכלית, שכן שינויים במסים עקיפים משפיעים במהירות על מחירים בסופר, בתחבורה ובשרשרת האספקה.

דלק במרכז: השפעה מכרעת על כל המשק

דלק הוא מרכיב קריטי באינפלציה, משום שהוא נוגע כמעט לכל עלות במשק, החל מהובלה ולוגיסטיקה ועד למחירי מוצרים בסיסיים. כל שינוי במסים על בנזין וסולר זוכה לתשומת לב רבה ומשפיע על הציפיות לאינפלציה.

בטורקיה, מסי הצריכה על בנזין וסולר מתעדכנים בדרך כלל פעמיים בשנה לפי אינפלציית היצרן המצטברת בששת החודשים הקודמים. כעת, הכיוון הוא לעדכן את המסים בקצב מתון יותר כדי להפחית את הלחץ המחירי. כבר בתחילת 2025 נרשמה העלאה במסים נמוכה יותר מהנוסחה המקובלת, במטרה לצמצם את הלחץ על המחירים. זה מעיד על כך שמשרד האוצר הטורקי מנסה להציג קו עקבי של ריסון, גם אם בצעדים הדרגתיים.

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

המהלך לא מוגבל רק לדלק; הוא כולל גם התאמות במחירים מפוקחים כמו טבק, אלכוהול, אנרגיה ולעיתים גם שירותים ציבוריים. בטורקיה, שינויים במחירים המפוקחים יכולים להשפיע במהירות על קצב האינפלציה, בין אם בהקפאה או בעדכון חד.