לא רק בגלל ה-AI: הקשר בין המאזן של הפד' לעליות במדדי המניות השנה

לאחר שנת 2022 הקשה, שנת 2023 מתגלה להיות כשנה מוצלחת ביותר עבור המשקיעים בוול סטריט - ה-S&P 500 עלה מתחילת השנה בכ-15% ומדד הנאסד"ק קפץ עד כה ב-31%. הזינוק בעיקר הובל על ידי מניות הטכנולוגיה, בראשן אנבידה NVIDIA COR , מטא META PLATFORMS וטסלה TESLA INC , אשר עלו מתחילת השנה ב-192%, ב-136% וב-111%. למרות שרבים משייכים את הזינוק במדדי המניות לפריצה של הבינה המלאכותית לתודעה החברתית, יש גורם משמעותי לא פחות לעליות - גודל המאזן של הבנק המרכזי של ארה"ב.

ישנה קורלציה (מתאם) בין מצב המאזן של הפדרל ריזרב לבין ביצועי שוק המניות, מה שיכול לעזור לנו להבין את המצב הנוכחי בוול סטריט. מה אם כן הוא המאזן של הפד' ולמה הוא כל כך חשוב?

בדומה למאזן של חברות ציבוריות, גם לבנק המרכזי בארה"ב יש מאזן ובו ניתן לראות את סך הנכסים של הבנק. מרבית הנכסים שהבנק מחזיק הם אגרות חוב של ממשלת ארה"ב, והסיבה לכך היא שהממשלה משתמשת בבנק המרכזי בכדי לממן את הוצאותיה אשר היא לא יכולה למממן באמצעות המסים שהיא אוספת מאזרחיה. היות ולבנק המרכזי יש מונופול על הכסף (דולרים) הוא יכול לקנות כמה אגרות חוב שהוא רואה לנכון, ובעזרת כלי זה הוא יכול להשפיע על גורמים מהותיים בכלכלה, למשל כמו גובה הריביות לטווח ארוך (הריבית על משכנתאות כדוגמא).

אם הפד' יחליט לקנות הרבה אג"ח, הוא בעצם יוביל לעלייה בביקוש לאג"ח הממשלתיות, מה שיוריד את התשואה עליהן - אותה תשואה ממנה נגזרות אותן הריביות לטווח ארוך (מעל 10 שנים). העניין הוא שככל שהפד' יקנה יותר אג"ח כך גדל הסיכוי שהאינפלציה תעלה, הרי הממשלה בסופו של דבר מבזבזת את הכסף שהיא לווה מהבנק המרכזי, וככל שהיא מבזבזת יותר היא מפעילה יותר לחץ על המחירים של מוצרים ושירותים לעלות, בין אם זה בצורה ישירה או בצורה עקיפה (למשל על ידי מתן קצבאות/סובסידיות).

- ה-S&P 500 צפוי לשבור היום שיא; ומה קורה באירופה?

- בכמה יעלה ה-S&P 500 בשנה הקרובה? תחזיות של הבנקים להשקעות

- המלצת המערכת: כל הכותרות 24/7

כאשר הבנק המרכזי בוחר לקנות אג"ח ממשלתיות, הוא בעצם מגדיל את היצע הכסף במשק - מה שנקרא הקלה כמותית. מנגד, הבנק יכול גם למכור את הנכסים אותם הוא מחזיק במאזן, מה שיקטין את היצע הכסף בשוק ויעלה את הריבית על האגרות חוב - מהלך זה נקרא הידוק כמותי.

מה כל זה קשור לשוק המניות?

שוק האג"ח ושוק המניות פועלים לרוב בסוג של מתאם מסוים, ויש לכך היגיון. אם התשואה על האג"ח מאוד נמוכה כעת (התשואה על נכס שנחשב חסר סיכון) משקיעים יחפשו תשואה במקום אחר - שוק המניות. מצד שני, אם התשואה על אגרות החוב מספקת 4%-5% לשנה-שנתיים, משקיעים רבים יעדיפו להחשף פחות לסיכון בטווח קצר של מניות ויעבירו להשקיע בצורה משמעותית יותר באג"ח. כאשר משקיעים רבים עוברים להשקיע באג"ח על חשבון המניות בתיק שלהם העניין מוביל לירידה בשווי המניות וכתוצאה מכך המדדים ירדו גם כן.

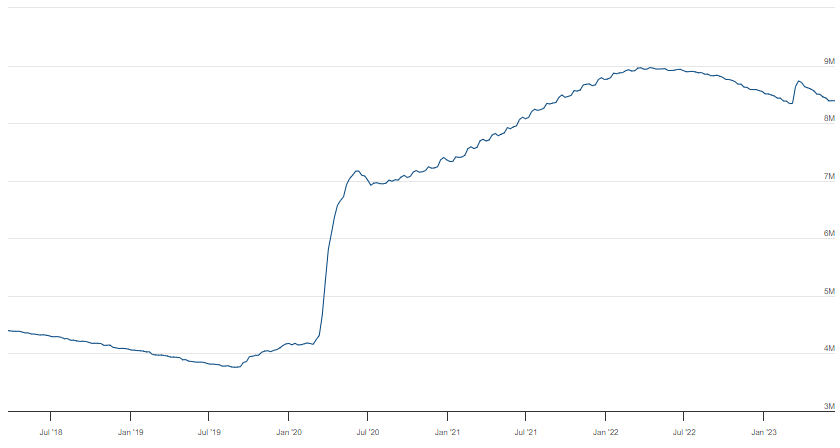

בשני הגרפים הבאים ניתן לראות את גודל המאזן של הפד' ואת ביצועי מדד ה-S&P 500 מאז אמצע שנת 2018. כפי שניתן לראות, שוק המניות נמצא לרוב בעלייה בזמן שהמאזן של הפד' עולה גם הוא, כאשר המאזן יורד ביצועי מדדי המניות נפגעים (עם דיליי מסויים לכאן או לכאן).

- עשירי הטכנולוגיה צברו 2.5 טריליון דולר ב-2025: מאסק מוביל ומה קרה לביל גייטס?

- פתיחה מעורבת בוול-סטריט; סנדיסק עולה ב-3.5%, הזהב ממשיך לשבור שיאים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

מאז 2020 המצב בא לידי בצורה הרבה יותר ברורה - בעקבות הקורונה ממשלת ארה"ב נאלצה להגדיל בכמות ניכרת את ההוצאות שלה בכדי לשמור על יציבות הכלכלה ולשם כך היא נעזרה בבנק המרכזי. הפד' קנה כמות גדולה מאוד של אג"ח בצורה מאוד מהירה, כשלאחר מכן ה-S&P 500 זינקו במשך כשנה וחצי לשיאים חדשים.

בסופו של דבר, ההגדלה המהירה של המאזן (רכישת האג"ח) הובילה לאינפלציה ברחבי ארה"ב וכחלק מהמאבק שלו באותה אינפלציה, הפד' החל לצמצמם את המאזן שלו (הקלה כמותית) - בערך באותה נקודת הזמן בה הגיעו מדד המניות המוביל לשיא. ככל שהמשיך הפד' לצמצם את המאזן שלו כך הירידה ב-S&P 500 המשיכה, אך סביב תחילת השנה הנוכחית המצב השתנה.

בתחילת חודש מרץ החל משבר הבנקאות בארה"ב עם קריסתו של SVB. הפדרל ריזרב, אשר היה בתהליך של צמצום המאזן שלו, נאלץ שוב לשנות כיוון בחדות ולחזור לקנות אג"ח. הגידול במאזן הפד' (כ-400 מיליארד דולר בשבועיים) נועד לעזור לחלץ את לקוחות סיליקון ואלי בנק ביחד עם לקוחותיהם של בנקים נוספים כמו FRC או סיגנצ'ור בנק.

מאז אותו גידול במאזן של הפד' הנאסד"ק רשם עלייה של 25% וה-S&P 500 רשם את הרוב המכריע של העליות שלו השנה. כאמור, רבים נוהגים לייחס את העליות השנה להופעת ה-AI, אך נראה כי למאזן הבנק המרכזי בארה"ב יש חלק לא קטן בעניין.

המאזן של הפד עומד כעת על כ-8.39 טריליון דולר, רחוק בכמה עשרות מיליארדי דולרים מהיכן שהיה לפני משבר SVB ויש להתייחס למצב בכל הנוגע לציפיות מביצועי המניות להמשך. כפי שניתן לראות בגרפים, להשפעה של השינויים במאזן הפד' לוקח זמן "להגיע" אל המניות ויכול להיות שאנחנו עדיין חווים את הזינוק שלאחר המשבר בחודש מרץ.

מדוע שהפד' ימשיך לצמצם את המאזן? הסיבה העיקרית היא כמובן האינפלציה. לפי הנתונים שפורסמו בשבוע שעבר, האינפלציה בארה"ב אמנם ממשיכה להאט בקצב מרשים - 4% בראייה שנתית לפי חודש מאי, אך היא עדיין רחוקה מהיעד של 2%. חברי הפד' למודי נסיון מהאינפלציה הדו ספרתית בתחילת שנות השמונים, אשר הגיעה לאחר שהבנק המרכזי החל להוריד את הריבית לפני "שחיסל לחלוטין" את האינפלציה.

- 6.מעניין. (ל"ת)הקורא 23/06/2023 12:25הגב לתגובה זו

- 5.אסי 20/06/2023 09:37הגב לתגובה זוועדיין אין הסבר לכך שבחודשים האחרונים המדדים עולים בזמן שמאזן הפד מצטמצם.

- 4.Sassi6 20/06/2023 02:02הגב לתגובה זוומה אצלנו? לנו יש שעיר לעזאזל, ביום אדום של ירידות שומעים ברדיו בחדשות ...בעקבות הצהרת ראש הממשלה בנימין נתניהו, ומה שומעים ביום ירוק של עליות? ...בעקבות העליות בוול סטריט הבורסה הראתה מגמות חיוביות

- 3.רו"ח 19/06/2023 23:58הגב לתגובה זוכתיבה עניינית וקריאה נכונה של המצב.

- 2.אבנר 19/06/2023 22:57הגב לתגובה זוראשית, הפד לא יעלה ריבית יותר. שנית, אנו לפני המשך עליות שערים בארהב, לפני הקריסה הגדולה.

- 1.אתמול היה “EV” היום זה ״AI״ עד שימצאו את הטרנד הבא. (ל"ת)דר דרייק 19/06/2023 22:23הגב לתגובה זו

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

ארדואן טורקיה (X)

ארדואן טורקיה (X)טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

מה האינפלציה בטורקיה ומה הצפי לשנה הבאה?

טורקיה מתכננת להעלות מסים באופן יחסית מתון על מגוון מוצרים ושירותים מרכזיים, כולל דלק, כחלק מהמאמץ הממשלתי לסייע לבנק המרכזי להחזיר את האינפלציה למסלול ירידה. המהלך נועד ליצור עקביות בין המדיניות הפיסקלית למוניטרית -כלומר, בין פעולות הממשלה בתחום המיסוי והמחירים לבין מטרות הבנק המרכזי דרך הריבית וכלים נוספים.

התוכנית היא לעדכן היטלים ומחירים מפוקחים בקצב שמתאים ליעד האינפלציה של הבנק המרכזי לשנה הבאה, העומד על 16%. זוהי גישה חדשה יחסית המתרחקת מהצמדה אוטומטית למדדים מבוססי אינפלציה. אולם זהו גם צעד רגיש מבחינה פוליטית וכלכלית, שכן שינויים במסים עקיפים משפיעים במהירות על מחירים בסופר, בתחבורה ובשרשרת האספקה.

דלק במרכז: השפעה מכרעת על כל המשק

דלק הוא מרכיב קריטי באינפלציה, משום שהוא נוגע כמעט לכל עלות במשק, החל מהובלה ולוגיסטיקה ועד למחירי מוצרים בסיסיים. כל שינוי במסים על בנזין וסולר זוכה לתשומת לב רבה ומשפיע על הציפיות לאינפלציה.

בטורקיה, מסי הצריכה על בנזין וסולר מתעדכנים בדרך כלל פעמיים בשנה לפי אינפלציית היצרן המצטברת בששת החודשים הקודמים. כעת, הכיוון הוא לעדכן את המסים בקצב מתון יותר כדי להפחית את הלחץ המחירי. כבר בתחילת 2025 נרשמה העלאה במסים נמוכה יותר מהנוסחה המקובלת, במטרה לצמצם את הלחץ על המחירים. זה מעיד על כך שמשרד האוצר הטורקי מנסה להציג קו עקבי של ריסון, גם אם בצעדים הדרגתיים.

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

המהלך לא מוגבל רק לדלק; הוא כולל גם התאמות במחירים מפוקחים כמו טבק, אלכוהול, אנרגיה ולעיתים גם שירותים ציבוריים. בטורקיה, שינויים במחירים המפוקחים יכולים להשפיע במהירות על קצב האינפלציה, בין אם בהקפאה או בעדכון חד.