"צמחנו ב-140% בשנתיים, ונמשיך לצמוח בשנים הבאות. הפוטנציאל גדול מאוד"

יש חברות טובות בבורסה בת"א ויש מניות טובות בבורסה בת"א. לא תמיד חברה טובה היא גם מניה טובה. משקיע צריך לנסות לאתר את החברות האלו, זה לא פשוט. זה גם עניין של דעה, הערכה. אנחנו יודעים להגיד שריטיילורס -0.94% היא חברה טובה, אנחנו לא רוצים להביע הערכה על המניה, אבל אנחנו כן נגיד שיש בה סיכוי גדול. אבל גם סיכון. הסיכון והסיכוי הולכים הרי ביחד.

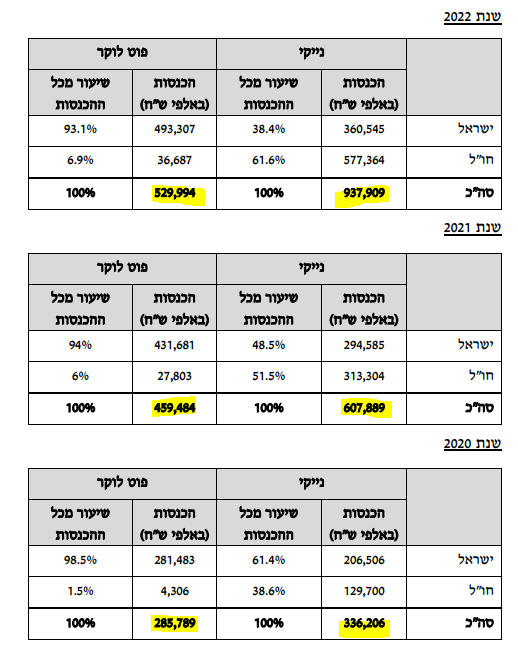

ריטיילורס שהיא חלק מקבוצת פוקס, אחראית על פעילות בגדי והנעלת הספורט בקבוצה. זה התחיל בפוט לוקר ונייקי בארץ. הגיע למספרים יפים ועדיין צומחים ואז ריטיילורס קיבלה תיאבון - אם אנחנו יודעים לעשות את זה בישראל, למה לא לעשות את זה בקנדה ובאירופה? דובי שנידמן, מנכ"ל ריטיילורס והראל ויזל האיש מאחורי הצלה של פוקס, סימנו מטרה, קיבלו זיכיונות והתחילו לבנות תשתית. הם עדיין בתהליך הבנייה. לכן הפוטנציאל גדול.

בגדול זה נראה כך: בישראל יש את הנייקי ופוטלוקר. פוטלוקר תמשיך לצמוח גם בעתיד (ראו מספרים בשנים האחרונות), אבל זה לא יהיה עשרות אחוזים. ניקיי בארץ ובחו"ל תמשיך לצמוח, במיוחד בחו"ל. אתם רואים את הצמיחה של 50% בהכנסות, וזה כאשר יש 30 חנויות נייקי בחו"ל (6 נפתחו בסוף השנה ולא מקבלות ביטוי מלא במספרים). הכוונה להגיע ל-80-100 תוך שלוש שנים. לא צריך להיות מתמטיקאי כדי להבין שעלייה של 50% וצפונה היא בתוכניות של החברה.

גידול של 50% בהכנסות (ויותר) יתורגם לגידול עוד יותר משמעותי ברווח. במילים פשוטות ושמרניות - רווח של מעל 150 מיליון שקל הוא מעבר לסיבוב. בהחלט חברה טובה, רווחית וצומחת.

- ריטיילורס ממשיכה לצלול - צניחה של 62% ברווח

- גוצ'י תשלם מעל ל-100 מיליון אירו לאיחוד האירופי - קנס על תיאום מחירים

- המלצת המערכת: כל הכותרות 24/7

השאלה היא האם היא שווה את השווי בשוק - 3 מיליארד שקל (אחרי זינוק של 16% ביומיים האחרונים, בעקבות הדוחות). אבל, שימו לב, יש לה 600 מיליון שקל במזומן, כלומר שווי פעילות של כ-2.4 מיליארד שקל. מכפיל רווח לכאורה לא זול, אבל לא יקר, בנטרול מזומנים זה מכפיל עתידי של 13-16 ויכולה להיות הפתעה לטובה.

וגם - בצד האופטימי - הם בתחילת הדרך. זו חברה שיכולה גם למכור ב-10 מיליארד שקל עוד 4-5 שנים. אבל, יש סיכון גדול. הישענות על נייקי. גוף אחד מרשים וענק וחשוב. אבל גוף אחד. נכון, יש את פוטלוקר בארץ (באירופה היתה כוונה לגדול שלא צלחה) ויש מיזמים חדשים, אבל לב הפעילות של החברה, מנוע הצמיחה העיקרי תלוי בגוף אחד.

אז הפוטנציאל בשמיים, ההישענות על גוף אחד אולי מפחידה, אבל בחברה אופטימים. "בנינו תשתיות נהדרות להמשך, אני מאמין גדול בחוויית הריטייל, אנחנו עושים את זה מצוין ונמשיך לעשות" אומר דובי שנידמן, מנכ"ל ריטיילורס בראיון לביזפורטל, "אנחנו חווים צמיחה מאסיבית וההתפתחות המשמעותית שלנו ופוטנציאל הצמיחה גדולים מאוד. אנחנו פועלים בתחום צומח, עם המותג הכי גדול בעולם ומפעילים 24 חנויות במדינת ישראל, כולן מצליחות ורווחיות. נכנסנו לקנדה ואנחנו מפעילים שם 10 חנויות ונמשיך להרחיב את הפעילות בקנדה, גם שם הפוטנציאל קיים. באירופה פתחנו את הפעילות בשנת 2020. אפשר לראות את הצמיחה גם בכך שאנחנו מפעילים עכשיו 30 חנויות במותג נייקי באירופה, כאשר 11 מתוכן נפתחו ב-2022 כך שאין לחנויות הללו אפילו שנת פעילות מלאה. ויותר מכך - 6 מתוכן נפתחו רק ברבעון האחרון. נגיע ל-80-100 חנויות בסוף 2025".

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

"בשנת 2020 מחזור המכירות היה 638 מיליון שקל, בשנת 2022 זה כבר 1.53 מיליארד שקל ונמשיך לצמוח גם בשנים הבאות.

"פוט לוקר מפעילה 75 חנויות בישראל כיום. למותג יש מחזור מכירות של יותר מ-500 מיליון שקל, הוא אחד המותגים המובילים והנחשקים בישראל ואנחנו מצפים לפתוח עוד מספר חנויות בודדות בכל שנה. בסגמנט הזה מדובר בפעילות יותר ותיקה ויציבה והיא תהיה "מסוימת" לעומת ריטיילורס. אבל בהחלט יש לנו שאיפות מאוד גדולות להרחיב את השת"פ עם נייקי וגם חברות נוספות".

הצמיחה תהיה לינארית בשנים הבאות?

"אני לא יודע אם המספר שאנחנו שואפים להגיע אליו עד 2025 יתפלג בממוצע על השנים האלה. התחלו רק בשנת 2020 וכבר יש לנו פעילות ב-14 מדינות באירופה. יש לנו כל כך הרבה עבודה ופיתוח לעשות, וזה נכון גם בקנדה, שגם בה כאמור יש פוטנציאל פיתוח גבוהים. נגדיל כל אחת מהפעילויות שלנו ואנחנו ממשיכים לחפש הזדמנויות שיהיו טובות ומתאימות לחברה".

כמה חנויות תפתחו השנה, זה יהיה מעל 15 חנויות?

"בסבירות גבוהה שכן".

פעילויות חדשות?

"התחלנו ביולי 2022 להפעיל את המותג קונברס. מרבית הפעילות בו היא נעליים. זה מותג של פעילות סיטונאית ומבחינתנו זו פעם ראשונה שאנחנו מפעילים סיטונאית שהיא לא קמעונאית. אנחנו מרגישים מצוין בהפעלה של המותג הזה וזה נותן לנו ביטחון להגדיל ולפתח לא רק את המותג בפעילות הסיטונאית שלו אלא לאפשר מספר פעילויות שאינן דווקא קמעונאיות. גם בתחום הספורט אבל גם בתחום הסיטונאות.

"מעבר לזה, חתמנו על מזכר עקרונות עם צ'מפיון להפעלה, וזה צפוי להיות המותג השני שנפעיל בחטיבה הסיטונאית. יש פה גם פוטנציאל התרחבות נוסף של הפעלה סיטונאית, גם מכירות לחנויות וגם לאתרי אונליין, גם נקים אתר אונליין וגם נפתח חנות של המותג. תהיה חנות אונליין אבל מרבית הפעילות תהיה סיטונאית".

איפה אתה רואה את החברה עוד 4-5 שנים מהיום?

"חווית הקנייה והמצוינות הניהולית השירותית והמכירתית העיצובית זה מה שמרכיב את התשתית להצלחה. אני מאמין גדול בתשתיות. החברה צריכה להמשיך בהפעלה המצוינת כל יום, לבדוק, לבקר לבחון ולראות שאנחנו מקיימים את ההכי טוב שאפשר כי אנחנו עובדים עם המותגים הכי טובים בעולם ואנחנו לא יכולים לא להיות כאלה בעצמנו. המטרה שלנו היא להגיע להיות חברה גלובלית. כבר היום 40% מהפעילות שלנו היא מחוץ לישראל והמגמה הזו תמשיך".

האם תוך 4-5 שנים תגיעו למחזור של 10 מיליארד שקל ורווחים של מעל מיליארד שקל בשנה, לפי הצמיחה המוערכת, זה אפשרי

"אני לא יודע להתייחס למספרים האלה. אני יודע לשאוף ולהגיד לך שנהיה הכי טובים, ננהל הכי טוב. לאורך השנים עשינו את הדברים בצורה טובה מאוד וזה מה שהביא לנו הזדמנות, אנחנו קיימנו אותה וקיבלנו עוד הזדמנות חדש שגם אותה קיימנו. אני מאוד מאוד מאמין בדרך. לחזות את המספרים המאוד רחוקים אני לא יודע. אני כן יודע שיש לנו פוטנציאל מאוד גדול, אני יודע שנהיה מעולים שהדרך ארוכה".

המשקיעים מאמינים בדרך שלך או שהם עדיין לא רואים את הפוטנציאל במניית ריטיילורס?

"המשקיעים לומדים את החברה. רק ב-2020 נכנסנו לאירופה. זה בסדר להפעיל חנויות אבל המשקיעים רוצים לראות לא רק כניסה לאירופה אלא שאנחנו גם יודעים לעשות את זה, להיכנס למדינות ולקיים את הפעילות הזו כך שהיא תרוויח. מעבר לכך, הערכות המשקיעים מתבססות גם על מומנטום של שוק ההון. אם מסתכלים על החברה כמו שהיא ושהיא מקיימת את ההגדרות שלה לאורך השנים ומבינים את הפוטנציאל שלה כך אני חושב שצריך להעריך אותה".

לא קיבלתם מכה קלה בכנף עם פוט לוקר באירופה?

"עשינו עבודה מעולה בישראל. צמחנו ופתחנו מהר וזו החוויה להיכנס לחנויות שלנו. גם פוט לוקר העולמית שאנחנו בקשרים מעולים איתה דיברה איתנו על האפשרות להפעיל פעילות משותפת. קיימנו פתחנו והפעלנו את זה במספר חנויות. אבל הבנו שדרך ההפעלה במדינות האלה באירופה לא דומה-תואמת את דרך ההפעלה שלנו בישראל והבנו שעדיף שהם יפעילו את הפעילות לבדה, והחלטנו להיפרד במחיר ההשקעה שלנו, והיא המשיכה את הפעילות שלה בחנויות האלה. מבחינתנו זה היה נכון. ידענו לקבל החלטה נכונה וטובה לריטיילורס".

למה פוט לוקר מכרו את האחזקה שלהם במניות שלכם?

- 2.זאת רק ההתחלה (ל"ת)בני 22/03/2023 15:26הגב לתגובה זו

- 1.חברה מצוינת (ל"ת)דני 22/03/2023 15:14הגב לתגובה זו

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?