דירוג קרנות הנאמנות במסלול 80/20 - הפתעות בצמרת

קרנות הנאמנות הן אפיק ההשקעה המרכזי של המשקיעים-חוסכים לטווח קצר-בינוני. בשנים האחרונות נוצרה תחרות על הכסף של הציבור גם מצד קופות הגמל להשקעה ופוליסות החיסכון (שזוכות לשיווק מסיבי מצד סוכני הביטוח); ועדיין, אין אפיק השקעה שמתקרב לקרנות הנאמנות שמנהלות מעל 350 מיליארד שקל.

הציבור לא יודע באיזה קרן לבחור. ברוב הגדול של המקרים, יועצי ההשקעות בבנקים הם אלו מפנים אותו לקרנות בהתאם לרצונותיו. מבקש קרן סולידית? סבבה, היועץ יפתח את המחשב שלו, יבדוק מי מופיע בראש הדירוג של הבנק בקרנות אג"ח, ויבחר את אחת מהמובילות. יועץ ההשקעות – לא נעים לומר – הפך בגלל הרגולציה לתפקיד טכני. ליועץ השקעות הכי קל לעשות מה שמערכת הדירוג "אומרת" לו. למה להיות ראש גדול ולחפש קרן טובה, המחשב עשה את זה בשבילו.

וכשזה שם המשחק, וכאשר כולם יודעים מה הדרישות של המערכת דירוג ("הנוסחה"), מנהלי הקרנות מכוונים לדרישות המערכת. מדובר בעיקר בדרישות של סיכון וסיכוי (שילוב של תשואה ורמת סיכון של כל קרן), אבל יש הרבה טריקים כדי להצליח להתברג בראש.

אחד הטריקים הידועים והוותיקים הוא יצירת מספר קרנות באותה קטגוריה. ככל שיש יותר קרנות באותה קטגוריה, הסיכוי של מנהל הקרנות להיות בצמרת כמובן עולה. הוא גם "לנהל סיכונים" וללכת על הקצוות – קרן אחת מאוד מסוכנת, קרן שנייה מאוד סולידית ושתיה באותה הקטגוריה. משהו בסוף יתפוס, בצמרת. וכך נוצר עיוות של שנים שיש מנהלי השקעות-קרנות שמחזיקים במספר רב של קרנות באותה הקטגוריה.

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- "אי אפשר לעלות 20%-30% בשנה, זה ייגמר בתיקון״

- המלצת המערכת: כל הכותרות 24/7

זה משתלם להם – המנצח לוקח הכל. הקרנות הטובות זוכות בכסף של הציבור. אבל – STOP. רשות ניירות ערך עצרה את העיוות והפחיתה את מספר הקרנות האפשרי בכל קטגוריה, כלומר אנחנו בדרך לאיחוד רב של קרנות, וזה מוביל לשאלה הבאה – אז מי הקרנות הטובות באמת בכל קטגוריה? הרי אם לגוף מסוים היתה קרן עם תשואה של 20% בראש קטגוריה ועכשיו היא תתמזג עם קרן שהיתה מדורגת בתחתית עם תשואה של 3%, ברור שהתשואה הרלבנטית שלה עכשיו היא סוג של ממוצע. ולכן כדי לבחון את הקרנות הטובות בכל קטגוריה, צריך בעצם לא לבחון את הקרנות אלא את המנהלים.

זה לא עניין טריוויאלי, אבל תחשבו על זה – אתם הרי לא יודעים איזו קרן מבין ה-3 של גוף מסוים בקטגוריה מסוימת, היא המועדפת. אתם יודעים שהגוף הזה לקח 3 פוזיציות, ואחת מהן עכשיו מובילה. אבל כדי לדעת מה באמת התשואה הצפויה של הגוף יש לקחת סוג של ממוצע של ה-3 קרנות. זו באמת התשואה הממוצעת שמנהל הקרנות מצליח לייצר בקטגוריה המסוימת.

אנחנו בביזפורטל מרימים את הכפפה ובוחנים את הדירוג בהינתן איחוד הקרנות. כלומר, במקום להצביע על קרן מובילה, נצביע על מנהלים טובים בקטגוריות מסוימות. נתחיל אם קטגוריה שהפכה להיות מאוד אטרקטיבית בעשור האחרון – קרנות אגרות חוב עם מניות בשיעור של עד 20%. למה היא מאוד אטרקטיבית? פשוט – היא משלבת בין יכולת לייצר תשואה במניות במינון יחסית קטן כי יש סיכון (עד 20%) לבין אגרות חוב שנתפסות סולידיות (80%). בעשור האחרון הציבור מגדיל בהדרגה את הרכיב המנייתי בתיק ההשקעות שלו ובצדק. זה הרכיב שאמור לייצר את התשואה העודפת. במקביל, מנהלי הקרנות התאימו את עצמם ל"תיק הממוצע" והקימו את קטגוריה שהגיעה לממדים גדולים – כ-26 מיליארד שקלים.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

להראל, אלטשולר שחם, ילין לפידות, מיטב דש, יש בקטגוריה הזו קרנות נאמנות בהיקף כספי העולה על 1 מיליארד שקל, ומסתבר שגם לחברה הקטנה יחסית – ברומטר יש קרן גדולה של מעל 1 מיליארד שקל. האם הקרנות הגדולות בצמרת התשואות? כשבוחנים את הקרנות האלו תחת האיחוד הצפוי, מגלים שרק לברומטר יש קרן בודדת, לאחרים יש כמה קרנות (זה גם יכול להגיע ל-7), ובהינתן האיחוד, התשואה הממוצעת של הגופים האלו בקטגוריה הזו, לא בצמרת.

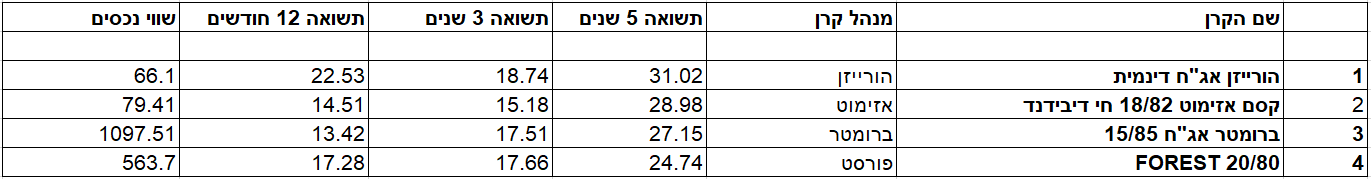

כשבוחנים את הקרן ברומטר אג"ח 15/85 לתקופה של 5 שנים היא ממוקמת במקום השלישי עם תשואה של 27.15%. המובילה בתשואה לתקופה הזו היא הורייזן אג"ח דינמית עם תשואה של 31% ואחריה קסם אזימוט 18/82 עם תשואה של 29%

חשוב להבין – יש קרנות שסיפקו בפועל תשואה גבוה יותר (קסם 80/20 מובילה עם תשואה של 34%), אבל בהינתן האיחוד עם קרנות נוספות באותה קטגוריה התשואה המשוקללת יורדת.

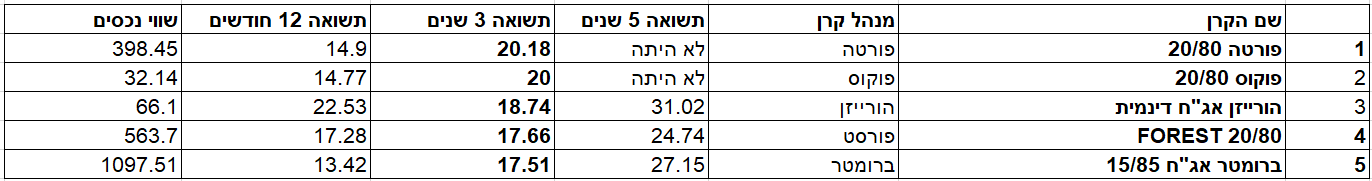

הדירוג ל-5 שנים מתאים למשקיעים מתמידים (וכך צריך להיות), אבל בחנו גם תקופות קצרות יותר כי לרוב ההחזקה בקרנות כאלו היא לתקופה קצרה משמעותית. בדירוג ל-3 שנים קיבלנו את התוצאות הבאות:

ואם אנחנו מדרגים לשנה - אז הורייזן מובילה בפער גדול כשאחריה פורסט, פורטה ופוקוס. פורטה ופוקוס נמצאות על רקע התוצאות הטובות במגמת גידול מאוד משמעותית בחודשים האחרונים.

- 5.רן 21/04/2021 17:08הגב לתגובה זוחשוב מאוד לדעת את נתוני האמת לאורך שנים ולא אחרי הפרסומים המטעים של הקרנות הגדולות

- 4.תגדילו את הטבלאות! 20/04/2021 20:17הגב לתגובה זותודה

- 3.אזרח 20/04/2021 15:42הגב לתגובה זולפי הפער הקטן בין 3 שנים ל12 חודשים נראה שהקרנות המעורבות לא הניבו תשואה משמעותית מול הסיכון במשך שנתיים... המסקנה, עדיף קרן המתמחה במניות ובנפרד קרן אג"ח באיזון המתאים לכם.

- 2.דירוג חשוב וטוב (ל"ת)שי 20/04/2021 14:46הגב לתגובה זו

- 1.סופסוף! יפה מאוד! חסל סדר גנבות הדעת בקרנות (ל"ת)רוני 20/04/2021 13:01הגב לתגובה זו

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.