סגירה מעורבת בוול סטריט: אמזון איבדה 5.3%, מלאנוקס עלתה 2.3%

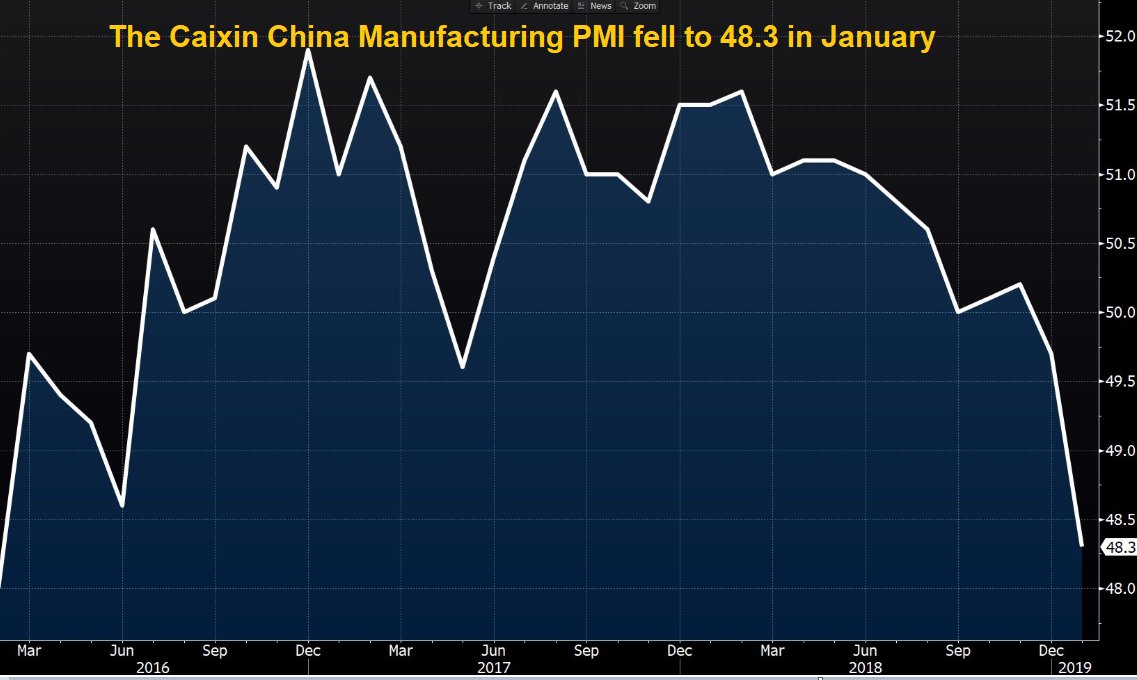

יום המסחר בוול סטריטנסגר במגמה מעורבת.ברקע למסחר, נתוני המאקרו מהעולם ממשיכים להצביע על הידרדרות מהירה בפעילות הכלכלית. מנגד, הדו"ח התעסוקה הערב בארה"ב הצביע הערב על איתנות של שוק העבודה האמריקני (לכתבה המלאה).מדדים בוול סטריטS&P 500 0.04% דאו ג'ונס -0.15% נאסד"ק 0.36% לאחר דצמבר הגרוע במיוחד, המדדים בוול סטריט השלימו אמש את חודש ינואר הטוב ביותר מאז 1987, כאשר מדד ה-S&P500 השלים עלייה של לא פחות מ-8% בחודש האחרון. התיקון החד בשווקים מיוחס בעיקר לצעדים מהירים שביצעו הבנקים המרכזיים. החותם לשינוי המדיניות של הבנקים המרכזיים הגיע ביום רביעי האחרון, כאשר הפד' יישר קו עם הצפי של המשקיעים בחודשים האחרונים. לאחר שהבנק צפה 3 העלאות ריבית במהלך 2019 במהלך פגישתו בספטמבר האחרון, הפד' צופה כעת 0 העלאות ריבית בשנה הקרובה. בנוסף, הבנק רמז כי הוא מתכוון לבצע התאמות בתהליך צמצום המאזן בפגישות הבאות (על יישור המדיניות של הפד').ברקע לתהליכים אלו, נתוני המאקרושהתפרסמו היוםממשיכים להצביע על הידרדרות כלכלית. מדד מנהלי הרכש של Caixian במגזר הייצור ירד בחודש ינואר לרמה של 48.3 נק', ירידה חדה יותר מהצפי שעמד על ירידה לרמה של 49.5 נק'. מדובר בנתון החלש ביותר ב-3 השנים האחרונות, כאשר נזכיר כי כל קריאה מתחת לרף ה-50 נק' מאותתת על צפי להאטה בחודשים הקרובים.מדד מנהלי הרכש שפורסם הבוקר בסין באירופה, מדד מנהלי הרכש בגרמניה ירד בחודש ינואר לרמה של 49.7 נק', הרמה הנמוכה ביותר ב-3 השנים האחרונות. באיטליה ירד מדד מנהלי הרכש לרמה של 47.8 נק' בחודש האחרון. הנתון הנוכחי מצביע כי המיתון אליו נכנסה הכלכלה האיטלקית (לכתבה המלאה) צפוי להעמיק בחודשים הקרובים.גורם נוסף שחשוב לציין בנוגע לאירופה הוא הירידה החדה בתמיכת ה-ECB החל מהערב בשוקי האג"ח (לכתבה המלאה). מדד הבנקים באיטליה איבד הערב 2.1%, ונראה כי הלחץ על סקטור הבנקאות האירופאי מתחדש.בארה"ב, דו"ח התעסוקהלחודש ינואר הפתיע בגדול, כאשר הצביע על תוספת של 304 אלף משרות חדשות, גבוה משמעותית מהצפי שעמד על תוספת של 165 אלף משרות. הפרט שמעורר חשדות הוא התיקון החד שנערך לדו"ח של דצמבר, שהפתיע גם הוא בזמנו (לכתבה המלאה).סקר ה-ISM לחודש ינואר התפרסם הערב והצביע על תיקון קל לירידות החדות של דצמבר. המדד הביע על קריאה של 56.6 נק' בחודש האחרון, גבוה משמעותית מהצפי שעמד על קריאה של 54.2 נק'.בגזרת הסחורות, הנפט טיפס הערב 2.8% לרמה של 55 דולרים לחבית.. הזהב איבד 0.3% ונסחר סביב רמה של 1,320 דולרים לאונקיה.במרכזענקית הקמעונאות אמזון (סימול:AMZN)איבדה הערב 5.3%וממשיכה לרכז עניין ברקע לפרסום הדו"חות אמש לאחר סגירת המסחר. נק' המפתח בדו"חות החברה הן הצפי לרבעון הקרוב: החברה צופה כעת הכנסות של 56-60 מיליארד דולר, נמוך מהצפי המוקדם. בנוסף יש לציין כי מדובר בגידול השנתי הנמוך ביותר בהכנסות החברה מאז המשבר הכלכלי של 2001 (לכתבה המלאה).דויטשה בנק (סימול:DB)איבדה הערב 0.3%במסחר תנודתי.התנודתיות מגיעה ברקע לדו"חות חלשים של החברה, והספקולציות סביב היכולת של החברה לשרוד בשנה הקרובה (לכתבה המלאה).

באירופה, מדד מנהלי הרכש בגרמניה ירד בחודש ינואר לרמה של 49.7 נק', הרמה הנמוכה ביותר ב-3 השנים האחרונות. באיטליה ירד מדד מנהלי הרכש לרמה של 47.8 נק' בחודש האחרון. הנתון הנוכחי מצביע כי המיתון אליו נכנסה הכלכלה האיטלקית (לכתבה המלאה) צפוי להעמיק בחודשים הקרובים.גורם נוסף שחשוב לציין בנוגע לאירופה הוא הירידה החדה בתמיכת ה-ECB החל מהערב בשוקי האג"ח (לכתבה המלאה). מדד הבנקים באיטליה איבד הערב 2.1%, ונראה כי הלחץ על סקטור הבנקאות האירופאי מתחדש.בארה"ב, דו"ח התעסוקהלחודש ינואר הפתיע בגדול, כאשר הצביע על תוספת של 304 אלף משרות חדשות, גבוה משמעותית מהצפי שעמד על תוספת של 165 אלף משרות. הפרט שמעורר חשדות הוא התיקון החד שנערך לדו"ח של דצמבר, שהפתיע גם הוא בזמנו (לכתבה המלאה).סקר ה-ISM לחודש ינואר התפרסם הערב והצביע על תיקון קל לירידות החדות של דצמבר. המדד הביע על קריאה של 56.6 נק' בחודש האחרון, גבוה משמעותית מהצפי שעמד על קריאה של 54.2 נק'.בגזרת הסחורות, הנפט טיפס הערב 2.8% לרמה של 55 דולרים לחבית.. הזהב איבד 0.3% ונסחר סביב רמה של 1,320 דולרים לאונקיה.במרכזענקית הקמעונאות אמזון (סימול:AMZN)איבדה הערב 5.3%וממשיכה לרכז עניין ברקע לפרסום הדו"חות אמש לאחר סגירת המסחר. נק' המפתח בדו"חות החברה הן הצפי לרבעון הקרוב: החברה צופה כעת הכנסות של 56-60 מיליארד דולר, נמוך מהצפי המוקדם. בנוסף יש לציין כי מדובר בגידול השנתי הנמוך ביותר בהכנסות החברה מאז המשבר הכלכלי של 2001 (לכתבה המלאה).דויטשה בנק (סימול:DB)איבדה הערב 0.3%במסחר תנודתי.התנודתיות מגיעה ברקע לדו"חות חלשים של החברה, והספקולציות סביב היכולת של החברה לשרוד בשנה הקרובה (לכתבה המלאה).

- 6.ללא גבולות 01/02/2019 22:38הגב לתגובה זוהתערבות שכזו בשווקים שמטרתה היחידה שהשווקים לא ירדו לא נראתה מעולם. לאחראים ראוי רק מקום אחד.

- 5.רק למעלה 01/02/2019 20:21הגב לתגובה זוהם לא ינוחו ולא יסגרו פוזיציות עד שישחטו אותם טוטלית .

- לרק למעלה 01/02/2019 22:54הגב לתגובה זוטוב שכותבים גם אנשים עם רמת משכל נמוכה. טמשיח לחטוב (תמשיך לכתוב ולשחוט)

- 4.רק למעלה 01/02/2019 20:20הגב לתגובה זואני יפרק לך את הכיס .

- ל 4 01/02/2019 23:46הגב לתגובה זווגם נסה אפרק ולא יפרק...

- אתה בטח סוג של גאון, אתה יודע לאיית. מדהים (ל"ת)ממי 03/02/2019 08:42

- 3.שושו מחפש את מייקי 01/02/2019 17:59הגב לתגובה זולא מאמין לכלבים היענקים הזסונהות

- 2.איצ לטל 01/02/2019 16:27הגב לתגובה זומצד שני אתה מדבר על דו"ח התעסוקה שהינו מפוברק כמו רוב נתוניהם. שים לב גם לרמת האבטלה. ומצד שני אתה מבשר על נתוני מקרו בעולם מתדרדרים..אז מה נהיה לנו ומה חשוב יותר? להתראות ב NASDAQ שלא יירד מ1000 נקודות על ציר הזמן בשבע שנים הקרובות. שבת טובה.

- 1.כאשר לא יגורנו ממשיך לבוא לנו ובגדול. (ל"ת)IZ 100 San Diego 01/02/2019 16:20הגב לתגובה זו

- אתה לא מבין כלום.אפס (ל"ת)לך מטומטם 01/02/2019 19:23הגב לתגובה זו

- נכון 01/02/2019 23:51ולהרוויח הרבה...לא דווקא כסף..ולא דווקא בבורסה.