בואו נדבר על זה: למה ירידות בשווקים מפחידות אותנו?

היום נדבר על פחד (הרגש שנלווה בדרך כלל לירידות שערים) ועל תגובות לפחד כפי שבאות לידי ביטוי גם בתגובות שלכם.פעמים רבות עולה טענה לפיה תחזית לירידות היא הפחדה. למשל בתגובה הבאה: בואו נפתח את הנושא לדיון.אנחנו עוסקים כאן בניתוח טכני. ניתוח טכני הוא חקירת הסנטימנט - הלך הרוח של המון המשקיעים על מנת להבין לאן נושבת הרוח הזו. המאמרים משקפים את הפרשנות הטכנית שלי, על יתרונותיה והמאמצים שאני משקיע בה ועל חסרונותיה: טעויות שלי או מגבלות של שיטת הניתוח הטכני. המטרה היא לא להפחיד אלא לתרום לקבלת החלטות. מבחנתי (ומבחינת התשלום שאני מקבל...) לכתוב שהשוק יעלה או ירד זה היינו הך. מדובר בעבודה ושירות. שנים ארוכות מתוך 21 שנות הכתיבה שלי כתבתי על עליות.לדוגמא, שאלה אותי מישהי היום על קרן הסל MOAT. לא הכרתי את קרן הסל הזו ואין לי עניין רגשי או אחר בה או בתשובה. מסתבר שזו קרן סל שניתן להגדיר כאיכותית, בשל השילוב בין וואנגארד למורנינגסטאר, שמשקיעה בחברות שאמור להיות להן יתרון יחסי.

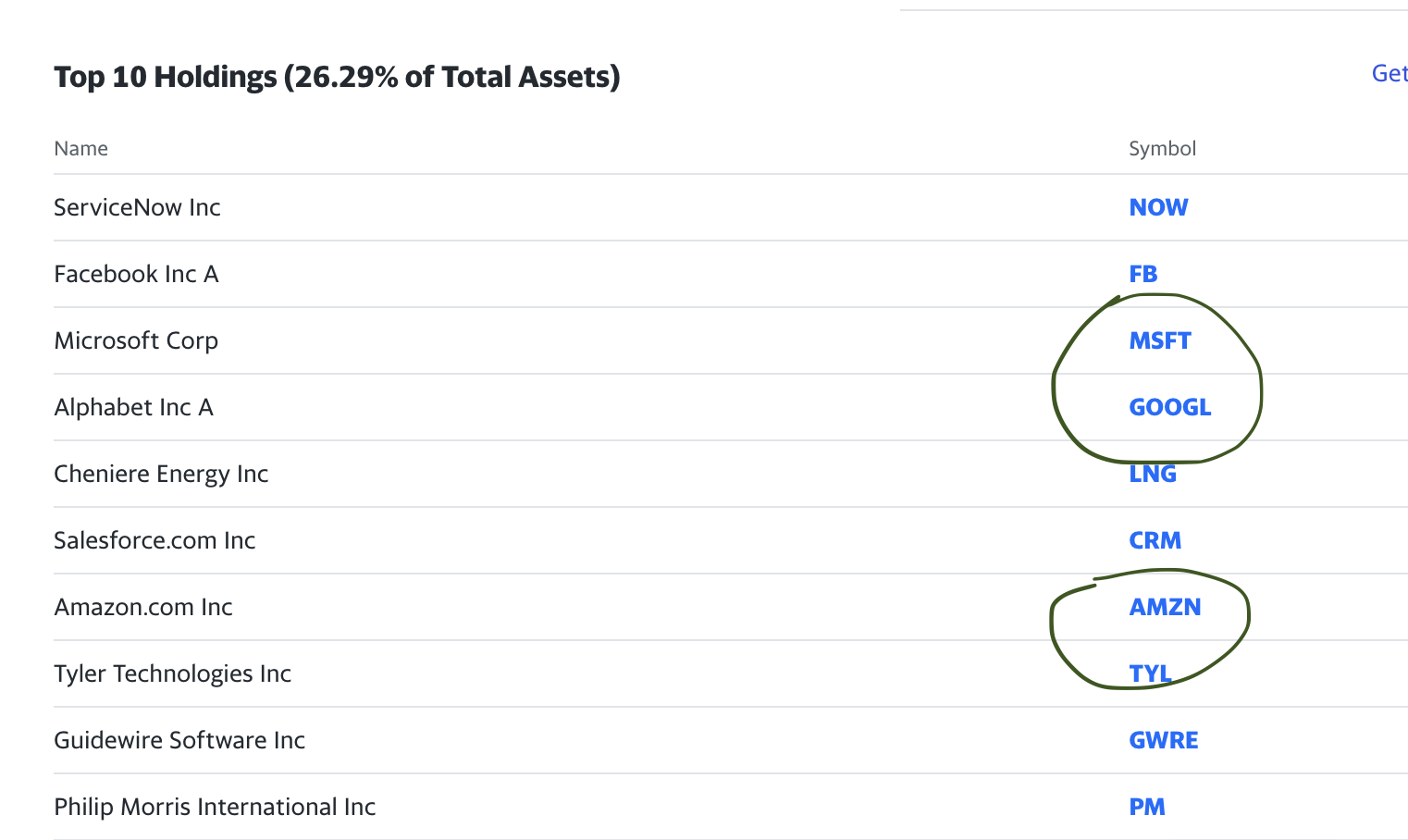

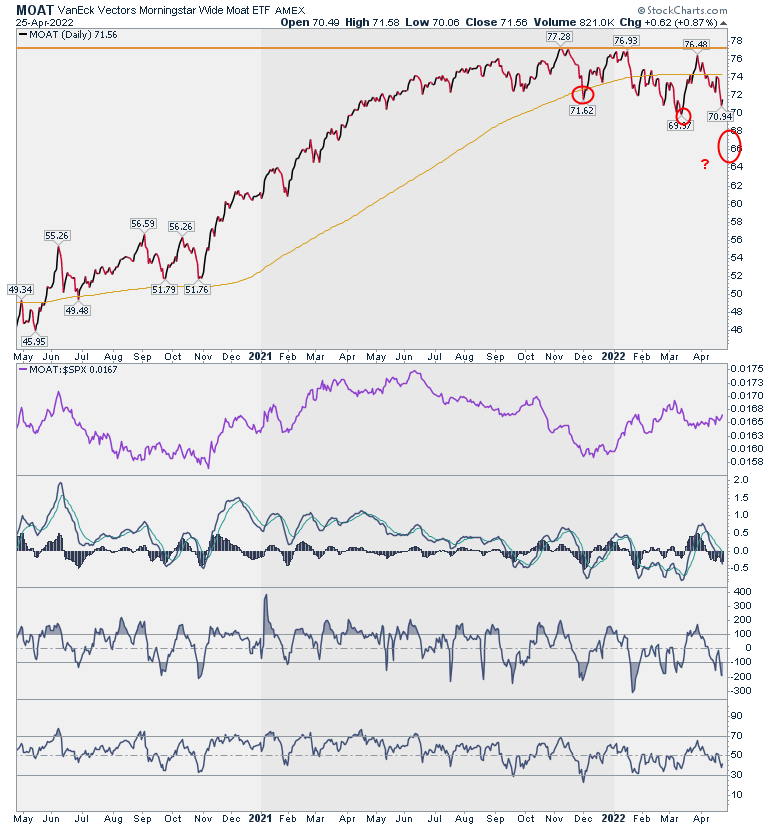

בואו נפתח את הנושא לדיון.אנחנו עוסקים כאן בניתוח טכני. ניתוח טכני הוא חקירת הסנטימנט - הלך הרוח של המון המשקיעים על מנת להבין לאן נושבת הרוח הזו. המאמרים משקפים את הפרשנות הטכנית שלי, על יתרונותיה והמאמצים שאני משקיע בה ועל חסרונותיה: טעויות שלי או מגבלות של שיטת הניתוח הטכני. המטרה היא לא להפחיד אלא לתרום לקבלת החלטות. מבחנתי (ומבחינת התשלום שאני מקבל...) לכתוב שהשוק יעלה או ירד זה היינו הך. מדובר בעבודה ושירות. שנים ארוכות מתוך 21 שנות הכתיבה שלי כתבתי על עליות.לדוגמא, שאלה אותי מישהי היום על קרן הסל MOAT. לא הכרתי את קרן הסל הזו ואין לי עניין רגשי או אחר בה או בתשובה. מסתבר שזו קרן סל שניתן להגדיר כאיכותית, בשל השילוב בין וואנגארד למורנינגסטאר, שמשקיעה בחברות שאמור להיות להן יתרון יחסי. אבל, אם תסתכלו על הגרף תראו שהוא לא שונה מגרפים שמוצגים כאן לאחרונה (במאמר האחרון דיברנו על MSFT ו - GOOG וניתחנו את התבניות שלהם) וזה לא פלא כי אם גם תסתכלו על האחזקות של הקרן תראו בין 10 הראשונות שמות מוכרים. פעמים רבות קרנות סל הן אריזה של סלי מניות דומים בשמות אטרקטיביים שנובעים מטאץ׳ אסטרטגי שלא תמיד משפר תשואה.

אבל, אם תסתכלו על הגרף תראו שהוא לא שונה מגרפים שמוצגים כאן לאחרונה (במאמר האחרון דיברנו על MSFT ו - GOOG וניתחנו את התבניות שלהם) וזה לא פלא כי אם גם תסתכלו על האחזקות של הקרן תראו בין 10 הראשונות שמות מוכרים. פעמים רבות קרנות סל הן אריזה של סלי מניות דומים בשמות אטרקטיביים שנובעים מטאץ׳ אסטרטגי שלא תמיד משפר תשואה. התשובה שנתתי לשואלת היא זו שאני נותן לכם כאן: אין הבדל משמעותי בין הקרן לבין שאר הדוגמאות והטיעונים לפיהם אני סבור שהשוק עוד ירד ולכן אין כרגע טעם מהותי להשקעה בה.מפחיד? ממש לא. למה לא מפחיד? כי רק בדקנו משהו וכרגע נראה שהוא לא מעניין. אם תרצו זה אפילו משעמם.מתי הפחד נוצר?פעמים רבות הכותרות של מאמרים מועצמות. אין מה לעשות. עטיפות תמיד מועצמות בכל תחום על מנת למשוך את תשומת ליבכם. כמו כל תעשייה, גם תעשיית המדיה מתחרה על תשומת ליבכם והכותרת היא הכלי שלה לעשות זאת. השאלה אם אתם משתפים עם זה פעולה.נאסים טאלב דיבר על כך בספרו תעתועי האקראיות. הוא הצביע על הצורך של המדיה לשמר את צריכתה ועל דרך התעתועים שהיא מעבירה אותנו לשם כך.מה שאתם צריכים לעשות הוא לעטות מסיכה רגשית ולסנן את השכבה המעצימה של כותרות. היום מבהילים אתכם על כל דבר החל מגשם ושרב ועד תורים למכוני שטיפת מכוניות (כתבה הזויה שראיתי ביום האובך בו הכתב ״מפחיד״ אותנו מתור צפוי של מאות מכוניות במכון השטיפה. בפועל ראיתי רק כמה...).המקום השני שבו הפחד נוצר הוא כאשר הדעה המובעת במאמר נוגדת את דעתכם או מאיימת על הפוזיציה שלכם. זה המקום שגם מוביל לשחרור הפחד בתגובות ציניות או משמיצות כי הוא גם מפחיד את האגו.גם כאן הבחירה היא שלכם. אפשרות אחת היא להבין שרגש הפחד הוא תמרור אזהרה עבורכם. אם הכתבה מוציאה אתכם משיווי משקל מנטאלי אז כנראה שיסודות האסטרטגיה שאתם מבססים עליה את תיק ההשקעות אינם מבוססים דיים או שיש לכם ספקות סמויים / מודחקים לגביהם. כי הרי בסך הכל אתם קוראים מילים (פיקסלים) במחשב. אם הן מפחידות אתכם אזי הן חושפות משהו שטמון בתודעתכם. לכשעצמן הן לא יעשו לכם כל רע.הדרך הנכונה היא לבחון את האסטרטגיה שלכם ואת הטיעונים נגדה (למשל אם אתם חושבים שהשוק יעלה ובמאמר מובעת דעה הפוכה) ואז או שתתחזק הבחירה באסטרטגיה (אחרי שנתתם מענה לטיעונים נגדה) או שהיא תיראה כשגויה וניתן יהיה לתקן.הדרך שאינה מובילה לשום מקום היא להאשים את המדיה/כותב בהפחדה, לשחרר את הרגש אבל ללא הועיל לאף אחד. זו כאמור הבחירה שלכם.אותי זה מצחיקנעבור למקבץ התגובות הבא.שני כותבים העלו חיוך על פניהם ושיתפו בו. אחד לגנאי מתוך טענה, ראויה לבחינה בפניה עצמה, לפיה חברות הטכנולוגיה יפרסמו דו״חות טובים ואחד לשבח בזכות השילוב בין מידע להומור. הנה לכם דוגמא לכך שתוצאות רגשיות ואופרטיביות של כתבה הן אינטראקטיביות. הכותב מניח מילים. קוראים שונים יקחו אותן למקומות שונים. פעמים רבות אנחנו נוטים להוציא את עצמנו מהמשוואה ומתייחסים לכל תגובה או תפיסה שלנו כ״אובייקטיבית״ מבלי לראות את ההטיה המנטאלית שבתוכה. אבל, ברור שכאשר שני אנשים רואים אותו תוכן (בין אם זו כתבה, סרט, תמונה, גרף, יצירת אומנות ) ומפרשים / מתייחסים אליו אחרת אנחנו למדים על תפקיד המתבונן בפרשנות. סבבה להגיב וגם אני זוכה להיות משועשע מהתגובות אבל אחרי שנשתעשע בואו ננסה להכיר את עצמנו טוב יותר ואת הכוחות שעומדים מאחורי התגובות שלנו, בין אם פרסמנו אותן ובין אם שמרנו אותן לעצמנו.הנה התגובות:

התשובה שנתתי לשואלת היא זו שאני נותן לכם כאן: אין הבדל משמעותי בין הקרן לבין שאר הדוגמאות והטיעונים לפיהם אני סבור שהשוק עוד ירד ולכן אין כרגע טעם מהותי להשקעה בה.מפחיד? ממש לא. למה לא מפחיד? כי רק בדקנו משהו וכרגע נראה שהוא לא מעניין. אם תרצו זה אפילו משעמם.מתי הפחד נוצר?פעמים רבות הכותרות של מאמרים מועצמות. אין מה לעשות. עטיפות תמיד מועצמות בכל תחום על מנת למשוך את תשומת ליבכם. כמו כל תעשייה, גם תעשיית המדיה מתחרה על תשומת ליבכם והכותרת היא הכלי שלה לעשות זאת. השאלה אם אתם משתפים עם זה פעולה.נאסים טאלב דיבר על כך בספרו תעתועי האקראיות. הוא הצביע על הצורך של המדיה לשמר את צריכתה ועל דרך התעתועים שהיא מעבירה אותנו לשם כך.מה שאתם צריכים לעשות הוא לעטות מסיכה רגשית ולסנן את השכבה המעצימה של כותרות. היום מבהילים אתכם על כל דבר החל מגשם ושרב ועד תורים למכוני שטיפת מכוניות (כתבה הזויה שראיתי ביום האובך בו הכתב ״מפחיד״ אותנו מתור צפוי של מאות מכוניות במכון השטיפה. בפועל ראיתי רק כמה...).המקום השני שבו הפחד נוצר הוא כאשר הדעה המובעת במאמר נוגדת את דעתכם או מאיימת על הפוזיציה שלכם. זה המקום שגם מוביל לשחרור הפחד בתגובות ציניות או משמיצות כי הוא גם מפחיד את האגו.גם כאן הבחירה היא שלכם. אפשרות אחת היא להבין שרגש הפחד הוא תמרור אזהרה עבורכם. אם הכתבה מוציאה אתכם משיווי משקל מנטאלי אז כנראה שיסודות האסטרטגיה שאתם מבססים עליה את תיק ההשקעות אינם מבוססים דיים או שיש לכם ספקות סמויים / מודחקים לגביהם. כי הרי בסך הכל אתם קוראים מילים (פיקסלים) במחשב. אם הן מפחידות אתכם אזי הן חושפות משהו שטמון בתודעתכם. לכשעצמן הן לא יעשו לכם כל רע.הדרך הנכונה היא לבחון את האסטרטגיה שלכם ואת הטיעונים נגדה (למשל אם אתם חושבים שהשוק יעלה ובמאמר מובעת דעה הפוכה) ואז או שתתחזק הבחירה באסטרטגיה (אחרי שנתתם מענה לטיעונים נגדה) או שהיא תיראה כשגויה וניתן יהיה לתקן.הדרך שאינה מובילה לשום מקום היא להאשים את המדיה/כותב בהפחדה, לשחרר את הרגש אבל ללא הועיל לאף אחד. זו כאמור הבחירה שלכם.אותי זה מצחיקנעבור למקבץ התגובות הבא.שני כותבים העלו חיוך על פניהם ושיתפו בו. אחד לגנאי מתוך טענה, ראויה לבחינה בפניה עצמה, לפיה חברות הטכנולוגיה יפרסמו דו״חות טובים ואחד לשבח בזכות השילוב בין מידע להומור. הנה לכם דוגמא לכך שתוצאות רגשיות ואופרטיביות של כתבה הן אינטראקטיביות. הכותב מניח מילים. קוראים שונים יקחו אותן למקומות שונים. פעמים רבות אנחנו נוטים להוציא את עצמנו מהמשוואה ומתייחסים לכל תגובה או תפיסה שלנו כ״אובייקטיבית״ מבלי לראות את ההטיה המנטאלית שבתוכה. אבל, ברור שכאשר שני אנשים רואים אותו תוכן (בין אם זו כתבה, סרט, תמונה, גרף, יצירת אומנות ) ומפרשים / מתייחסים אליו אחרת אנחנו למדים על תפקיד המתבונן בפרשנות. סבבה להגיב וגם אני זוכה להיות משועשע מהתגובות אבל אחרי שנשתעשע בואו ננסה להכיר את עצמנו טוב יותר ואת הכוחות שעומדים מאחורי התגובות שלנו, בין אם פרסמנו אותן ובין אם שמרנו אותן לעצמנו.הנה התגובות: ולגבי השאלות על ניתוח טכני. שאלות שמועלות כאן באופן תכוף. ניתוח טכני הוא כלי עם מגבלות ויתרונות שכאמור נועד לענות על השאלה:לאן נושבת הרוח של המשקיעים עכשיו.הדגש הוא על עכשיו כי היא יכולה להשתנות מחר ואת המחר אנחנו לא יודעים. עכשיו הרוח של המשקיעים לגביMOATנושבת למטה. לכן עכשיו לדעתי זו לא קניה. אבל, אם מפת הרוח תשתנה אז נצטרך לכוון את המפרשים שוב. הרוח לא קוראת את המפות שלנו.וגם ביחס לניתוח הטכני, התוצאה היא שילוב של הכלי, הפרשן והסוחר. כמו כל כלי השקעות אחר, יש שמצליחים בעזרתו ויש שלא. הכלי ניטראלי לכשעצמו. אם זה עובד לכם - מצוין. אם לא אז צריך לבדוק מה לא עובד. לפעמים זה ההתנהלות המנטאלית שלנו ולא הכלי עצמו. או להחליף את הכלי. לא צריך רגשות בסיפור.וזכרו: שוק יורד גם הוא אינו מפחיד לכשעצמו. ניתן לפתוח פוזיציות שורט ולהנות מהדרך למטה. על כך בהמשך במידת הצורך.תמשיכו להגיב, להשתעשע ולהעלות תובנות ותמיד תסתכלו גם במראה!כותב המאמר הינו זיו סגל([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

ולגבי השאלות על ניתוח טכני. שאלות שמועלות כאן באופן תכוף. ניתוח טכני הוא כלי עם מגבלות ויתרונות שכאמור נועד לענות על השאלה:לאן נושבת הרוח של המשקיעים עכשיו.הדגש הוא על עכשיו כי היא יכולה להשתנות מחר ואת המחר אנחנו לא יודעים. עכשיו הרוח של המשקיעים לגביMOATנושבת למטה. לכן עכשיו לדעתי זו לא קניה. אבל, אם מפת הרוח תשתנה אז נצטרך לכוון את המפרשים שוב. הרוח לא קוראת את המפות שלנו.וגם ביחס לניתוח הטכני, התוצאה היא שילוב של הכלי, הפרשן והסוחר. כמו כל כלי השקעות אחר, יש שמצליחים בעזרתו ויש שלא. הכלי ניטראלי לכשעצמו. אם זה עובד לכם - מצוין. אם לא אז צריך לבדוק מה לא עובד. לפעמים זה ההתנהלות המנטאלית שלנו ולא הכלי עצמו. או להחליף את הכלי. לא צריך רגשות בסיפור.וזכרו: שוק יורד גם הוא אינו מפחיד לכשעצמו. ניתן לפתוח פוזיציות שורט ולהנות מהדרך למטה. על כך בהמשך במידת הצורך.תמשיכו להגיב, להשתעשע ולהעלות תובנות ותמיד תסתכלו גם במראה!כותב המאמר הינו זיו סגל([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 9.היי זיו, מה עם תיק למעקב כמו פעם? (ל"ת)RR 29/04/2022 11:34הגב לתגובה זו

- 8.תודה זיו כתבה מעניינת (ל"ת)רוני 28/04/2022 23:56הגב לתגובה זו

- 7.דוד 28/04/2022 21:59הגב לתגובה זוקובע גרב נשים על הראש מניות טק ירדו 30 אחוז מתחילת השנה . אין אמונה.

- 6.שלומי 28/04/2022 12:42הגב לתגובה זובמשך שנים,השקעה לתווך ארוך מניות זה משתלם.אין צורך לפחד הכל יחזור ויעלה יותר.ההסטוריה אמרה את שלה.

- 5.ח 27/04/2022 23:18הגב לתגובה זוכשזה הכסף שלך שהרווחת שקל שקל אז אתה משקשק מפחד.

- 4.רוביני 27/04/2022 20:42הגב לתגובה זואחרי שהעולם התרגל לריבית 0 במשך 12 שנים, העלאת ריבית פשוט תקריס את הכלכלה. הפעם, בגלל האינפלציה הגבוהה, הפד לא יכול פשוט להדפיס כסף ולדחות את הקץ.

- 3.תותח (ל"ת)ארז מואירו 27/04/2022 19:53הגב לתגובה זו

- 2.כשאתה מגלה שניתוח טכני ואסטרולוגיה חד הם סיבה טובה לפחד (ל"ת)דנדן 27/04/2022 18:47הגב לתגובה זו

- 1.טורפי דו 27/04/2022 16:17הגב לתגובה זוחזרת על זה 3 פעמים ולכן רואה לנכון להיות מציק: יש לכתוב כשלעצמו, ולא לכשעצמו.