צילום: יחצ

איך להימנע מהפסד של 60% בחנן מור?

חנן מור בשמה החדש - צילו בלו הופכת לחברה יציבה יותר וממונפת פחות; הערך הנכסי הנקי שלה יהיה קרוב ל-200 מיליון שקל. המחיר בשוק מבטא שווי של 460 מיליון שקל - המניה צפויה ליפול

זה קורה כמעט בכל הסדר חוב. מדללים את בעלי המניות ומחלקים מניות למחזיקי החוב ולנושים. הם בעלי הזכויות המבוטחות, הם עומדים הרבה לפני בעלי המניות. וכך, כמות ענקית של מניות חדשות מוקצות והשווי לכאורה גדל. השוק והמשקיעים אמורים להיות מתוחכמים ולהבין זאת, אבל כל פעם מחדש, בחודשים שלפני סיום ההסדר, השווי של החברות האלו מנופח, אולי בגלל עניין טכני.לחנן מור בשמה החדש- צילו-בלו 1.88% יש קרוב ל-18 מיליון מניות והמחיר הוא כרגע 1.05 שקל למניה. ומכאן השווי הוא 18.3 מיליון שקל. אבל, הנושים עומדים לקבל מניות חדשות כך שסה"כ כמות המניות תהיה 453 מיליון מניות, ובמחיר הנוכחי מדובר על שווי של כ-470 מיליון שקל.

האם צילו בלו שווה 470 מיליון שקל?

צילו בלו, בלי הנכסים המכבידים, נקייה יותר מבעבר, עם נדל"ן מניב ופרויקטים לבנייה, מוערכת בכ-150-200 מיליון שקל. הערך הנכסי הנקי שלה קל לחישוב - יש נדלן, יש פרויקטים עתידיים ומול זה יש חובות. החברה הפכה לפחות ממונפת והיא צפויה להיות רווחית, אבל 470 מיליון שקל היא לא שווה.המשמעות למשקיעים ולסוחרים היא הפסד עתידי כבד. סדר גודל של 60%. המפתיע הוא שיש מחזורים בנייר, כלומר, אנשים קונים למרות שהם אמורים לדעת שהמניה צפויה לרדת.חנן מור של אחרי ההסדר

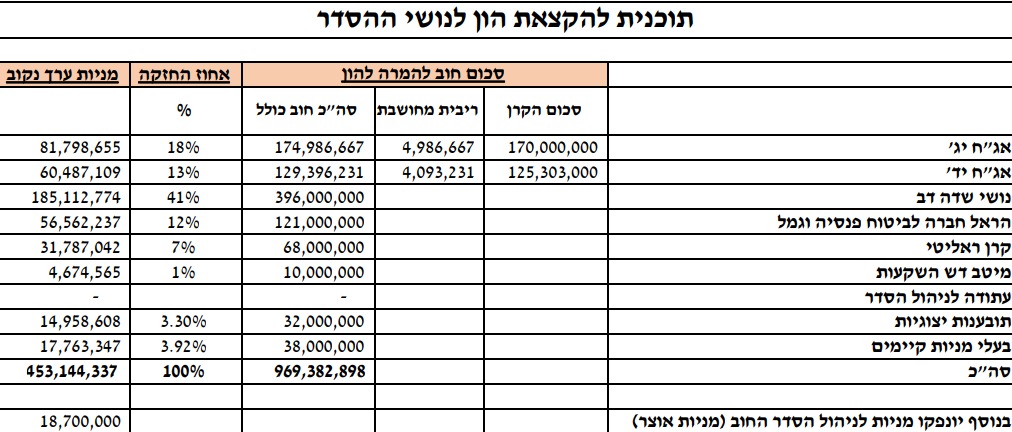

הסדר החוב של חנן מור שאושר ב-20 במאי גובש על ידי דודו זבידה ועו"ד אהוד גינדס, כלל מכירה והוצאה של פרויקטים שהוגדרו כ"בעייתיים" לידי צדדים שלישיים ומכירת קרקעות של החברה בנס ציונה, רמת אפעל, חיפה ובאר יעקב. עוד סוכם, כי החברה תסיים את הבנייה שהחלה בחריש, מודיעין ואור עקיבא. צילו בלו תנהל את הפעילות של הנדל"ן המסחרי בחריש ומודיעין ותמשיך בפרוייקטי הנדל"ן הקיימים. הקצאת מניות נוספות בחנן מור - צ'ילו-בלוכפי שקרואים בטבלה, חנן מור עצמו ואבי מאור הבעלים של החברה בעבר דוללו והם אינם בעלי עניין. נושי ההלוואה על הקרקע בשדה דב יחזיקו ב-41% מהמניות, 31% יועבר למחזיקי האג"חים י"ג וי"ד (18% ו-13% בהתאמה) וחברת הראל תקבל עוד 12%. שאר המניות יופנו לנושים אחרים. קרן ראליטי תחזיק ב-7% ועוד 1% יעבור למיטב דש השקעות. בנוסף, עוד 3.3% הוקצו לטוב תביעות ייצוגיות, עוד 3.92% יועברו לבעלי מניות קיימים.

הקצאת מניות נוספות בחנן מור - צ'ילו-בלוכפי שקרואים בטבלה, חנן מור עצמו ואבי מאור הבעלים של החברה בעבר דוללו והם אינם בעלי עניין. נושי ההלוואה על הקרקע בשדה דב יחזיקו ב-41% מהמניות, 31% יועבר למחזיקי האג"חים י"ג וי"ד (18% ו-13% בהתאמה) וחברת הראל תקבל עוד 12%. שאר המניות יופנו לנושים אחרים. קרן ראליטי תחזיק ב-7% ועוד 1% יעבור למיטב דש השקעות. בנוסף, עוד 3.3% הוקצו לטוב תביעות ייצוגיות, עוד 3.92% יועברו לבעלי מניות קיימים.- 9.יואב 18/07/2024 23:17הגב לתגובה זואגב רואים שאתה בוכרי, בוכרים הם סוחרים ממולכים מאוד מאוד

- 8.בר שמעונוב 16/07/2024 08:45הגב לתגובה זוההצלחה של צילו בלו זו ההצלחה של דוד זביידה. מה שאומר שהוא יעשה הכל כדי להרים את החברה הזו. אני דווקא מאמין ביכולת שלו. כמובן הכל בסיעתא דשמיא

- חיים משה 18/07/2024 23:15הגב לתגובה זואבל אתה יודע מה, אתה צודק, לאלוקים אין הגבלה

- 7.סיכון בשמיים 15/07/2024 10:07הגב לתגובה זובקשר לכך קנו דימרי

- 6.סיכון בשמיים 15/07/2024 10:07הגב לתגובה זואת החברה "הוקוס פוקוס" היה יותר קרוב למציאות!

- 5.חיים משה 12/07/2024 09:36הגב לתגובה זוזה שהחברה צריכה עוד כסף זה נכון, אבל ביחס לאגחים. השנה היא צריכה לפרוע להם סה״כ כעשרים מיליון. אגב בתזרים החזוי היא טוענת שהיא מפרישה לזה 75 מיליון. ייתכן בהחלט שזה לצורך הפריעה עוד שנתיים של קרן ריבית של בערך 110 מיליון. אח''כ פריכה קרן ריבית גדולה בסוף 2028. עד אז רק אלוקים יודע מה יהיה

- יואב 12/07/2024 12:41הגב לתגובה זובעצם יש מתוך ה75 עוד 42 פרעון של טגח יב

- 4.שלמה 11/07/2024 22:33הגב לתגובה זוגם אחרי הסדר החוב החברה חדלת פירעון. הפרויקטים של החברה בחריש ואור עקיבא תקועים והיא תקבל מהם עודפים במקרה הטוב בסוף 2025. הקניונים של החברה בחריש ומודיעין בקושי מניבים לחברה כסף ובסופו של דובר ללא גיוס הון או חוב נוסף לא יהיה לחברה כסף לפרוע בספטמבר את החוב למחזיקי אג"ח ט ו-טו, מה שעלול לגרום לה לאבד את הקניונים ולהישאר במקרה הטוב עם פרויקטים שלא יניבו לה יותר מדי הכנסות (ואחרי זה היא תהפוך כנראה לשלד). בקיצור החברה ממש לא שווה 200 מיליון ואפילו לא 20. להתרחק כמו מאש...

- 3.אנ י רק שאלה 11/07/2024 12:52הגב לתגובה זומה לגבי מחזיקי האג"חים. האם ערך האג"ח צפוי לעלות?

- אלי 11/07/2024 14:30הגב לתגובה זולא יהיו אגחים רק מניות

- 2.שמעון 11/07/2024 12:40הגב לתגובה זומה שאתה אומר, אני זועק את זה מאז שהמנייה הייתה בשער 300. רק אגח של החברה משתלמים

- 1.בני 11/07/2024 11:51הגב לתגובה זוזה לא פעם ראשונה שהוא עושה זאת , אצלו זה שיטה , כבר בעבר ניכוותי ממנו , הבטיח תשואה , הכי גבוהה במדינה ,אחרי רכישה אכלתי אותה , אצלו זה דרך חיים , תתרחקו ממנו