הריבית על הפיקדונות ואיך לקבל יותר?

פיקדונות הן עדיין האפיק הכי גדול, כשחלק גדול מהכסף של הציבור נמצא בכלל בעו"ש ולא מייצר ריבית. הפיקדונות מספקים ריבית שעשויה להיות סבירה אם תתמקחו עם הבנק שלכם. הריבית הממוצעת, כפי שעולה מנתוני בנק ישראל שניתנת לציבור, נמוכה מהריבית על מק"מ (מלווה קר מועד) וגם נמוכה מקרנות כספיות, אבל הכל תלוי ביכולות המיקוח שלכם ובחשיבות שלכם בעיני הבנק.

בפועל, ניתן לקבל גם ריבית של 4.4% ויותר בפיקדון בריבית קבועה לשנה, שהיא באזור של המק"מ. קרנות כספיות עשויות להניב ב-12 החודשים הבאים תשואה של 4.4%-4.5%, כך שביחס לרף העליון שנותנים בבנקים - ההצעה של הבנקים טובה. עם זאת, רבים לא מקבלים את ההצעות האלה. הם צריכים לקבל הצעות אחרות מבנקים אחרים, לטלפן לסניף ולהתמקח, אם לא יעזור לעבור. אפשרות אחרת היא להשקיע במק"מים או קרנות כספיות (הרחבה: איך להשקיע בקרן כספית?).

החדשות הטובות: הבנקים לא הורידו את הריבית

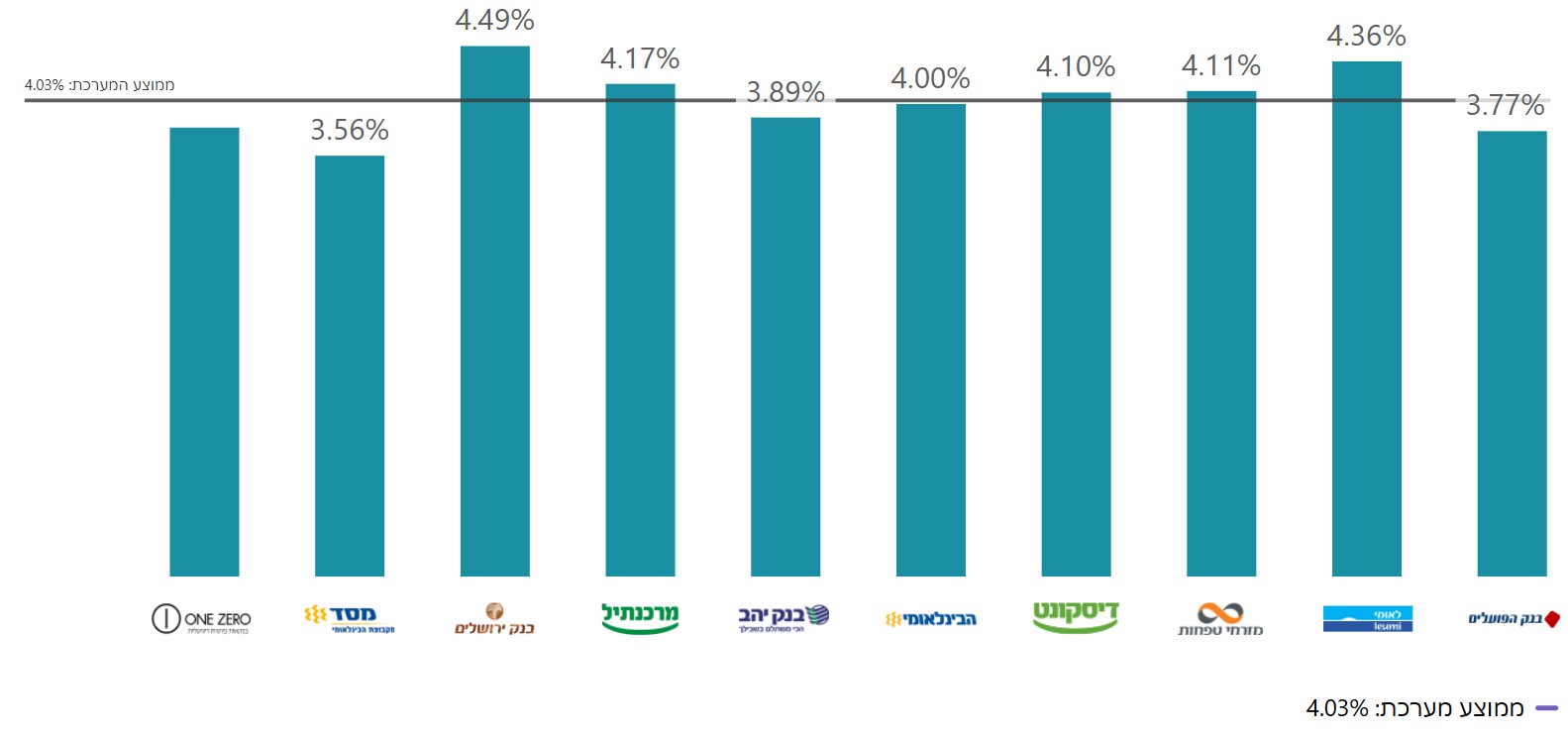

הפיקדונות בבנקים לשנה בריבית קבועה הם המבוקשים ביותר. הריבית כאן לא ירדה בחודשים האחרונים. הנה הממוצע של הריביות שניתנות בכל בנק ובמערכת הבנקאית בכלל:

- הבנקאית שגנבה תקבל פיצויי פיטורים?

- מבטח שמיר תקים את תחנת הכח קסם במימון של כ-5 מיליארד שקל בהובלת הפועלים כ-5 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

ריבית קבועה לשנה

בנק ירושלים אומנם מוביל בריבית שהוא מעניק ללקוחות, אבל הוא לא מספק שירותי חשבון. רבים מלקוחות הבנקים האחרים לא מעבירים אליו כספים לפיקדונות כי מדובר בחשבון פיקדון שלא מחובר בעצם לחשבון בבנק המקור שלהם. הם מעדיפים את החשבון המקורי ושהכל יהיה דרכו.

אז מה עושים? הרבה אנשים מקבלים הצעה מבנק ירושלים, או שאומרים שבבנק ירושלים מקבלים תשואה של 4.5% ושאם לא יתנו להם הצעה דומה הם יעברו אליו. זה עשוי להוסיף לכם כמה עשיריות אחוז חשובות, זה לא ידביק את התשואה (לרוב), אבל רוב האנשים יסתפקו בזה.

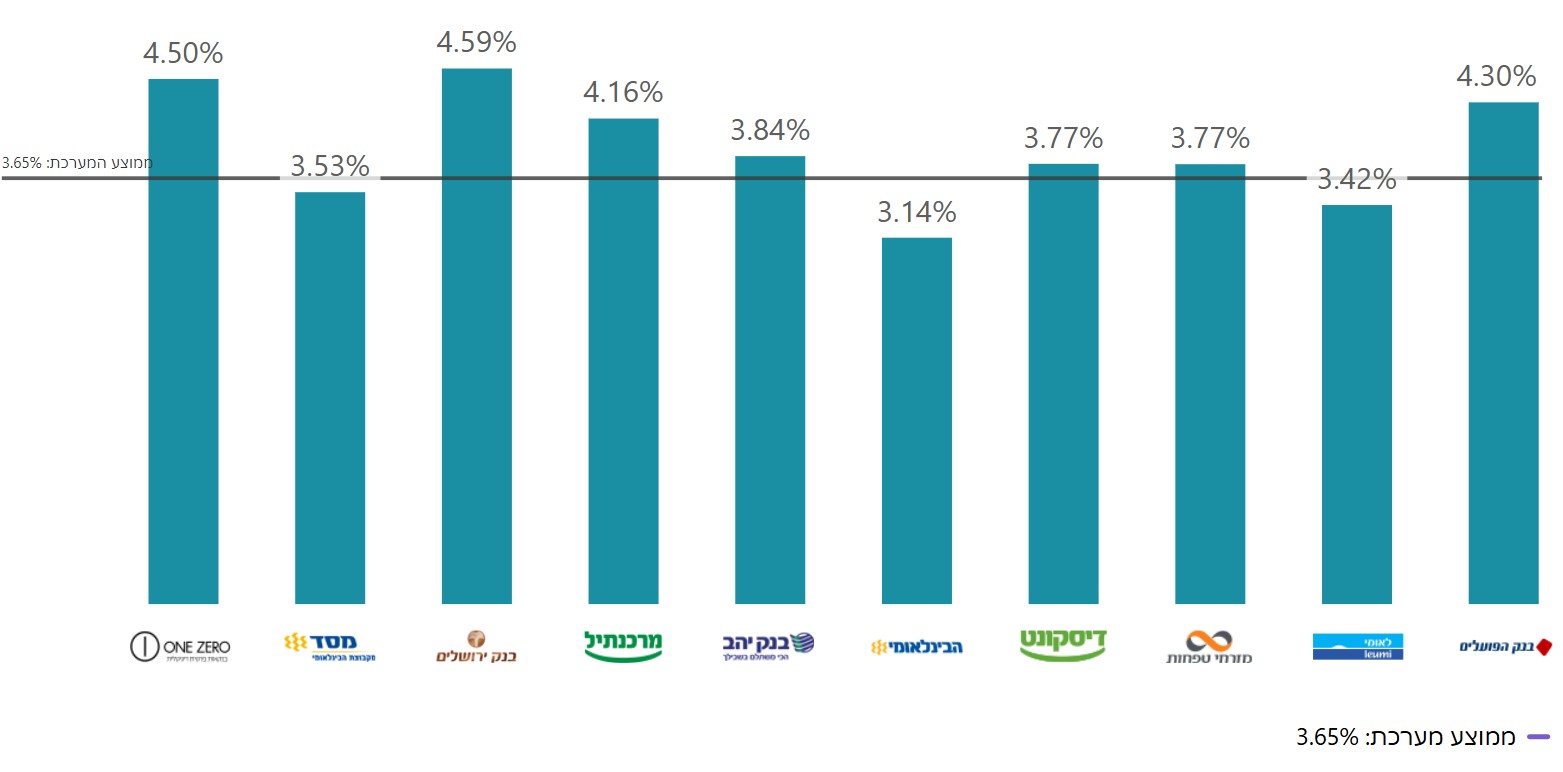

בנק לאומי בפיקדונות בריבית קבועה מוביל בין הבנקים הגדולים עם ריבית ממוצעת של 4.36%. פועלים דווקא בתחתית עם ריבית של 3.77% בריבית קבועה לשנה. זה מתהפך בריביות משתנות.

- כמה שווה אושר כהן?

- עוד שלב בדרך לתחרות בבנקים: הקלות רגולטוריות לבנקים קטנים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- סוד הנדל"ן: איך הציבור החרדי קונה דירות בלי הון עצמי?

ריבית משתנה לשנה

פיקדונות בריבית משתנה אהודים פחות על הציבור, אבל בחודשים האחרונים ההיקף הכספי שזורם אליהם גדל. הפיקדונות האלה מספקים ריבית שתלויה בריבית בנק ישראל - כשתהיה ירידה בריבית בנק ישראל זה יתבטא בירידה דומה בריבית על הפיקדון מרגע הירידה והלאה. בבנק ישראל אמרו שהם לא מצפים להפחתת ריבית עד סוף הרבעון השלייש של 2025, אבל יכולות להיות הפתעות. הכלכלנים מעריכים שבנק ישראל צפוי להקדים את הפחתת הריבית.

- 5.שלוימה 25/11/2024 22:08הגב לתגובה זולבזוז את הקופה הציבורית ע"ח החילונים זה טוב

- 4.עומר 25/11/2024 14:13הגב לתגובה זו1. נזילות יום יומית. 2. ריבית ברף העליון שהבנקים מעניקים. 3. קיזוז רווח הון מעליית המדד כך שתשלמו מס על הרווח נטו בקיזוז האינפלציה

- אבא 26/11/2024 00:41הגב לתגובה זותלוי בתנאים שהבנק נותן לך. לאחר בדיקה הרווחתי פחות בקרן הכספית לעומת פקדון יומי. כל אחד צריך לבדוק ולהשוות את התנאים שהוא מקבל

- בדוק לאחר קיזוז המס. מס על פקדון הןא על כל הרווח לעומת, (ל"ת)בן 26/11/2024 18:38

- 3.בנק מזרחי מסוכן לציבור. (ל"ת)אזהרה ! 25/11/2024 13:46הגב לתגובה זו

- 2.מימי 25/11/2024 13:27הגב לתגובה זובקרן כספית אין עמלות קניה ומכירה ומשלמים מס רק על הרווח שמעבר לעליית המדד. הדבר מצדיק עוד יותר את הבחירה בקרן כספית על פני פקדונות ברמת הריבית הנוכחית.

- תמר 25/11/2024 19:25הגב לתגובה זובמידה והריבית תרד. בפיקדון הריבית מקובעת. בקרן כספית התשואה תרד.

- שרי 25/11/2024 14:14הגב לתגובה זוכך שבעצם הריבית נטו היא נמוכה יותר. בנוסף קרן כספית נזילה ולא סגורה כמו פקדון

- 1.מומו 25/11/2024 12:55הגב לתגובה זוזה יותר בכיוון של 4.3-4.4 ומזה לצריך להוריד דמי ניהול 0.1-0.14. סהכ באינפלציה של 3% בשנה קרן כספית משתווה לפקמ של 4.6%

- אין דמי ניהול על קרן כספית. (ל"ת)ירון 25/11/2024 18:46הגב לתגובה זו

- יש דמי ניהול של מנהל הקר לא של הבנק תסתכל בפאונדר (ל"ת)מומו 30/12/2024 10:25

- אבל ככל הנראה שתשלום המס יהיה נמוך יותר בכספית (ל"ת)אני 25/11/2024 14:22הגב לתגובה זו