האוצר: עשירונים 1 ו-10 שילמו הכי הרבה מסים ב-2021 ביחס להכנסה

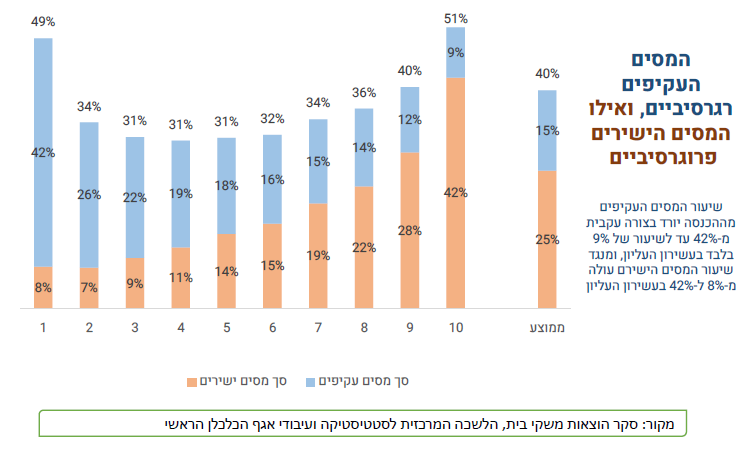

בחלוקה לעשירונים, שיעור המסים העקיפים מההכנסה ירד ב-2021 בצורה עקבית מ-42% עד לשיעור של 9% בלבד בעשירון העליון, ומנגד שיעור המסים הישירים עולה מ-8% ל-42% בעשירון העליון. כך עולה מנתוני תחולת המס ל-2021, שפרסם הכלכלן הראשי במשרד האוצר. אם מחברים את המסים הישירים והעקיפים, הגיע שיעור כלל המסים על פי החישוב המורחב (כל המסים שניתן לאמוד באמצעות סקר ההוצאות, כמו כלל המסים העקיפים וכו')ב-2021 ל-49% מההכנסה ברוטו בעשירון התחתון. הוא ירד לטווח של 31%-36% מההכנסה ברוטו בעשירונים השני עד השמיני, ואז עלה ל-40% ול־51% מההכנסה ברוטו בעשירונים התשיעי והעשירי, בהתאמה. כלומר כשיעור מההכנסה שילמו הכי הרבה מסיםהעשירונים הראשון והעשירי.

אם מחברים את המסים הישירים והעקיפים, הגיע שיעור כלל המסים על פי החישוב המורחב (כל המסים שניתן לאמוד באמצעות סקר ההוצאות, כמו כלל המסים העקיפים וכו')ב-2021 ל-49% מההכנסה ברוטו בעשירון התחתון. הוא ירד לטווח של 31%-36% מההכנסה ברוטו בעשירונים השני עד השמיני, ואז עלה ל-40% ול־51% מההכנסה ברוטו בעשירונים התשיעי והעשירי, בהתאמה. כלומר כשיעור מההכנסה שילמו הכי הרבה מסיםהעשירונים הראשון והעשירי. על אף הכנסתם הנמוכה של מי שנמצאים בעשירונים הנמוכים, והעובדה שהם נמצאים מתחת לסף מס הכנסה על יחידים, הרי שהם משלמים דמי ביטוח לאומי ומע"מ בשיעורים גבוהים ביחס להכנסתם. מבין המסים הישירים, התשלום לדמי הביטוח הלאומי הוא סעיף המס העיקרי עבור משקי בית שנמצאים בעשירון הראשון ועד העשירון השמיני.

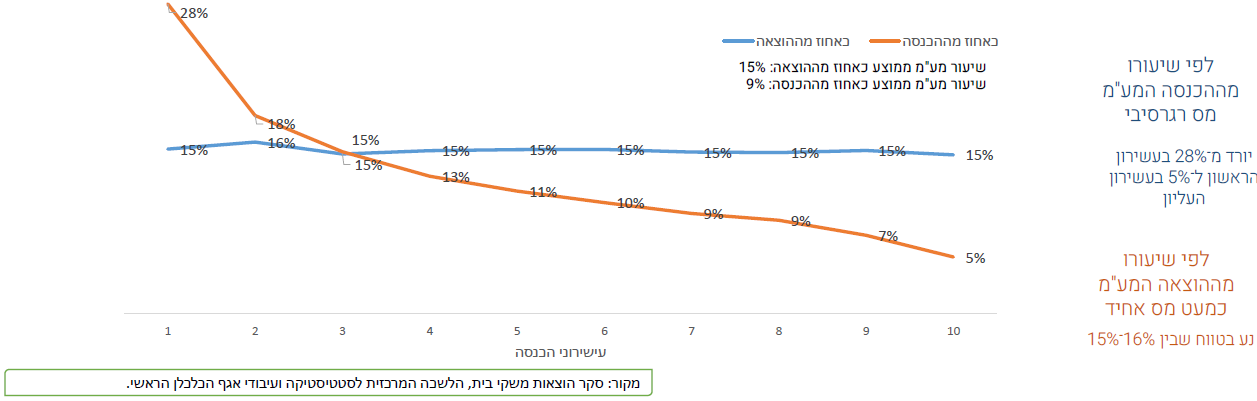

על אף הכנסתם הנמוכה של מי שנמצאים בעשירונים הנמוכים, והעובדה שהם נמצאים מתחת לסף מס הכנסה על יחידים, הרי שהם משלמים דמי ביטוח לאומי ומע"מ בשיעורים גבוהים ביחס להכנסתם. מבין המסים הישירים, התשלום לדמי הביטוח הלאומי הוא סעיף המס העיקרי עבור משקי בית שנמצאים בעשירון הראשון ועד העשירון השמיני. מס ההכנסה על יחידים ומס החברות הם מסים פרוגרסיביים, ושיעורם עולה עם העלייה בעשירוני ההכנסה - והוא אף עולה בצורה חדה בעשירון העליון. מע"מ הוא מס רגרסיבי ביחס להכנסה. עבור ששת העשירונים הנמוכים ביותר, המע"מ מהווה את סעיף המס הגבוה ביותר מכלל המסים. בעשירון התחתון, שיעור המע"מ מגיע ל-28% מההכנסה ברוטו, שכן ההוצאה, המהווה בסיס לתשלום המע"מ, גבוהה באופן ניכר מההכנסה. אם נתבונן בשיעורי המע"מ מההוצאה ולא מההכנסה, נקבל תמונה רגרסיבית פחות.

מס ההכנסה על יחידים ומס החברות הם מסים פרוגרסיביים, ושיעורם עולה עם העלייה בעשירוני ההכנסה - והוא אף עולה בצורה חדה בעשירון העליון. מע"מ הוא מס רגרסיבי ביחס להכנסה. עבור ששת העשירונים הנמוכים ביותר, המע"מ מהווה את סעיף המס הגבוה ביותר מכלל המסים. בעשירון התחתון, שיעור המע"מ מגיע ל-28% מההכנסה ברוטו, שכן ההוצאה, המהווה בסיס לתשלום המע"מ, גבוהה באופן ניכר מההכנסה. אם נתבונן בשיעורי המע"מ מההוצאה ולא מההכנסה, נקבל תמונה רגרסיבית פחות. למרות השפעתם הרבה של המסים העקיפים על אי השוויון, סקירת ספרות בנושא מגלה שרוב המחקרים בעולם בוחנים את תחולת המסים הישירים בלבד. גם נתוני אי השוויון שמפורסמים על ידי הביטוח הלאומי בישראל, כוללים התייחסות למסים הישירים בלבד.

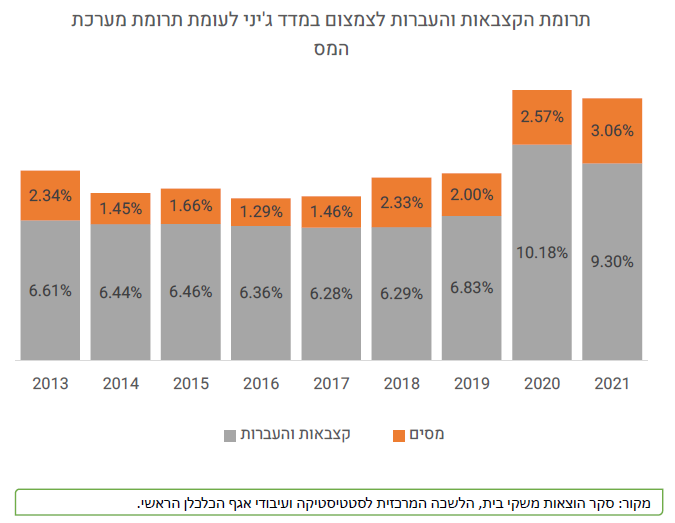

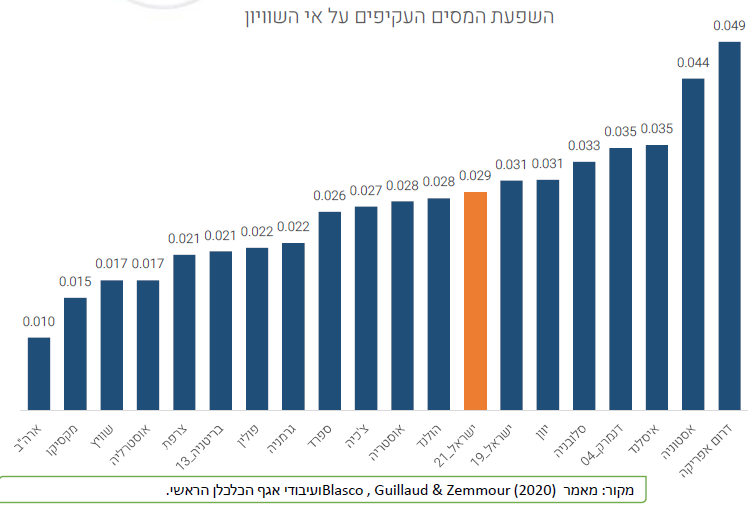

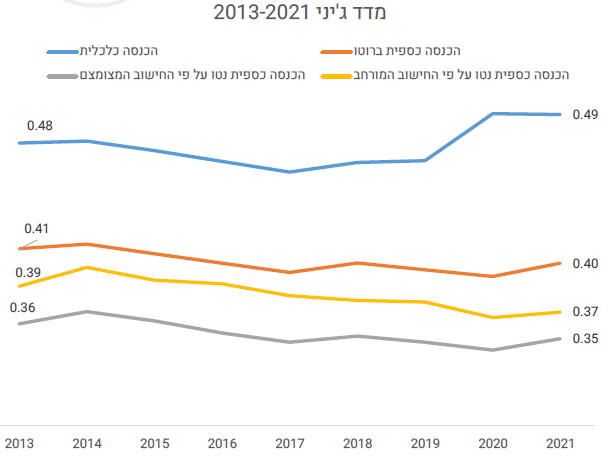

למרות השפעתם הרבה של המסים העקיפים על אי השוויון, סקירת ספרות בנושא מגלה שרוב המחקרים בעולם בוחנים את תחולת המסים הישירים בלבד. גם נתוני אי השוויון שמפורסמים על ידי הביטוח הלאומי בישראל, כוללים התייחסות למסים הישירים בלבד. מחקר של Blasco, Guillaud ו-Zemmourמ-2020 העלה כי המסים העקיפים (ללא מסי נדל"ן) מגבירים את אי השוויון, שנמדד באמצעות מדד ג'יני, בכל המדינות שהשתתפו במחקר. על פי מדד זה, ישראל ממוקמת במקום השביעי מתוך 19 המדינות שנבחנו במחקר, כולן מדינות OECD - מלבד דרום אפריקה. ביחס למסים הישירים, המסים העקיפים מגדילים את אי השוויון, אך פוגעים פחות בצמיחה.הכירו אתBizAlertמערכת ההתראות העסקיות והמשפטיות של ביזפורטל.המערכת שנותנת לכם התראות לכל מה שחשוב על ספקים, מתחרים ולקוחות -למידע נוסף ולקבלת עדכונים בחינם

מחקר של Blasco, Guillaud ו-Zemmourמ-2020 העלה כי המסים העקיפים (ללא מסי נדל"ן) מגבירים את אי השוויון, שנמדד באמצעות מדד ג'יני, בכל המדינות שהשתתפו במחקר. על פי מדד זה, ישראל ממוקמת במקום השביעי מתוך 19 המדינות שנבחנו במחקר, כולן מדינות OECD - מלבד דרום אפריקה. ביחס למסים הישירים, המסים העקיפים מגדילים את אי השוויון, אך פוגעים פחות בצמיחה.הכירו אתBizAlertמערכת ההתראות העסקיות והמשפטיות של ביזפורטל.המערכת שנותנת לכם התראות לכל מה שחשוב על ספקים, מתחרים ולקוחות -למידע נוסף ולקבלת עדכונים בחינם

- 2.שלמה 02/07/2024 16:00הגב לתגובה זושילמו ??? באמת ??? מהכסף של מי בדיוק , מהכסף שהמונופולים והבנקים עושקים את האזרחים , לפחות גובים מהם קצת מס

- 1.תמיד זעקתי על מס הגולגולת - המע"מ - המס ההכי לא שוויוני (ל"ת)ישראל ישראלי 02/07/2024 15:47הגב לתגובה זו