דניה סיבוס: הכנסות של 1.37 מיליארד שקל, רווח נקי של 43 מיליון שקל

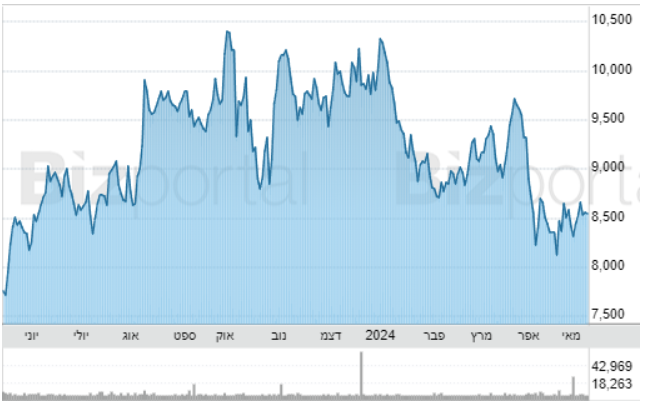

חברת הבנייה והתשתיות דניה דניה סיבוס 0.98% הכניסה ברבעון הראשון של 2024 1.37 מיליארד שקל, עליה קלה לעומת הרבעון המקביל בו הכניסה 1.33 מיליארד שקל. בצד הרווחים רשמה החברה ירידות, כאשר הרווח הגולמי ירד ב-16% והסתכם ב-61.8 מיליון שקל (4.5% מההכנסות), הרווח התפעולי ירד ב-12% והסתכם ב-45.2 מיליון שקל, והרווח הנקי ירד ב-14% והסתכם ב-43 מיליון שקל.צבר ההזמנות של החברה נכון לתום הרבעון עמד על 13.2 מיליארד שקל, זאת בהשוואה לצבר של 12.2 מיליארד שקל בתקופה המקבילה. מתוך הצבר, 6.5 מיליארד שקל בבניה למגורים, 4.1 מיליארד שקל בבניה שלא למגורים ו-2.5 מיליארד שקל בביצוע וזכיינות לתשתיות.יתרת המזומנים של החברה נכון לתום הרבעון היא 922 מיליון שקל. תזרים המזומנים מפעילות שוטפת בתקופת הדוח הסתכם ב-42.9 מיליון שקל לעומת תזרים של 5.7 מיליון שקל בתקופה המקבילה.תזרים המזומנים שנבע מפעילות השקעה בתקופת הדוח הסתכם בכ- 9.5 מיליון שקל, לעומת תזרים של כ- 93.1 מיליון שקל בתקופה המקבילה. תזרים המזומנים ששימש לפעילות מימון בתקופת הדוח הסתכם בכ- 56.2 מיליון שקל, לעומת תזרים מזומנים ששימש לפעילות מימון בסך של כ-35.3 מיליון שקל בתקופה המקבילה אשתקד. עיקר תזרים המזומנים ששימוש לפעילות מימון בתקופת הדוח נבע מפרעון אשראי בסכום של כ-14 מיליון שקל בפרויקט ייזום וביצוע למגורים ומתשלום דיבידנד בסכום של כ-40 מיליון שקל.לצד זאת, דירקטוריון החברה אישר תכנית לרכישה עצמית של מניות החברה בהיקף של עד 50 מיליון שקל.לפני חודשיים נקבע כי דניהתהיה הקבלן הראשי בבניית קומפלקס המגורים, המשרדים והמסחר של רמי לוי נדל"ן, שייבנה בדרך חברון בירושלים. על פי הדיווח, דניה תקים את הקומפלקס בירושלים בתמורה לכ-465 מיליון שקל.מדובר בפרויקט "שער דרום" בירושלים, שייבנה בנקודת המפגש של שכונת תלפיות המתחדשת, שכונת ארנונה וקיבוץ רמת רחל. בצמוד לפרויקט יעבור הקו הכחול של הרכבת הקלה שיחבר את דיירי הפרויקט למרכז העיר ולשכונות הצפוניות של ירושלים."דניה מסכמת רבעון ראשון לשנת 2024 בצל מלחמת חרבות ברזל ושומרת על צבר עבודות גבוה של כ- 13 מיליארד שקל", מסררונן גינזבורג, מנכ"ל דניה."השפעת המלחמה לרבות המחסור בעובדי בניין, מחירי התשומות ויתר השלכות המלחמה מאתגרות את החברה, בדגש על תחום התשתיות. לחברה כלים משמעותיים לצלוח תקופה מאתגרת זו ולהמשיך ולבצע את פרוייקטי הביצוע בצורה הטובה ביותר, תוך שמירה על רמה מקצועית גבוהה ביותר, תוך הקפדה על איכות ולוחות זמנים ועל חוסן פיננסי איתן".מנית דניה נסחרת לפי שווי של 2.7 מיליארד שקל. מתחילת השנה ירדה המניה ב-18% וב-12 החודשים האחרונים עלתה ב-5%.

- 1.וירדה 15 אחוז מתחילת שנה (ל"ת)מה מתרחש 15/05/2024 12:15הגב לתגובה זו