איפה לשים את הכסף? פיקדון, קרן כספית, מק"מ, אג"ח שקלי - התשואות הצפויות בכל אפיק

הזדמנויות באג"ח

ולמרות הפוטנציאל לתשואה, רוב הכספים של הציבור שמיועדים להיות ב"סל הסולידי" נמצאים עדיין בפיקדונות וקרנות כספיות. זו אכן השקעה סולידית, בטוחה, אבל תזוזה קטנה מאזור הנוחות שלכם יכולה לייצר רווחים גדולים בהמשך ותוך ויתור קטן על "הסולידיות והביטחון".

אין בטוח בשוק ההון. הכל יכול להיות, אבל בהינתן שאכן הריבית תרד בהמשך (צופים ריבית של 3.5%-3.75% עוד שנה מהיום) אז בהשקעה סולידית באג"ח (או קרנות שמשקעות באג"ח) עושים לא מעט תשואה. את זה אי אפשר לעשות בקרן כספית או פיקדון או מק"מ שמלכתחילה הן השקעות לטווח קצר. אם תחזרו לדוגמה בפתיח תראו שזה לא עובד בהשקעות כאלו - ירידת הריבית לא משפיעה על פיקדונות, היא משפיעה על מק"מ כתלות במשך החיים שלו (עד שנה) ובכל מקרה זו השפעה קטנה והיא משפיעה מעט על קרנות כספיות שמלכתחילה יש להן נכסים למשך 3 חודשים והן מגלגלות את מלאי הנכסים באופן שוטף.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

אגרות חוב עם מח"מ יתנו לכם תשואה בזכות רווחי הון

ההבחנה העיקרית של אגרות חוב היא בין אגרות חוב ממשלתיות לאגרות חוב קונצרניות (של חברות). אגרות החוב הבטוחות ביותר הן אגרות החוב של המדינה ובהתאמה הריבית בהן נמוכה יותר אבל גם בטוחה יותר. כ-4% לטווחים קצרים עד קרוב ל-5% לשנה בטווחים הארוכים. הסגמנט הבא ברמת הביטחון הוא אגרות חוב של בנקים, כאן תקבלו עוד חצי אחוז לשנה. בהמשך, ועדיין נחשבות ברמת ביטחון גבוהה - אגרות חוב של חברות גדולות וחזקות, ששם תקבלו עוד 0.5%-1% מעבר לתשואה בבנקים.

תיק אג"ח יכול לייצר וזה עוד לפני רווחי הון תשואה של 6% ויותר, ואם מדובר בתיק מאוד סולידי -כ-5%-5.5% בשנה. ההשקעות האלו נזילות, סחירות, אבל אנשים עדיין רוצים את הכסף בפיקדון בנקאי או קרן כספית, לדעת שאין כלל סיכון. אז אם לא השתכנעתם שזה הזמן לשיפטינג בהשקעות, אם תוספת התשואה לא שווה מבחינתכם את הסיכון, הנה המצב של ההשקעות הסולידיות ביותר - השקעות לזמן קצר יחסית בבנק או בקרן כספית או במק"מ.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

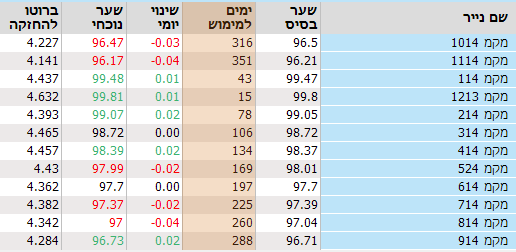

תשואות המק"מ

מק"מ (מלווה קצר מועד) היא אגרת חוב ממשלתית לתקופה של עד שנה. מדובר על הלוואה לבנק ישראל לתקופה של שנה. נכון להיום, התשואות הן בין 4.2% ל-4.5% תלוי בפרק הזמן שנותר. המס הוא 15% נומינלי, על כל הרווח, בדומה לפיקדונות ובשונה מקרנות כספיות ששם זה מס של 25% על הרווח הריאלי.

התשואה של המק"מ אפילו עדיפה על התשואה בפיקדונות, רק שצריך לזכור שיש עלות ברכישה ובפדיון שיכולה להגיע במצטבר ל-0.1% (אם לא תתמקחו עם פקיד הבנק שלכם). במק"מ יש נזילות בכל רגע, להבדיל מפיקדון בנקאי שכדי לקבל תשואה גבוהה יחסית אתם צריכים לסגור את הכסף לשנה.

קרנות כספיות - יתרונות וחסרונות

במקביל אליהן, גם הפיקדונות הבנקאיים חוו פריחה מחודשת וחזרו לאופנה, ככל שהריבית שמציעים הבנקים על סגירת הכסף אצלם, הלכה ועלתה. אבל לאחרונה עושה רושם שמחזור העלאות הריבית מתקרב לקיצו, ואחריו שוב יתהפך הגלגל למצב של ריבית יורדת. בארה"ב, הכתובת על הקיר כבר ממש מתחדדת: נתוני האינפלציה בחודשים האחרונים מצביעים על כך שהריבית הגבוהה פועלת את פעולתה והאינפלציה נחלשת בהדרגה. בינתיים היא עדיין רחוקה מהיעד של 2% שקבע לה הפד. גם יו"ר הבנק ג'רום פאואל אמר כי לא מדובר בסוף פסוק וכי הדלת להעלאות נוספות עדיין פתוחה. אבל בנקי השקעות מובילים, כמו UBS וגולדמן זאקס, כבר מסתכנים בהימור על המועד שבו הבנק המרכזי האמריקאי יעצור וישנה כיוון.

בישראל, התמונה דומה. מדד חודש אוקטובר אומנם היה גבוה מהתחזיות והעמיד את האינפלציה על קצב שנתי של 3.7%, אבל מדד הליבה מבטא ירידה, השקל החזיר לעצמו קצת כוח, מה שכנראה יחליש את האינפלציה ובתווך - מלחמה ומשק נאנק שזקוק לזריקת עידוד, כך שבנק ישראל לא יעלה ריבית, והשאלה שנותרה היא מתי הוא יתחיל להוריד אותה?

קרן כספית היא סוג של קרן נאמנות שמחויבת להשקיע באפיקים לטווח קצר, של מקסימום 90 יום. היתרון המרכזי שלה הוא הנזילות. אם השקעתם בקרן כספית, ואתם זקוקים לכסף באופן פתאומי, תוכלו מיד למכור את הקרן ללא קנס שבירה, כפי שקורה בפיקדונות בנקאיים. יתרון נוסף של הקרנות הכספיות הוא שאין בהן תשלום מס אם אין רווחים ריאליים, כלומר האינפלציה מקוזזת מהרווח. בנוסף, אם רשמתם רווח מקרן כספית, תוכלו לקזז אותו מרווחי השקעות אחרים.

החיסרון העיקרי בהשקעה בקרן כספית הוא תמונת הראי של היתרון. אם ככל שהריבית עולה הקרן הכספית יותר אטרקטיבית ומניבה תשואה יותר גבוהה, כך כאשר הריבית יורדת הקרן הכספית מאבדת מכוחה והתשואה שהיא תניב תלך ותרד. כמו כן, יש לקרן דמי ניהול שתלויות במנהל הקרן, לרוב זה מתחת ל-0.1%, אבל יש גם כאלו שמקבלים יותר.

פיקדון בנקאי – הכי סולידי שיש, הכי נמוך שיש

פיקדון בבנק הוא אפיק השקעה סולידי שייתן לכם תשואה מובטחת לפרק זמן מוגדר מראש. ברגע שבנק ישראל החל להעלות את הריבית, הבנקים התיישרו בהדרגה והתאימו גם את הריבית על הפיקדונות שלהם. הבנקים אומנם לא גלגלו את מלוא עליית הריבית על הפיקדונות, אבל גם אם מדובר רק בחלק מהריבית הגבוהה, עדיין זוהי ריבית משמעותית. מענין יהיה לראות מה הבנקים יעשו כשהריבית תרד, האם הם יגלגלו את הורדת הריבית מהר או לאט לריבית על הפיקדונות. הניחוש שלי - הפעם הם ימהרו. למה לתת הרבה לחוסכים? כלומר בעוד שכשיכלנו והיינו צריכים לקבל יותר הם התמהמהו, כשהריבית תרד, הם ירוצו להוריד תא הריבית - כי זה הרווח שלהם.

ובכל זאת, אנשים אוהבים את הפיקדונות - היתרון המרכזי של פיקדון בנקאי הוא הריבית המובטחת בכל מצב. כלומר, גם במצב שבו הריבית במשק משנה כיוון לירידה. הכסף שלכם ש"שוכב" בפיקדון הבנקאי, ימשיך להניב לכם את אותה תשואה. אם תבואו לחדש את הפיקדון תקבלו ריבית נמוכה יותר בשוק שבו הריבית בירידה.

הבנקים מציעים פיקדונות לטווחי זמן שונים, ובכל פיקדון יש גם תחנות יציאה, שבהן אפשר למשוך את הכסף במועדים קבועים מראש, ללא קנס. ככל שתישארו בפיקדון לאורך זמן רב יותר, הריבית שתקבלו על הכסף תהיה גבוהה יותר, הפיקודנות לזמן קצר מספקים תשואה מצחיקה של כמה אחוזים בודדים, לטווח של שנה זה יכול להגיע לאזור 4.5%. החיסרון - הכסף נעול.

חיסרון נוסף בתקופה הזו הוא שהפיקדונות הבנקאיים חייבים במס בשיעור של 15% על הרווח הנומינלי בדומה למק"מ ללא התחשבות באינפלציה. מדובר על מס של כ-0.7% שיורד לכם מהתשואה. בקרן כספית משלמים מס של 25% על הרווח האריאלי (בניכוי אינפלציה). בהנחת אינפלציה של 2.5% קדימה, אז מדובר במס על רווח של עד 2%, סדר גודל של 0.5% שיורדים לכם מהתשואה. הפער לטובת הקרן הכספית הוא לפחות 0.2% כשיש גם כאמור אפשרות לקיזוז הפסדים מניירות ערך. רווח מפיקדון בנקאי, לא ניתן לקיזוז מרווחי השקעות אחרים.

אוקי, אז מה השורה התחתונה? זה כמובן תלוי בסיכון שכל אחד רוצה לקחת. מי שרוצה להיות קצת פחות סולידי יכול להשיג תשואות טובות באגרות חוב ממשלתיות וקונצרניות כמו בנקים. מי שרוצה את הכי בטוח ומתלבט בין קרנות כספיות ופיקדונות, צריך לקחת בחשבון שמתישהו הריבית תרד ולכן לכאורה כדאי להבטיח תשואה מראש בפיקדון בנקאי. אבל יש לזה קנס - מס גבוה יותר של כ-0.2% לפחות וחוסר נזילות, וגם - לא בטוח מתי השינוי יקרה ועד אז הקרנות הכספיות עדיפות.

למעשה, בהערכה מאוד גסה, התשואה נטו בקרנות כספיות אמורה להיות בכ-0.2%-0.4% מעל התשואה של הפיקדון וכדי שזה היה כלכלי לעבור לפיקדון, מאוד ייתכן שכדאי לחכות ולבחון כל תקופה מחדש את הכדאיות במעבר שבעיקר תלויה באמירות של בנק ישראל בקשר לריבית ובהורדת הריבית בפועל.

- 6.אריק 20/11/2023 18:38הגב לתגובה זובלי עמלות, בלי תיווך...בנתיים עולה על הריבית של הבנק ועם ירידת הריבית...עוד יותר.

- 5.עובדיה 20/11/2023 16:34הגב לתגובה זו3 שבועות מבלי שבנק ישראל שינה את הריבית!!! מר עובדיה יש כאן קרטל שמתאם ריביות ??? וכשבנק ישראל יוזיל את הריבית הבנקים יזילו שוב פעם את הריבית על הפקדונות .

- 4.שורה תחתונה קרן כספית או קרן אגח (ל"ת)בני 20/11/2023 16:27הגב לתגובה זו

- כספית פחות תנודתית. (ל"ת)רז 21/11/2023 11:24הגב לתגובה זו

- 3.המבקר 20/11/2023 16:21הגב לתגובה זוכאשר בפועל מי שהקשיב לכם הפסיד

- 2.מרתה לברוסקי 20/11/2023 15:38הגב לתגובה זוהריבית תתחיל לעלות שוב -אינפלציה מהזרמת כספים מסיבית !

- 1.החיים 20/11/2023 15:31הגב לתגובה זואבל דווקא יש נותנים הגנה לאינפלציה הריבית מתחרה באג"ח של הבנקים הפלא ופלא אני בטעות הפקדתי את רוב כספי בפקדונות צמודי מדד לפני התפרצות האינפלציה פשוט נראה לי יותר טוב מריבית של אחוז בפקדונות שיקליים הפלא ופלא אחרי שהמדד עלה ב 10 אחוז (אין מס על האינפלציה) החלפתי אותם בפקדונות צמוד מדד בריבית של 2 ואיפלו 2.5 אחוז

- תפסיק לבלבל ולשקר 20/11/2023 18:43הגב לתגובה זווכך היה גם לפני שלשה חדשים אפס מדד יוצא בכללי שלא קבלת תשואה עודפת אז יאללה לך תכין חמוצים אבו טפשא