האם חברות שתלויות באג"ח עשויות לפשוט רגל? - זה כבר לא מופרך

בשנה האחרונה ובמיוחד בחודשים האחרונים התרחש שינוי מגמה בשווקי האג״ח, שינוי מגמה שמשקף מעבר לעליות הריבית את משמעות הפסקת ההרחבות הכמותיות (ההרחבה ב-2008 ותוכנית ההרחבה ב-2020 להתמודד עם נגיף הקוביד19). מה שקורה, וזה תהליך שיימשך בשנה הקרובה לפחות, הוא שאג״ח חברות נמצא בלחץ משני כיוונים:

1. יציאת הפד מתוכניות ההרחבה הכמותית - שם הוא שימש כעושה שוק למעשה לאג״ח ממשלתיות (במיוחד בינוניות וארוכות) ולאג״ח משכנתאות. היציאה הזו מכניסה את האג״חים האלו למדדי האג״חים המובילים ומקטינה את הביקוש לאג״ח חברות. תוכנית ההרחבה הכמותית שבמקור הייתה אמורה להיות מהלך קצר טווח המשיכה הרבה מעבר לאור חוסר התפקוד של שווקי החוב והפחד לקריסת אג״ח משכנתאות במקרה שהפד ייצא, גם כשסופסוף הפד התחיל בתוכנית יציאה באה הקורונה וקבלנו הרחבה כמותית נוספת שעיוותה לחלוטין את שוק האג״ח.

2. עליית הריבית - ריבית נגזרת מתנאי שוק ובדרך כלל הפד עובד עם מודלים כמותיים שמנסים להוביל למושג שנקרא שיווי משקל דינמי בו יש איזון בין הגורמים שמניעים את הכלכלה כמו תעסוקה, אינפלציה, ריבית ראלית וריבית הפד. מדובר בכלי גס ובגדול מה שהוא אמור לגרום זה שהריביות על כל דבר שהן לא אג״ח ממשלתית צריכות לכלול בנוסף לריבית הממשלתית גם פרמיית סיכון למקרה שהחברה לא תעמוד בהתחייבויותיה. אז למעשה העלאת ריבית צריכיה לגרום להעלאה משמעותית יותר בריביות שמשלמות חברות על חוב שהן מנפיקות (משמעות נוספת היא שערכו של חוב שנסחר צריך לרדת)

אחת הדוגמאות להתרחשות היא מה שקורה ב-AGG שהוא אחד ממדדי הבנצ׳מרק המובילים בארה״ב

מדד האג"ח המשוקלל של בלומברג, או AGG, הוא מדד שוק אג"ח משוקלל לפי שווי שוק, המייצג אג"ח בדירוג השקעה לטווח בינוני הנסחר בארצות הברית. משקיעים מרבים להשתמש במדד כמדד ייחוס (בנצ׳מרק בלעז) למדידת הביצועים של שוק האג"ח האמריקאי.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

בנוסף לחוב תאגידי בדרגת השקעה, המדד עוקב אחר חוב ממשלתי, ניירות ערך מגובי משכנתאות (MBS) וניירות ערך מגובי נכסים (ABS) כדי לדמות את היקום של איגרות חוב ניתנות להשקעה העומדות בקריטריונים מסוימים. על מנת להיכלל באג"ח, אג"ח חייבות להיות בדרגת השקעה ומעלה, בעלות ערך נקוב של לפחות 100 מיליון דולר ולפחות שנה עד לפדיון.

מלבד היותו של הAGG מדד ייחוס להשקעות באג״ח החשיבות שלו גדולה כי האחזקות שלו ושינויי האחזקות שלו מסמלות שינויי כיוון בתחום האג״ח כאשר לרוב הטרנדים* בשוק האג״ח נמשכים זמנים ארוכים ויציבים יותר לעומת שווקי המניות. כאשר טרנד יכול להיות – ההחזרים, הקופון הממוצע, ה-duration ועוד.

בעדכון המדד האחרון התקבע שינוי המגמה שהתרחש בשלושת הרבעונים האחרונים:

עלייה בתשואות על האג״ח (צפוי לאור ירידות המחירים) עליה ב-duration אבל גם דברים אחרים כמו ירידת משקלן של חברות התעשייה האמריקנית והחברות הפיננסיות במדד שגם זה הגיוני בהינתן שהפד למעשה סיים את תפקידו בתור ״עושה שוק״ בחוב ממשלתי ובאג״ח משכנתאות (מה שגרם לעליית משקלם במדד).

- כמה שווה ליאור רפאלוב? השכר, העסקים והנדל"ן

- ישראל יוצאת להנפקת אג"ח דולרית: החשב הכללי מנצל את הירידה בפרמיית הסיכון

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

מה שהפתיע אותי היה כשראיתי שאפל AAPLהיא החברה הבכירה מבחינת גיוסים, ומעבר לזה ש-AAPL קיימה תוכניות לקניית מניות ב-2021 כלומר מצד אחד AAPL מכרה אג״ח, מצד שני שילמה דיבידנד ומצד שלישי קנתה מניות עם מינוף….

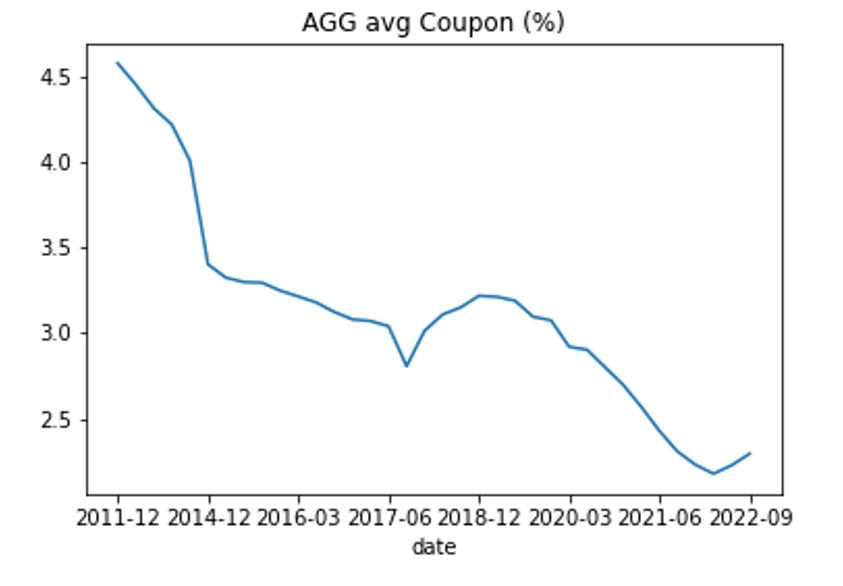

להלן שני גרפים שממחישים את השינוי רואים את השינוי במגמה בקופון הממוצע של כל הנכסים במדד ה-AGG

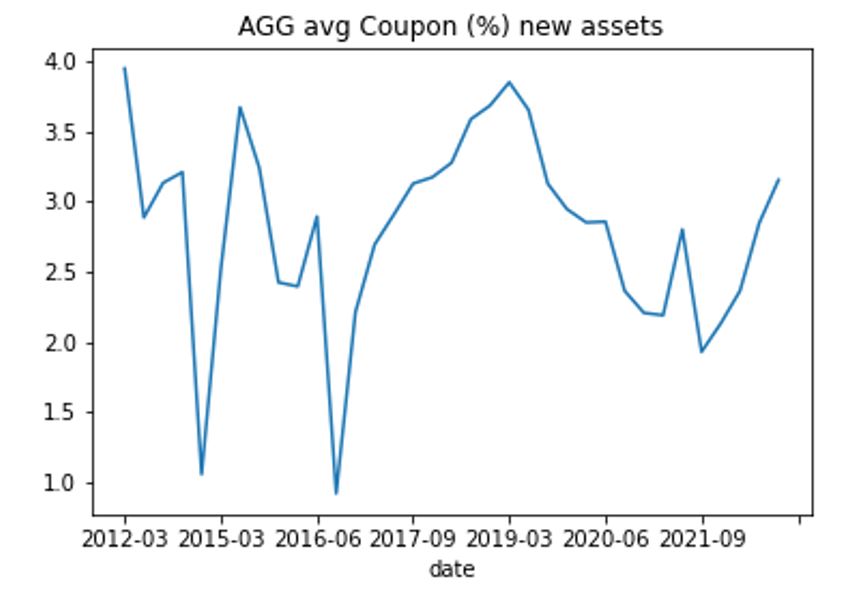

השינוי נהיה יותר ברור כשמסתכלים על הקופון הממוצע של הנכסים החדשים שנקנו עם עדכון המדד:

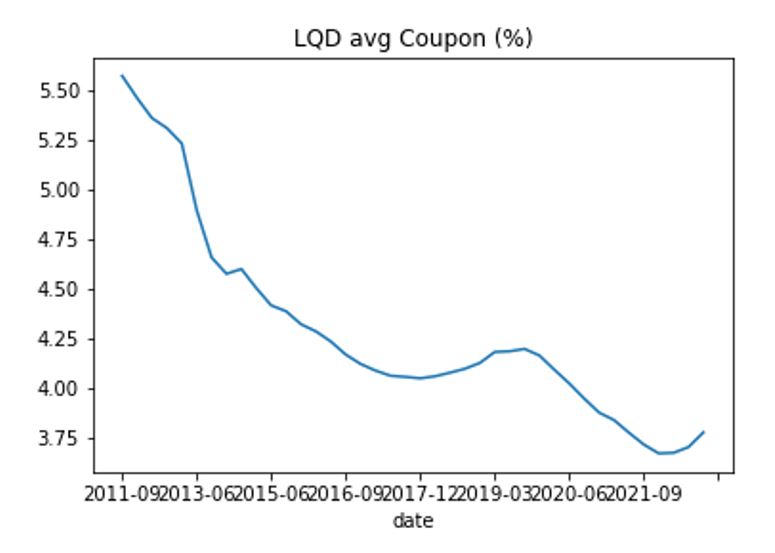

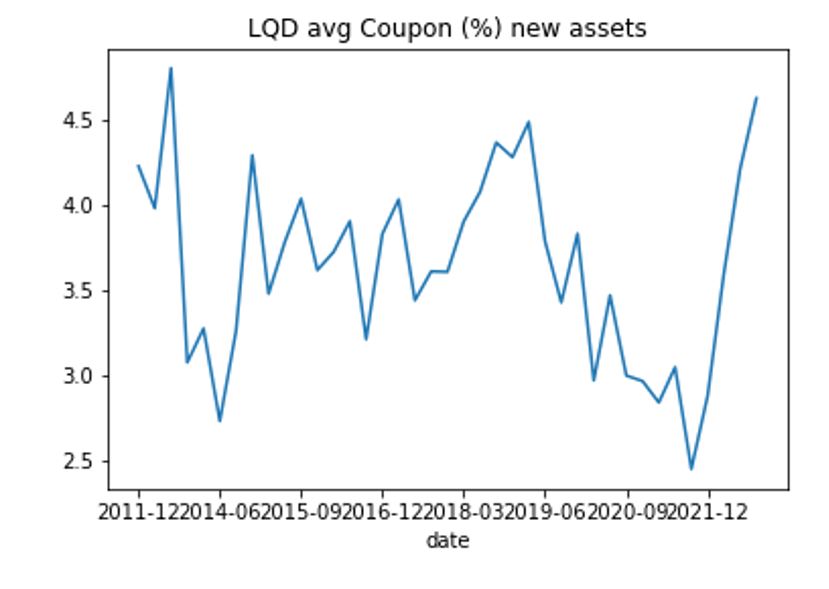

הדברים יותר חדים וברורים כשמסתכלים על מדד ה-LQD שאמור לשקף אג״ח תאגידי בלבד. כשמסתכלים על הקופונים של האג״חים החדשים שהונפקו התמונה נהיית יותר ברורה.

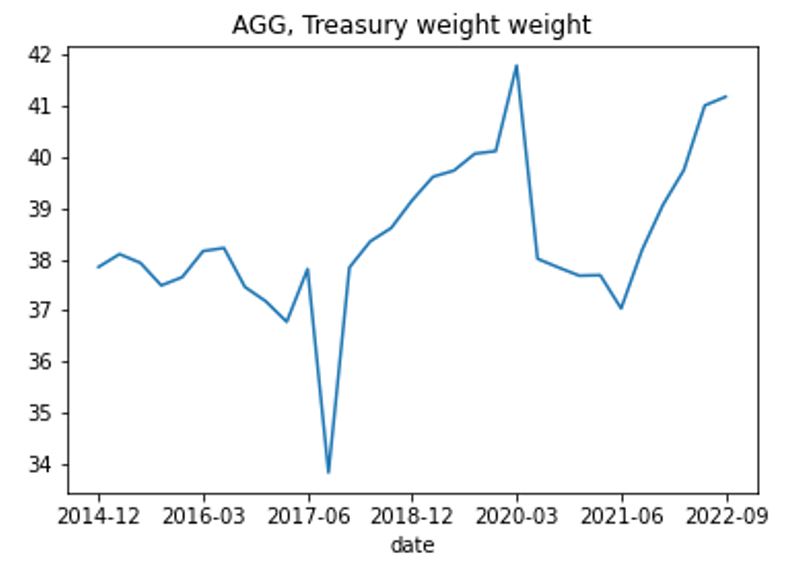

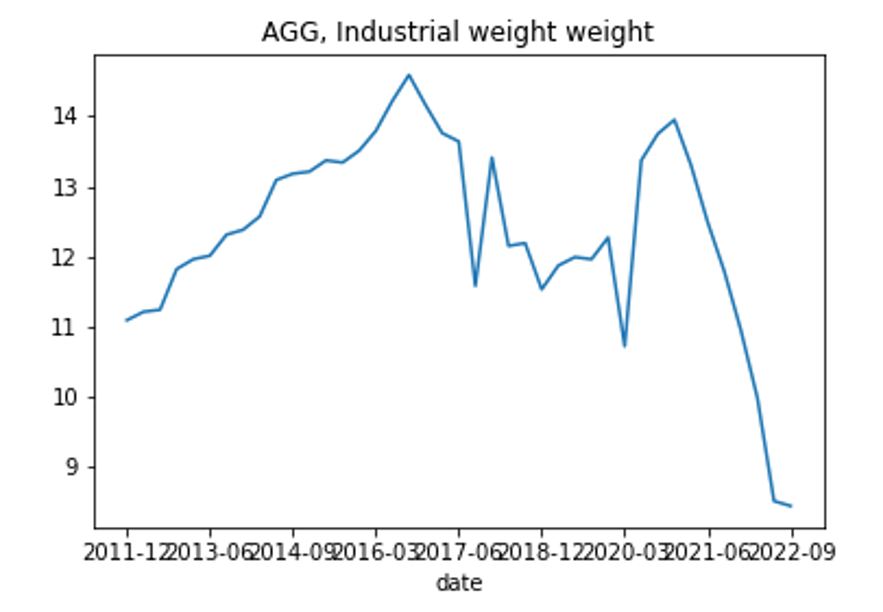

הדברים מתחדדים כשרואים את השינויים בחלק היחסי של חובות חברות התעשייה במדד ה-AGG לעומת החלק היחסי של האג״ח הממשלתי (באחוזים מתוך המדד הכללי)

הצד השני של הסיפור הוא הירידה התלולה בחלק היחסי של חברות התעשייה:

למעשה חברות שרוצות לגייס חוב הולכות ונדחקות החוצה ורואים את המגמה של מעברים לכיוונים של גיוסים בריביות יותר גבוהה משמעותית (High Yield ריביות של מעל ל-6%). כרגע מדובר בעיקר בחברות שאינן נחשבות חברות ענק אבל אנחנו בדרך לשם מסיבה אחת פשוטה - במדדים המובילים יש פחות ופחות מקום.

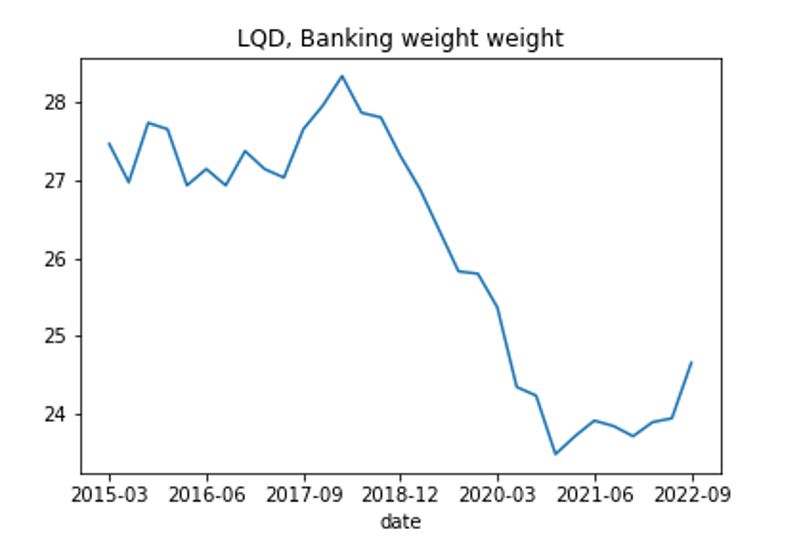

הבנקים שנהנו עד היום מהגנות מהפד בליבת העסקים שלהם, שזה כולל לקוח (הפד לאג״ח משכנתאות וסוגים נוספים של חובות בתוכנית הסיוע לקורונה) + ריבית נמוכה, יצטרכו לחפש מימון בדרכים אחרות:

הסיפור מעניין לא פחות במדדי אג״ח ה High Yield אבל נראה לי שמוטב שאעצור כאן.

לסיכום יש שינוי מגמה ברור בשווי האג״ח הקונצרני בארה״ב שמראה על ירידה עקבית, ועל דחיקת חברות ממדדי אג״ח של דרוג גבוהה למדדים של תשואות גבוהות, להערכתי הבדידות של אג״ח בנקים בסגנון דויטשה במדד האג״ח בריביות גבוהות לא תימשך עוד הרבה זמן ונראה מצטרפים חדשים, גם פשיטות רגל של חברות שתלויות במחזור חוב אינן התרחשות בלתי סבירה.

- 1.מעניין מאוד. תודה. (ל"ת)הקורא 06/11/2022 16:47הגב לתגובה זו