ככה לכאורה תרמה מקורות למקורבים מיליונים

מקורות לצד החתם - פועלים איביאי יצאו לגיוס הזה בצורה רשלנית במקרה הטוב ופושעת במקרה הרע וגרמו לירידה של 3.2% באגרות החוב הארוכות והרגישות יותר. למחרת האיגרת הוסיפה לרדת כך שביומיים היא איבדה 5%. ביקרנו את המהלך של החתם ומקורות (כאן) והסברנו שזו לא בעיה לגייס אם מחליטים לפגוע במחזיקי החוב ואם מחליטים לפגוע בחברה עצמה. זו באמת לא בעיה להוריד 5% במחיר ולהצליח. היה אפשר גם להוריד ב-10% את המחיר ולגייס גם 3 מיליארד שקל. למה זה לא נעשה בחוכמה, בשלבים, בהדרגה, עם מחיר מינימום. אתם רואים את מדינת ישראל יוצאת להנפקה בכל מחיר? מה זו הנואשות הזו והדוגמה של מדינת ישראל לא סתמית, אחרי הכל, מקורות מגובה על ידי מדינת ישראל.

אם תסתכלו בדוחות של מקורות תראו שהיא רווחית, אבל אין משמעות לרווח וגם לא להפסד שהיה ואם יהיה. זה דומה לחברת החשמל וגם לרכבת. יש גוף ציבורי שקובע את מחיר המים בהתאם למבנה הוצאות של מקורות ופרמטרים נוספים וכך נוצר מצב שמקורות מרוויחה. אבל מקורות היא כשחושבים על זה רק צינור - היא צינור להעברת הכספים בשימוש במים מהציבור למדינה. במקביל היא קיבלה אחריות על התשתיות, על הקמה, תפעול של מתקני התפלה. היא בעצם ספק המים שלנו. פעילות בלי סיכון, פעילות בתמיכה וגיבוי ממשלתי. פעילות נהדרת ואגב מקורות גם מספקת מים מחוץ לישראל.

שתי מסקנות ביניים - מקורות מקבלת גיבוי מהמדינה ולכל דבר יש מחיר. הכי קל לחתם -יועץ להוריד מחיר בהנפקה, כי ככה קל לו לשווק את ההנפקה, ככה גם הוא מעביר לחברים בגופים המוסדיים סחורה טובה (בהמשך להנפקות הפח שהוא מכר לה - סוג של פיצוי). בנוסף הגופים המוסדיים מקבלים הנחה של 1.2%, וגם לחתם יש כסף מההנפקה. לא הרבה, הוא בעיקר צריך את ההנפקה כדי לנפנף גם בהנפקות טובות.

- מקורות: הכללים החדשים עלולים לפגוע מאוד בשווי

- עיריית קלנסואה תשלם למקורות 79 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

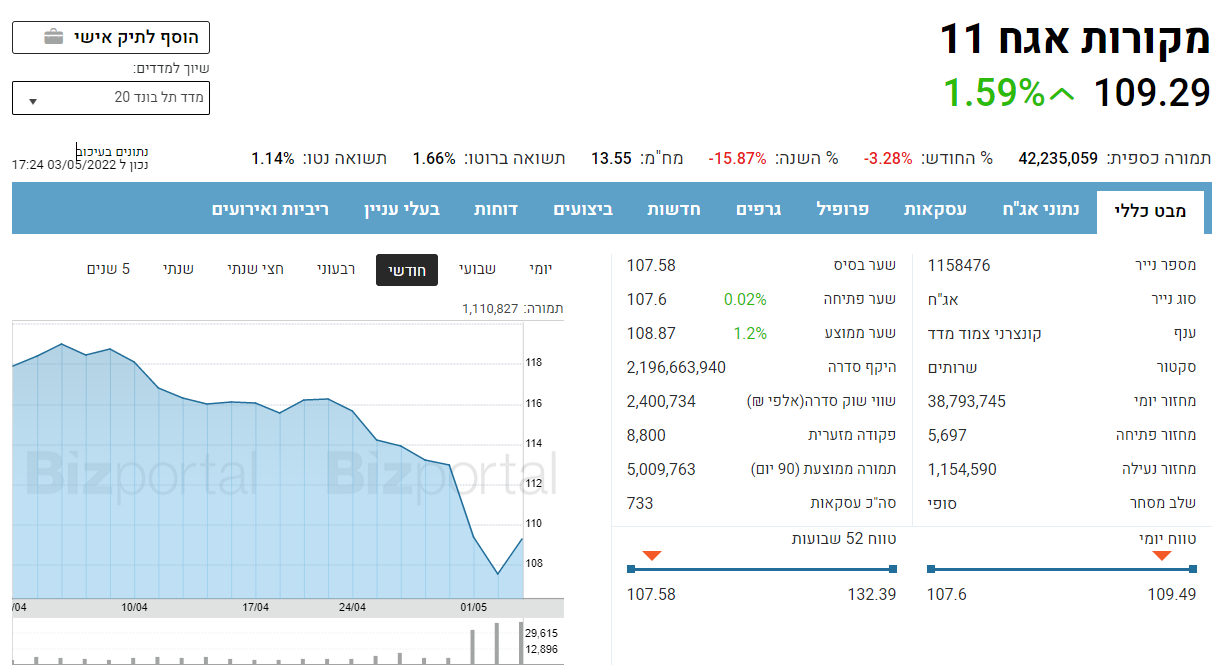

השאלה הגדולה היא לא למה החתם גרם להורדת המחיר. אלא למה במקורות הסכימו לכך? אז במקורות יגידו שהם צריכים את הכסף, במקורות יגידו שקורה משהו בשווקים. זה לא נכון. הירידה במקורות אג"ח 11 בשיעור של 5% (הפסד למחזיקי החוב בסך 110 מיליון שקל) היא חריגה מאוד והם יודעים זאת. הם פשוט רוצים כסף ולא אכפת להם בדרך לשלם מיליונים לחברים ומקורבים. ככה כסף עובר מחברה ממשלתית לגופים אחרים. ההוכחה היא בשער האג"ח - כבר אתמול חזרה האג"ח לעלות ב-1.6%.

זו אגרת חוב טובה והשוק יודע זאת. זאת אגרת חוב טובה לא בגלל ניהול טוב של מנהלי מקורות, לא בזכות טכנולוגיה, או התייעלות, או מוצר טוב. זה פשוט מונופול שמן בחסות המדינה. מה יותר טוב מזה? זה כמעט כמו להשקיע באג"ח של מדינה ולכן התמחור שלו הוא ביחס לאג"ח ממשלתי.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- כמה שווה ליאור רפאלוב? השכר, העסקים והנדל"ן

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

התשואה של אגרות החוב הארוכות של מקורות זינקה ביומיים מכ-1.35% ל-1.77%. זו אג"ח צמודה למדד, כך שהתשואה הצפויה בה היא סדר גודל של 4% בשנה (לזמן ארוך). המרווח מהאג"ח הממשלתי הוא 1.55%, וזה הרבה ביחס לאג"ח בטוחה יחסית כזו.

אז מקורות לא הצליחה לגייס 1.2 מיליארד שקל כפי שאתם קוראים במקומות אחרים. מדובר בהנפקה שהיא כישלון. לצערנו היא פשוט לקחה כסף, את הכסף שלנו כי מקורות היא חברה ממשלתית והעבירה לאחרים. אם עמית לנג, המנכ"ל של מקורות, היה מתעקש הוא היה מקבל עוד 1.5%-2% בקלות, זה לפחות 10 מיליון שקל, וזה לא כל הנזק שהוא עשה. ייתכן שלא אכפת לו - זה לא הכסף שלו, הוא לא נמדד כמו בחברה נסחרת שמטרתה להרוויח. הוא מנכ"ל של חברה ממשלתית, יש לו רקורד בשירות הציבורי, אז למה שישנה גישה?

- 12.אורי 05/05/2022 18:51הגב לתגובה זודברי בלע ללא הבנה אמיתית של המצב. בריאות....

- 11.רינת 05/05/2022 16:35הגב לתגובה זוקראתי הכל, נראה קצת משמיץ מידי, מגמתי, מעניין מי הזמין את זה. בזמן האחרון יש המון כתבות מגמתיות בנושאים שונים. לא נראה לי שלמנכל חברה לא אכפת מכלום.. אבל הבנתי מהכתבה שמדובר באגרת ממש טובה

- 10.יצחק 05/05/2022 10:04הגב לתגובה זולמה אין תגובה של מקורות עמית לאנג מנכל רק חודש נשמע כמו כתבה מגמתית

- 9.עמית לנג מנכל בדיוק רבע שעה (ל"ת)עמית לנג מנכל בדיוק 05/05/2022 08:28הגב לתגובה זו

- 8.שמעון 04/05/2022 18:38הגב לתגובה זורשות החברות ואולי גם מבקר המדינה היו צריכים להתריע! לפחות מצופה מהם לפעול אחר מעשה.במדינה מתוקנת מנכ"ל כזה לא היה ממשיך בתפקידו.

- 7.ירון 04/05/2022 18:36הגב לתגובה זווכולם יודעים שגם אם נתפסים אזיי העונשים אם בכלל הם בדיחה

- 6.גבי 04/05/2022 17:10הגב לתגובה זוהירידה החריגה באמת לא היתה ברורה

- 5.רון ויסברג 04/05/2022 16:29הגב לתגובה זועדין הנהלת החברה זכאית וראויה לתוספת שכר משמעותית

- 4.רועה חשבון 04/05/2022 16:28הגב לתגובה זואני מצדיע לכם !!!

- 3.רוני 04/05/2022 15:31הגב לתגובה זועצוב ומדכא

- 2.כספי 04/05/2022 15:21הגב לתגובה זואותו סיכון ראשוני קיים גם במניות אבל שם עוד יש סיכוי לתשואה.

- 1.זה רק המנכ״ל זו בעיקר זלמן מלאך (ל"ת)יוסי 04/05/2022 14:18הגב לתגובה זו

- זלמן מלרך עברה לישראכרט (ל"ת)חיים 05/05/2022 18:52הגב לתגובה זו