מה זה מקדם המרה לפנסיה, ואיך הוא משפיע על הפנסיה שלכם?

בכל הנוגע לפנסיה, אחד המושגים החשובים ביותר שצריך להכיר הוא מקדם ההמרה. מקדם ההמרה משפיע ישירות על גובה הקצבה החודשית שנקבל כאשר נפרוש ולכן חשוב להבין כיצד הוא נקבע, מדוע הוא משתנה ומה המשמעות שלו עבורכם.

מקדם ההמרה הוא מספר שבאמצעותו מחושבת קצבת הפנסיה החודשית מתוך סך החיסכון הפנסיוני שנצבר במהלך שנות העבודה. מקדם ההמרה קובע כמה כסף תקבלו מדי חודש מהחיסכון שלכם לאורך תקופת הפנסיה כשהחישוב הוא סה"כ הפנסיה שלכם חלקי מקדם ההמרה. ככל שהמקדם גבוה יותר כך תקבלו פחות וההיפך.

ככל שתוחלת החיים עולה, נדרש סכום חיסכון גבוה יותר צילום: FREEPIK

מתמטית - סך החיסכון הפנסיוני לחלק למקדם ההמרה = הקצבה החודשית. כך לדוגמה, אם יש לכם מיליון שקל בחיסכון הפנסיוני ומקדם ההמרה שלכם הוא 200, הקצבה החודשית שלכם תהיה 5,000 שקל. אם המקדם שלכם גבוה יותר - נניח 220 אזי הקצבה שלכם תהיה 4,545 שקל. אם המקדם נמוך יותר - 180, אז כמובן שהקצבה שלכם תהיה גבוהה יותר - 5,555 שקלים.

- טופס הפנסיה שעלול להפוך למוקש מס

- למה חשוב להפריש לפנסיה כבר מהמשכורת הראשונה?

- המלצת המערכת: כל הכותרות 24/7

איך נקבע מקדם ההמרה?

מקדם ההמרה מבוסס על כמה גורמים עיקריים:

תוחלת החיים: ככל שתוחלת החיים עולה, נדרש סכום חיסכון גבוה יותר כדי לספק קצבה לתקופת זמן ארוכה יותר. לכן, ככל שתוחלת החיים עולה, מקדם ההמרה עולה, והקצבה החודשית קטנה. במשך העשורים האחרונים תוחלת החיים עלתה וגרמה לכך שמקדם ההמרה עלה.

ריבית/ תשואה: מקדם ההמרה כולל גם הנחות על שיעור התשואה העתידי שקרנות הפנסיה יוכלו להשיג על כספכם לאחר הפרישה. ככל שהתשואות הצפויות נמוכות יותר, מקדם ההמרה יהיה גבוה יותר - מה שיקטין את הקצבה. ככל שהתשואות טובת יותר, הקצבה כמובן תגדל. התשואה הממוצעת במכשירי החיסכון הפנסיוני במסלולים המסורתיים שמערבבים אגרות חוב ומניות, היא כ-6% בשנה על פני עשרות השנים האחרונות, כשבעשור האחרון התשואה טובה יותר - כ-7%-8% בשנה.

בחירת מסלול הפרישה: ישנם מסלולים שונים שיכולים להשפיע על מקדם ההמרה, כמו מסלול קצבה שכולל הבטחה למספר שנות תשלום מסוים במקרה של פטירה מוקדמת, או מסלול שמבטיח גם קצבה לשאירים.

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

בקרנות הפנסיה הוותיקות והחדשות ניתן להבחין בין שני סוגים עיקריים של מקדמי המרה: קבועים ומשתנים.

מקדם קבוע: מקדם שנקבע מראש בחוזה מול קרן הפנסיה, והוא מובטח לחוסך מהרגע שבו נחתם החוזה, ללא תלות בשינויים עתידיים בתוחלת החיים או בשוק ההון. המשמעות היא שהמקדם הזה לא יושפע מהשינויים הכלכליים ויישאר קבוע עד מועד הפרישה.

מקדם משתנה: מקדם זה אינו מובטח מראש, והוא נקבע בהתאם לנסיבות השוק ותוחלת החיים בזמן הפרישה בפועל. יתרון מסלול זה הוא שבדרך כלל דמי הניהול נמוכים יותר, אך מצד שני הוא חושף את החוסך לשינויים עתידיים שעלולים להקטין את הקצבה.

איך מקדם ההמרה משפיע על הקצבה?

ככל שמקדם ההמרה גבוה יותר, כך הקצבה החודשית שתתקבל תהיה כאמור נמוכה יותר, מכיוון שסכום החיסכון יחולק על פני תקופה ארוכה יותר. מנגד, מקדם נמוך מוביל לקצבה חודשית גבוהה יותר.

למעשה, שינוי קטן במקדם ההמרה עשוי להשפיע באופן משמעותי על הקצבה החודשית. כך לדוגמה, העלאה של מקדם ההמרה מ-200 ל-220 תקטין את הקצבה החודשית בכ-9%.

השינויים במקדם ההמרה קשורים בעיקר לעלייה בתוחלת החיים ולתשואות הפנסיוניות. מאז שנות ה-80, כשהחלו ליישם את השינויים במשק, תוחלת החיים עלתה בעשרות שנים, והמשמעות היא שמקדם ההמרה עלה בהתאם. ברוב המקרים, קרנות הפנסיה מתעדכנות באופן תדיר בהתאם להנחות האקטואריות החדשות על תוחלת החיים ועל בסיס התשואות הצפויות בשוק ההון.

גורמים נוספים שמשפיעים על מקדם ההמרה

תוכנית הביטוח: מסלולי הביטוח שקרנות הפנסיה מציעות משפיעים גם הם על מקדם ההמרה. כך למשל, מסלולים שמבטיחים תשלום קצבה לשאירים במקרה של פטירה מוקדמת של הפנסיונר, ישפיעו על גובה מקדם ההמרה, שכן מראש חלק מהתשלום החודשי מופנה לביטוח.

המקדם קובע את רמת ההכנסה העתידית לאחר הפרישה צילום: Pixabay

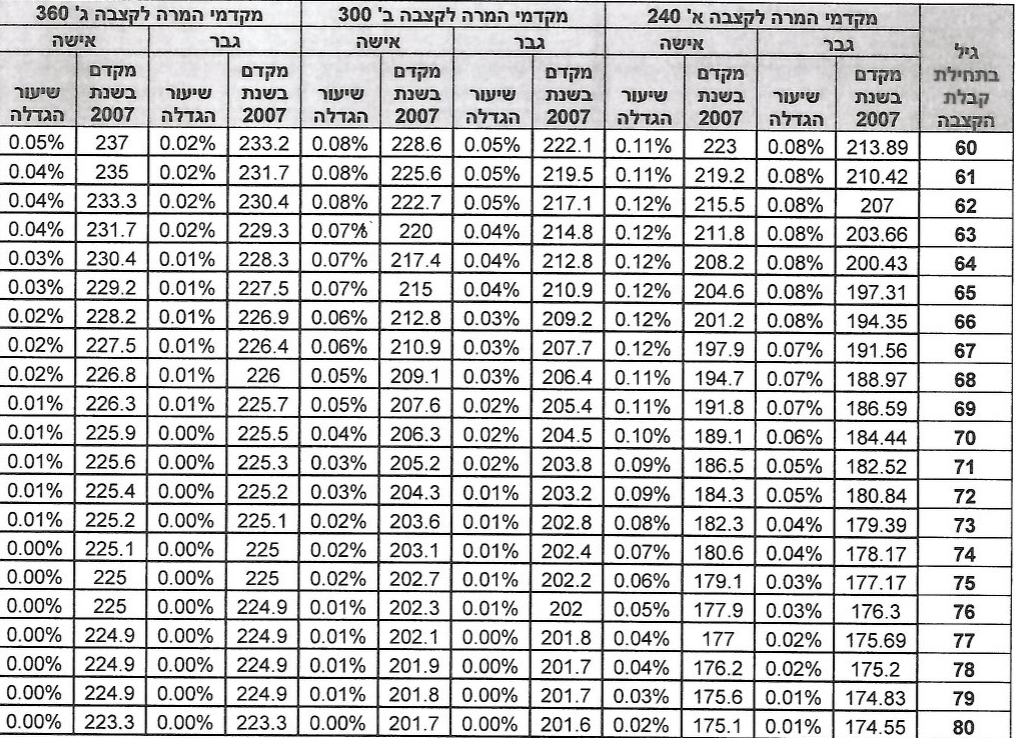

מקדם המרה גם תלוי במין החוסך ופרמטרים נוספים, לרבות איפה הוא חסך ותקנון קרן הפנסיה והביטוח. עם זאת, הנתונים כאן על מקדמי ההמרה הם יהיו נכונים-קרובים ברוב הגדול של המקרים (ההבדל בין א' ב' ג' הוא הבטחה לקצבה של 240, 300 ו-360 חודשים בהתאמה):

- 6.האם יש דרך למו"מ לשינוי מקדם ההמרה ? (ל"ת)אריה 27/09/2024 12:22הגב לתגובה זו

- 5.שחף 27/09/2024 11:15הגב לתגובה זוללכת ישר על הכי נמוך 240 וזהו .

- זה ליורשים לא לחוסך מובטחת להם קצבה (ל"ת)בני 27/09/2024 21:16הגב לתגובה זו

- 4.yaronofek 26/09/2024 22:08הגב לתגובה זוהיי, מציע לבדוק שוב את הנתונים בכתבה- לדעתי יש כמה אי דיוקים. 1. מקדם קבוע -יש ב ביטוחי מנהלים עד שנת 2012. 2. קרנות פנסיה ותיקות -במבוטח מקבל עד 70% מהשכר האחרון- 2% בגין כל שנה.

- 3.א 26/09/2024 17:03הגב לתגובה זולרווקים מקדם ההמרה קטן בערך ב 15 אחוז. עדיף לפרוש לא נשואים ??

- דני 27/09/2024 11:12הגב לתגובה זואים לא הודעתה לא תקבל את התוספת . תפנה לשירות לקוחות שלהם או לסוכן.

- 2.חוסך 26/09/2024 13:40הגב לתגובה זוהייתי מצפה לצרף טבלה עדכנית של מקדמי המרה לכתבה ולא טבלה שמתייחסת לשנת 2007 !!!!!!

- רוני 27/09/2024 15:05הגב לתגובה זואם הכוונה כביכול להתגרש לפני שיוצאים לפנסיייה. תחשוב על כך שלאלמן או אלמנה לא יישאר מקור כספי, אם בן/בת הזטג נפטר לפניהם.

- 1.מעניין. תודה ! (ל"ת)דן 26/09/2024 13:35הגב לתגובה זו

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.

משקיע חושש

משקיע חוששקרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

מה דמי הניהול במכשירים האלו, מה דירוג המכשירים האלו מבחינת מיסוי, תשואה ומכלול הפרמטרים, ומי גובה דמי ניהול גבוהים ומספק תשואה נמוכה מהאחרים?

כשמדובר בחיסכון לטווח בינוני וארוך בישראל, רוב החוסכים מתלבטים בין שלושה מכשירים עיקריים: קרן השתלמות, קופת גמל להשקעה ופוליסת חיסכון. למעשה, קרן השתלמות לוקחת בגדול - היא עדיפה על פוליסות חיסכון וקופות גמל להשקעה כי היא מספקת הטבות מס שהופכות את התשואה האפקטיבית לגבוה יותר מהתשואה ברוטו. גם כאשר הכסף הופך לנזיל בקרן, זו השקעה עדיפה כי היא פטורה ממס במימוש. ועדיין היתרונות של קופות הגמל להשקעה גם בולטים, והיא מהווה מוצר אטרקטיבי בשוק, יותר מקופות גמל רגילות ויותר לרוב מפוליסות חיסכון, אבל יש יתרונות וחסרונות לכל מוצר כשגם לפוליסות שהן מוצר יקר (דמי ניהול גבוהים) יש יתרון אחד בסיסי על פני האחרים - אפשר להשקיע דרכן סכום הרבה יותר גדול מאשר בקופות גמל להשקעה (מוגבלות לתקרה שעלתה ל-83.6 אלף שקל בשנה הבאה) ובטח שלעומת קרנות ההשתלמות.

נביא כאן את היתרונות והחסרונות של כל אחד מהמוצרים, אך בגדול הדירוג ברור כשיש מצבים שמשקיעים יחליטו לגוון על פני כל המוצרים.

המשחק האמיתי: מיסוי ונזילות איך זה משפיע על הכסף בכיס

קרן השתלמות זוכה לאהדה רבה בזכות יתרון מיסויי ייחודי: לאחר שש שנים (ובמקרים מסוימים שלוש שנים), ניתן למשוך את הכסף ללא מס רווחי הון – זאת כמובן בתנאי שההפקדות לא חורגות מהתקרות המוכרות. עצמאים יכולים להפקיד עד כ-11,420 ₪ בשנה, בעוד שכירים – עד כ-18,420 ₪ כולל תרומת המעסיק. זהו יתרון משמעותי במיוחד כשמסתכלים על צבירה לאורך זמן, אך הוא מותנה במעמד התעסוקתי ובגובה ההפקדות המוכרות. קראו עוד על היתרונות של קרן השתלמות כאן.

קופת גמל להשקעה, לעומת זאת, כוללת מיסוי של 25% על הרווח הריאלי במשיכה חד-פעמית. עם זאת, אם תבחרו למשוך בצורה של קצבה חודשית בגיל הפרישה, הקצבה עשויה להיות פטורה ממס - יתרון משמעותי למי שמתכנן פרישה ארוכת טווח אך פחות רלוונטי למי שרוצה משיכה חד-פעמית. למידע נוסף על קופות גמל להשקעה, לחצו כאן.

- שנת 2025 הוכיחה: פיזור השקעות ויתרון הביתיות שווים כסף

- הציבור מטומטם, אז הציבור משלם - 0.8% על פוליסת חיסכון שקלית של חברות הביטוח

- המלצת המערכת: כל הכותרות 24/7

פוליסת חיסכון דומה בתחום המיסוי לקופת גמל, עם 25% מס רווחי הון על הרווח הריאלי. חברות הביטוח מציעות מגוון מסלולים פנימיים עם דמי ניהול משתנים, מה שלעיתים מקשה על השוואה ישירה. עוד על פוליסות חיסכון תוכלו לקרוא כאן.