הנתון הכי חשוב בדוח של דסק"ש, עצימת העיניים של משרד קסלמן והתזרים החזוי

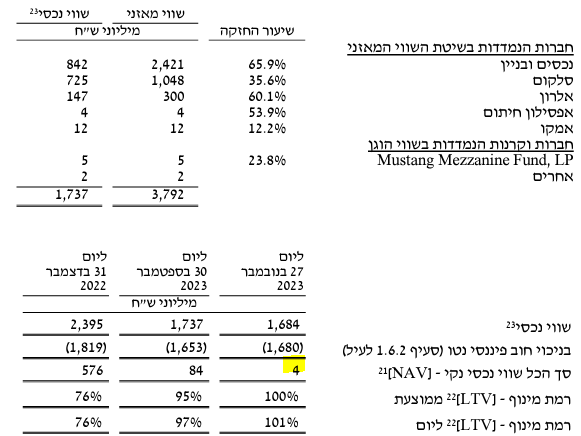

דסק"ש שמנוהלת על ידי נטלי משען זכאי, יכולה לצאת מהמצב המסובך שנקלעה אליו. אבל נכון לעכשיו היא שווה אפס. משקיעים שעוקבים אחרי החברה והחזקותייה עושים את החישוב מדי יום - חלקה בנכסים ובניין, סלקום, אלרון והשווי של הפרטיות אלו הנכסים כשמנגד יש את החוב הפיננסי נטו (אגרות חוב בניכוי מזומנים).

נטלי משען זכאי, מנכ"לית דסק"ש

הנהלת דסק"ש עשה את החישוב במקביל לפרסום הדוחות אתמול, הנה הנתונים:

לא נהיה קטנוניים עם החישוב הזה, לא ניקח הוצאות הנהלה מהוונות וגם נקבל את המספרים של החברות הפרטיות. מדובר על ערך נכסי של 4 מיליון שקל, אבל בעודכם קוראים את הטור, הוא משתנה בפלוס 20 עד מינוס 20 מיליון שקל. בקיצור, הוא סביב האפס.

- 0% הון עצמי לרכישת דירה בתל אביב: איפה זה והאם יש כאן קאץ'?

- מחירות לעבדות: האם באמת אפשר לרכוש דירה עם הון עצמי של 300 אלף שקל?

- המלצת המערכת: כל הכותרות 24/7

ערך נכסי נקי לעומת שווי שוק

כשהערך הנכסי שווה אפס, לא בהכרח ששווי השוק הוא אפס מכיוון שיש זמן להנהלת החברה עד שהם צריכים לתת את המפתח לבעלי החוב, ובזמן הזה יש אפשרות שהערך יעלה. למעשה, יש להנהלת החברה אופציה להשבחה. יש להם אשראי שניתן להם עד תאריך מסוים ובינתיים הם מנסים להשביח את ההשקעות (החברות הבנות).

השקעה בדסק"ש הנשלטת על ידי אלקו ומגה אור, היא השקעה באופציה על הנכסים שלה והמשקיעים מתמחרים את האופציה הזו - השווי הנכסי אומנם אפס, אבל הזמן והמינוף הגדול מייצרים בעצם השקעה שהיא באופציה. רק להמחשה פרקטית - אם תחזרו לטבלה ותניחו שהנכסים יעלו ב-50% תקבלו חברה שהערך הנכסי שלה מזנק למעל 800 מיליון שקל - לעומת שווי נכסי אפסי. זו התנהגות של אופציה.

לכן בשוק נסחרת דסק"ש בשווי של 500 מיליון שקל - אופציה בפרמיה של 500 מיליון שקל על הערך הנכסי, ויש בזה הגיון כי ההחזקות מבטאות שליטה וצפוי שמי שירכוש את החברות האלו יקנה במחיר מעל השוק. זה לא באופן ברור וודאי, וההמתנה של דסק"ש הוכיחה שהערך עם הזמן יורד. נכסים ובניין היא חברה מאוד ממונפת ומסוכנת שהיא עצמה מחזיקה בהון כלכלי נמוך שווי נכסים גבוה, וסלקום, גם עם דוח משופר ברבעון השלישי, היא חברה ממונפת שלא מצליחה להגיע לרווחיות מרשימה כבר הרבה שנים.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

מניית דסק"ש היא אופציה על הנכסים שלה

ועדיין - פרמיה על שליטה ופרמיה על אופציה הן פרמיות מוצדקות. אז הערך הנכסי אפס, השווי בשוק - 500 מיליון שקל, ועכשיו מגיעה הפתעה - ההון העצמי בספרים החשבונאיים הוא 2.1 מיליארד שקל. אין קשר קלוש בין המציאות הכלכלית לבין ההון הזה. רואי החשבון אמורים לשקף בדוחות את המציאות הכלכלית, החשבונאות היא שפת העסקים, אבל רואי החשבון שחותמים כל רבעון ורבעון על דוחות הסקירה וגם הביקורת חוטאים לתפקיד שלהם. משרד קסלמן PWC, אחד מהגדולים בשוק, עושה מעצמו צחוק.

מבין שלושת הנתונים - ערך נכסי, שווי שוק והון עצמי, שני הראשונים הם של כלכלנים, משקיעים, הם תנודתיים, ודווקא השלישי - ההון העצמי, הוא המוצק. הוא עבודה של עשרות שעות ואפילו מאות שעות של רואי חשבון ומתמחים. הוא עבודה שנשענת על תקני חשבונאות וכללים, מתודולוגיה, פרשנות והנחיות. אבל מעל הכל הוא עבודה שמושתתת על רציונל בריא ועל כלל ברזל ומטרה - חשבונאות היא שפת העסקים והיא צריכה לבטא את מצב הפירמה. כשאיש עסקים, משקיע, כלכלן, רואה חשבון, רשות המס, פותחים את הדוח של דסק"ש הם לא מקבלים תמונה מהימנה, הם לא מקבלים תמונה אפילו קרובה למהימנה.

קסלמן וקסלמן - שכחו שהדוחות צריכים לשקף את מצב הפירמה

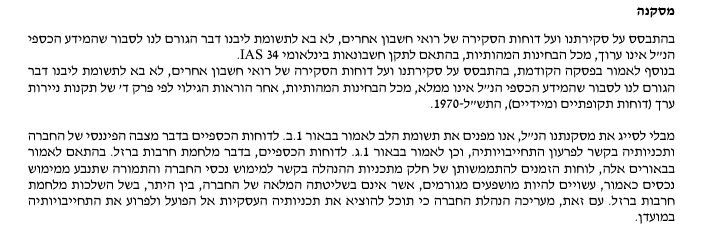

משרד רואי החשבון מחזיק את ההון גבוה משיקוליו, בתמיכת מעריכי שווי, אבל האחריות היא שלו. הצגת הנתונים היא לא רק שגויה, היא רשלנית. הנה החלק התחתון של סקירת רואי החשבון:

שימו לב למשפט הבא מהסקירה - "לא בא לתשומת ליבנו דבר הגורם לסבור שהמידע הכספי הנ"ל אינו ערוך מכל הבחינות המהותיות בהתאם לתקן חשבונאות...". בכל מקרה, רואי החשבון לצד אמונה עיוורת בנתונים לא יכולים להתחמק מהבעיה התזרימית ומפנים לביאור בדבר הסכנה התזרימית של החברה.

חברה יכולה להיות תיאורטית עם הון של 2 מיליארד שקל ולקרוס. דמיינו חברה שיש לה 4 מיליארד שקל של נכסים שלא ניתנים למימוש בשנים הקרובות ו-2 מיליארד שקל של חוב שאמורים להיפרע בעוד חצי שנה. ההון הוא 2 מיליארד, אבל החברה הולכת לקרוס. ברגע שיגיעו לפרוע את החוב ולא יהיה ניתן לשלמו ילכו להסדר חוב או העברת השליטה למחזיקי החוב או הזרמה. בקיצור, ערך הנכסים לא עוזר לה. מזומנים עוזרים לה.

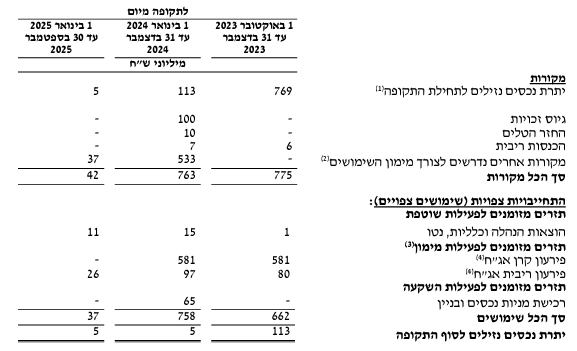

תזרים חזוי - מימושים עתידיים יסגרו את הבור בשנה הבראה

גם בדסק"ש יש בעיה תזרימית. רואי החשבון קסלמן מתריעים, אולי כי כאן כבר יש כללים ברורים לאיך הוא צריך להתנהל ולהתנהג. בביאור וגם בסקירת המנהלים מסבירים בדסק"ש כי הם יעברו את מפלי תשלומי האג"ח (פירעונות קרן וריבית):

הקושי הגדול של דסק"ש יהיה בשנת 2024. לחברה היתה תוכנית לגייס בזכויות 100 מיליון שקל ולדחות פירעון של אגרות חוב דרך החלפת אגרות החוב הקיימות בארוכות יותר עם בטוחה - מניות סלקום. היו עם זה כמה בעיות, העיקרית היא שסדרת אגרות החוב הקיימות היא עם אינטרסים שונים ולא לכולם עסקה כזו כדאית. אולי בגלל זה ואולי מסיבות אחרות - החברה הודיעה אתמול כי היא מנהלת מו"מ ראשוני למכירת סלקום.

במצב כזה כמובן שהחלפת החוב כבר לא רלבנטית, יש פתרון טוב יותר. סלקום רשומה בספרים ב-1.05 מיליארד שקל (חלקה של דסק"ש כ-35.6%), בשוק היא 740 מיליון שקל. מדברים על אהרון פרנקל וקבוצה של וליו בייס ודיסקונט חיתום שמעורבות בניסיון לרכישה. אם הם יקנו לפי שווי של 2.5-2.6 מיליארד שקל זה יהיה לא רע בשביל דסק"ש. זו פרמיה של מעל 20% על המחיר בשוק, אבל זה עדיין כ-13%-14% מתחת לרשום בספרים. זה כבר יוביל למחיקה, אבל יותר חשוב - זה יביא תזרים שיפתור את הבעיה לשנה הקרובה. זה ייתן עוד זמן, חבל הצלה חלקי כשלבסוף מי שתקבע את גורלה של דסק"ש היא נכסים ובניין וליתר דיוק - מגדל HSBC במנהטן וחברת גב ים (המוחזקת על ידי נכסים ובניין).

כתבות קודמות בנושא:

> האחים זלקינד וצחי נחמיאס בעקבות נוחי דנקנר - אמונה עיוורת בדסק"ש עלולה לסבך אותם

> סחרור בדסק"ש - שווי נכסי קרוב לאפס; הנפקת זכויות בספק, מחיקות גדולות בדרך

- 12.בסדר 30/11/2023 19:00הגב לתגובה זועל האגחים של דסקש. אם נראה לכם שלא יעמדו בתור להשתלט על נכסים ובנין בשביל הזרמה של כמה מאות מיליונים אתם לא מבינים כלום בביזנס.

- 11.במצא 29/11/2023 19:05הגב לתגובה זומה לא ברור דסקש שווה אפס ניהול כושל בגבים...פרנקל עשה סיבוב של מליארד שקל ואין אפשרות לכסות את הבור הזה ! מקסימום יכולים להעביר כסף מכיס לכיס עד שהאגח יבקש פירעון מידי !

- 10.אבי 29/11/2023 13:49הגב לתגובה זואם לראש אמ"ן זה קרה זה יכול לקרות גם לנו.

- 9.רוני 29/11/2023 13:24הגב לתגובה זומקצוע מיותר, מלמדים אותו במקומות הזויים כמו רופין וקריית אונו מרצים שלא מבינים כלום בעסקים רק בלפתור תרגילים וככה זה נראה. העיקר תקבלו 100 אצל אלי פאר.

- 8.אבי 29/11/2023 12:11הגב לתגובה זוקסלמן זה לא המשרד רו"ח של הבנק למסחר שקרס? רק שואל....

- דוד 29/11/2023 12:58הגב לתגובה זוהבעיה זה בשיטה ובתקנים המקובלים ולא במשרד זה או אחר

- 7.לרון 29/11/2023 12:08הגב לתגובה זוהניתוח פשוט דיסק.השק.היתה פעם בשער 2500

- 6.לרון 29/11/2023 12:06הגב לתגובה זולא בפעם הראשונה ניסוח פרוידיסטי

- 5.לרון 29/11/2023 12:05הגב לתגובה זולא בפעם הראשונה ניסוח פרוידיסטי

- 4.

- 3.yoro 29/11/2023 10:45הגב לתגובה זואיך רשומה בספרים 1.05 מיליארד שקל וצפי מכירה לפי הכתבה 2.5 2.6 מיליארד זה 20% מעל שווי השוק או הרישום בספרים אדיוטים

- צחי 29/11/2023 16:47הגב לתגובה זוסלקום עצמה בבורסה

- 2.אולי פעם מישהו אצלכם עבד שמה ופוטר . אבל אם נדבר ע 29/11/2023 10:21הגב לתגובה זואולי פעם מישהו אצלכם עבד שמה ופוטר . אבל אם נדבר על דסקש, שברור שהיא במצב קשה, ימכרו את סלקום נניח ב2.5 מילארד יש לדסקש 35 בסלקום זה 850 מליון לכיס, זה מזומן להרבה זמן לשאר החברות בת להתאושש ומתישהו אחרי שהחובות יפטרו הם יוכלו להשקיע מחדש

- 1.ניתוח מעולה של עובדיה (ל"ת)דוד 29/11/2023 10:19הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.