צחי נחמיאס מוכר עוד מניות ביג ב-221 מיליון שקל - בנק יחפש עבורו רוכש וימכור את המניות

חברת מגה אור מגה אור -2.83% , שבשליטתו של צחי נחמיאס, מוכרת מניות של ביג ביג -2.95% במחיר של 315.7 שקל למניה - היקף של 221 מיליון שקל. המטרה היא להגדיל את הנזילות ולהקטין מינוף (יש לה חובות של 5 מיליארד שקל) של חברת ההחזקות ששולטת בדסק"ש דיסקונט השקעות -5.2% ודרכה בנכסים ובנין -5.98% ובגב ים -5.8% . נכסים ובנין הסתבכה בעקבות הודעת בנק HSBC, שוכר העוגן, על יציאתו מהבניין ובעקבותיו שווי הבניין צלל. בינתיים, עברה יותר משנה ונכסים ובנין לא מצליחה למצוא שוכר וגם לא מי שיקנה ממנה את הבניין בניו יורק.

אבל מגה אור ממש מנסה להיפטר מהמניות. היא לא מחפשת קונה אלא מצאה בנק שייתן לה כסף תמורת המניות והוא יחפש רוכש למניות. הבהילות מראה על לחץ להשיג נזילות שיש שם בצמרת של מגה אור. על פי הודעת החברה - "ימכרו המניות הנמכרות לקונה או למספר קונים שיימצאו על ידי הבנק ובשיקול דעתו הבלעדי, במחיר שהינו מחיר הסגירה של מניית ביג בבורסה לניירות ערך בתל אביב אתמול".

מכירת המניות נעשתה על ידי הבנק כעסקה מחוץ לבורסה בהתאם לתקנון הבורסה כאשר על פי ההסכם מרגע מכירת המניות הנמכרות לא תהא לחברה כל זכות בקשר עם המניות הנמכרות ומכירת המניות הנמכרות לרוכש הינה סופית.

באופן רשמי המנגנון הוא כזה - עסקות המעו"ף, הבנק רכש עבור החברה ובשמה, אופצית רכישה, וכן מכר עבור החברה ובשמה אופצית מכירה, בכמות זהה למספר המניות הנמכרות ובמחיר מימוש של שיהיה קרוב ככל הניתן לשער הבסיס המקורי לכל אופציה בודדת. בהתאם להסכם ירכוש הבנק לחברה מעת לעת עד לתקופה של 24 חודשים אופציות רכישה ומכירה במקום האופציות שרכש או מכר עבור החברה.

- מנכ״ל ביג: "הפדיונות בגלילות חזקים בכל ימות השבוע - לא רק בסופי שבוע"

- שופרסל משביחה נדל"ן בראשון לציון - זאת רק ההתחלה

- המלצת המערכת: כל הכותרות 24/7

מדובר בעסקה נוספת של מכירת מניות ביג על ידי מגה אור שמגיעה כחלק מהמטרה של מגה אור להוריד את המינוף של חברת הנדל"ן המניב, המחזיקה בין היתר בדסק"ש. לפני המכירה הקודמת בחודש יוני עמד שווי החזקתה של מגה אור במניות ביג על כ-1.35 מיליארד שקל (15.7%), והיא ירדה לאחזקה של 14.2% אחריה. כעת כאמור, היא ממשיכה לממש. השאלה אם זה הסוף או שיגיעו מימושים נוספים בהמשך.

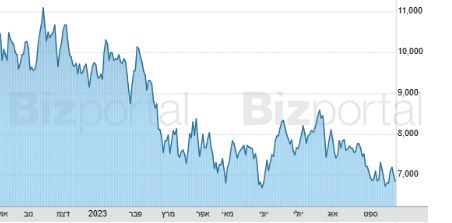

מנית מגה אור בשנה האחרונה

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

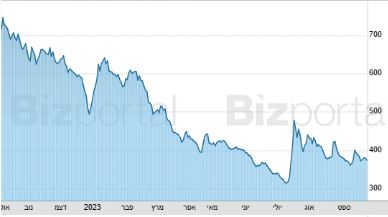

מניית דסק"ש בשנה האחרונה

מניית מגה אור נסחרת במחיר של 70 שקל לאחר שירדה ב-39% ב-12 החודשים האחרונים, וב-29% מאז תחילת השנה. שווי השוק של החברה עומד היום על 2.56 מיליארד שקל, זאת בזמן שמניית דסק"ש קרסה במעל ל-49% ב-12 החודשים האחרונים למחיר של 3.68 שקל למניה ושוויה, עומד היום על 521 מיליון שקל.

המחזיקים הגדולים ביותר כעת בביג הם האחים יהודה ורוני נפתלי, אשר בבעלותם 23.3% ממניות החברה. מחיר המניה עומד היום על 313.4 שקל לאחר שב-12 החודשים האחרונים מניית ביג איבדה כ-25% ומתחילת השנה מדובר על ירידה של כ-12% בלבד. שווי השוק של ביג עומד על 7.7 מיליארד שקל.

מניית ביג בשנה האחרונה

- 1.חי 28/09/2023 21:06הגב לתגובה זוצחי נחמיאס חתם על קנית ישפרו התחרט ותבע את המוכר ובנוסף לקח למוכר את דסק"ש משלם את המחיר .....

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.