קיסטון הבטיחה תשואה של כ-10% בשנה. בפועל היא הפסידה כ-35%

זה נשמע לכם מאוד בטוח: קרן תשתיות ריט סולידית. זה מזכיר לכם את מנגנון הריט מהנדל"ן המניב ואתם מבינים/ מפנימים שזה הדבר הבא – הרי מי לא צריך תשתיות? ואתם רוכשים. גם אם אתם לא עשיתם זאת, קרנות הנאמנות שלכם וגם קופות הגמל והפנסיה שלכם עשו זאת. לכאורה בצדק, השקעה סולידית, עם הבטחה לתשואה מרשימה: חד ספרתית גבוהה, או דו ספרתית נמוכה. השקעה במקומות הכי חשובים: אנרגיה, אנרגיה סולארית, תחנות כח, תחבורה. כדי לחדד לכם ושלא תתבלבלו כמה שההשקעה לכאורה מפתה, הקרן אפילו מדגישה במצגת למשקיעים שהנכסים שלה הם עם "קורלציה נמוכה מול מחזורי הכלכלה בהיותם מספקים מוצרים בסיסיים עם סיכוני ביקוש נמוכים".

ולא רק זה – אתם מקבלים שמות/ יזמים רציניים: גיל דויטש, רוני בירם שהקימו את אקסלנס והפכו אותה לענקית, לצד בר נבות המנכ"ל של הקרן.

זו הסיבה שאלטשולר שחם מחזיקים ב-22% ממניות קיסטון ריט קיסטון ריט, מנורה מחזיקים ב-10%, קרנות המורים והגננות מחזיקים בכ-7% (קראו כאן על ההשקעה הגדולה-הכושלת-אולי מושחתת של קרנות המורים), כלל ב-6.4% ומגדל ב-5.5%. אבל כל המוסדיים האלה מופסדים בהרבה כסף. מי שנכנס בהנפקה הראשונית מופסד בשנה ושלושה חודשים כ-35%. מרחק ענק בין צפי לתשואה של כ-10% לבין מה שקרה בפועל.

איך זה קרה? הנה כמה סיבות, חלקן ידועות מראש:

- קרנות כאלו (וזה קרה גם בג'נרשיין קפיטל ג'נריישן קפיטל -1.22% במשך כמה שנים), צריכות כסף להשקעות. ההנפקה הראשונה היא הכניסה לבורסה, אבל המשקיעים היו צריכים לדעת שיהיו הנפקות נוספות. הנפקות נוספות מדללות את המשקיעים הקיימים ובעצם מחלקות את "השלל" את הערך הנצבר על פני יותר מניות. כלומר, גם אם הקרן מרוויחה, הרווח הזה פתאום (במקביל להנפקה) מתחלק עם בעלי מניות נוספים – זה גורם משמעותי לירידה במחיר. למה זה משפיע? כי הידיעה שהגיוסים יימשכו, מייצרת סנטימנט שלילי. כלומר, עצם הידיעה שהקרן צריכה כספים ותגייס אותם בשוק המניות, מייצרת לחץ של מכירות.

- דמי הניהול: המטרה של היזמים-מייסדים-מנהלים של הקרן היא לא בהכרח אותה מטרה כמו של בעלי המניות בקרן. הם רוצים דמי ניהול גדולים ככל שאפשר. דמי הניהול הם פונקציה של היקף הנכסים. אז כמה שיותר נכסים, כמה שיותר רכישות, כמה שיותר מימון, ככה עדיף להם. זה גם אומר שלא בטוח שהעסקאות האלה נעשות רק כדי להשיג תשואה למשקיעים, אלא גם כדי לייצר דמי ניהול. וזה גם אומר שגיוסים הם דרך חיים, לפחות בשנים הראשונות.

- שקד תקבל 1.7 מיליון שקל בשנה בקרדן - למה לפוליטיקאים אין צינון?

- מה קיסטון ריט מחפשת באגד?

- המלצת המערכת: כל הכותרות 24/7

- עסקת אגד: עסקת אגד גדולה והיא היתה באוויר הרבה זמן כשבשוק היה ברור שקיסטון תלך לגיוסים. גיוסים כאמור זה דילול וכשהעסקה באוויר חודשים יש סנטימנט שלילי של מוכרים. אז כן, בראיון לביזפורטל אומר נבות בר שמדובר ב"עשור מלא באפשרויות בעבור אגד וכי הקרן תיכנס גם לתחומים חדשים", רק שבדרך צריך לגייס.

- הוצאות המימון: עד לפני חצי שנה, תשתיות היו עסק טוב כי מול התשואה על הנכסים, הייתה ריבית נמוכה במיוחד. אבל עכשיו כשהריבית היא 6%, 7%, וגם 8%, זה כבר לא כזה עסק טוב. לא רק זה, אלא מבינים שהמינוף הגדול של הקרנות האלו עלול להיות מסוכן מאוד. וגם – מבינים שזה לא עסק של תשתיות, זה עסק של מימון – קונים משהו ומממנים אותו בשיעור גבוה. ההצלחה תלויה גם בעסקים שנרכשים אבל לא פחות מזה במימון. הנה מה שהקרן עצמה אומרת (אבל רק בסוף המצגת כמובן) - "הוצאות המימון של החברה חשופות לעליית ריבית בגין האשראי שהתקבל מגוף מוסדי. בתקופה של חוסר וודאות האטרקטיביות של נכסי תשתית לאומית גדלה וממתנת את השפעת עליית התשואות על שיעורי ההיוון". וגם: "אגרות החוב של החברה צמודות למדד ועלייה באינפלציה צפויה להגדיל את עלויות המימון". זה דומה אגב לנדל"ן מניב. הנדל"ן הוא עסק, אבל העסק האמיתי זה לסגור את עסקת המימון ולייצר תשואה על ההון העצמי. ברגע שהמשחק השתנה והוצאות המימון יעלו בהמשך לעליית הריבית, מתברר שהמרכיב הגדול בפעילות הממונפת הזו הוא המימון ושהחברות האלו נהנו יותר מאשר כל דבר אחר מהריבית האפסית. זה נגמר.

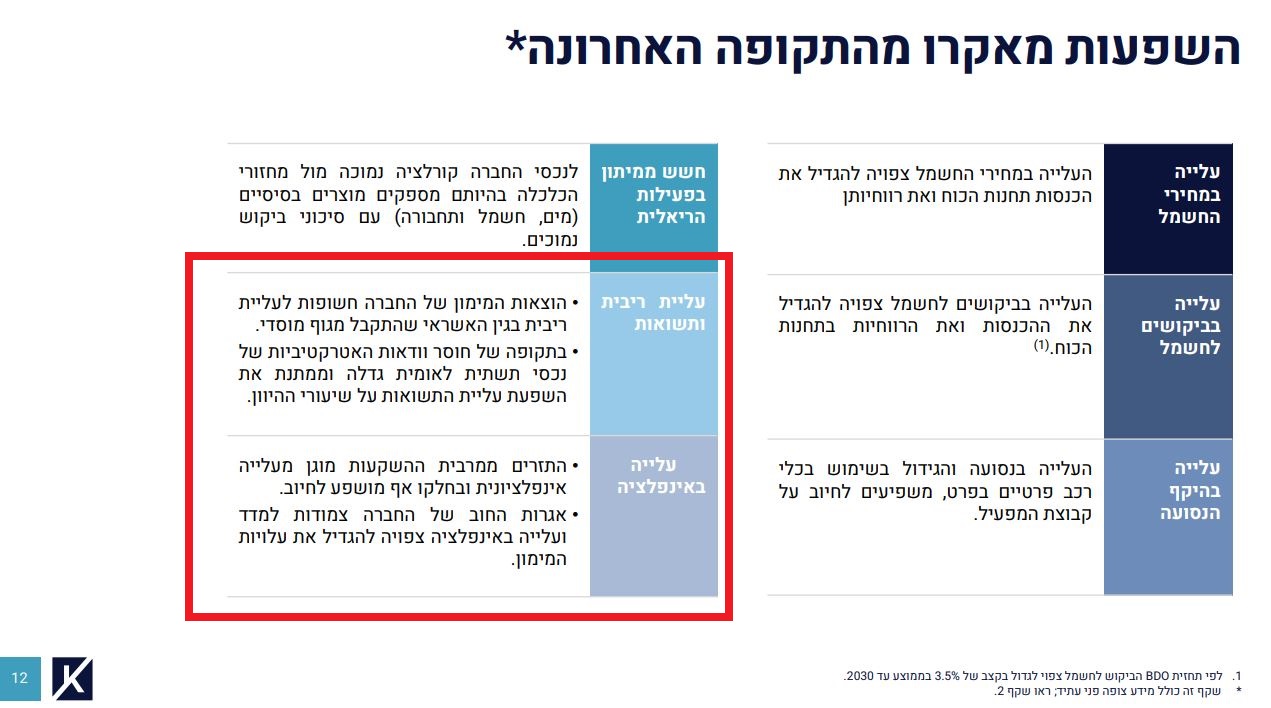

הנה כאן מתוך המצגת (ההדגשה באדום לא במקור)

ומה יהיה בהמשך? קיסטון היא קרן טובה, מפוזרת, ובהחלט צפוי שהיא תספק תשואה אמיתית על הנכסים ולמשקיעים. מעבר לכך – היא נסחרת כעת עמוק מתחת לשוויה הכלכלי לכאורה, כך שהתשואה הצפויה על השווי להערכת מנהליה, זה כבר מספר דו ספרתי יפה. מצד שני, עלולות להיות הפתעות – המימון כאמור כבר לא זול ועסקת אגד, אומנם נראית בשווי לא גבוה מדי, אבל גם לא זול. מכפיל רווח של כ-17-18 על חברת התחבורה הגדולה הוא כנראה אפקטיבית נמוך יותר כי יש נדל"ן בהיקף משמעותי, אבל גם בנטרול נכסים עודפים, לא מדובר בעסקה בהזדמנות או עסקה מלאה. זו עסקה במחיר מלא, רגע לפני הזינוק בריביות.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

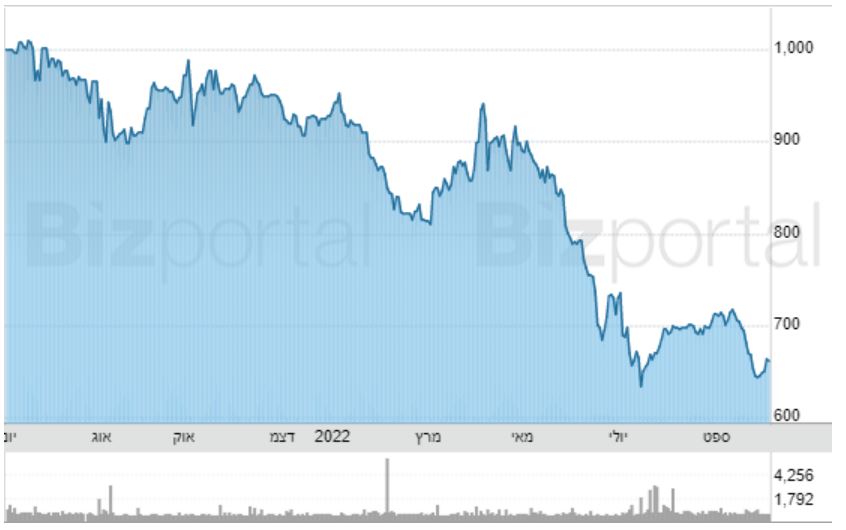

כך נראה גרף המניה:

מה מחזיקה קיסטון?

בתחום התחבורה קיסטון ריט מחזיקה ב-21.3% מקבוצת המפעיל, עם תחזוקה ותפעול של כבישים כולל כביש 6 ומנהרות הכרמל, 47% באגד, ו-30% ב-Eranovum (עמדות טעינה לרכבים חשמליים בספרד). היא מחזיקה ב-50% ממתקן התפלת המים VID באשקלון. בתחום האנרגיה היא מחזיקה ב-16.3% בתחנת הכוח רמת חובב, בתחנת חגית 16.3%, בתחנת הכח באר טוביה (IPM) היא מחזיקה ב-34.3%. בתחום האנרגיה המתחדשת היא שולטת (45.2%) בחברת סאנפלאואר, ובתחום התקשורת ב-30% ממניות סינטוריון.

בתחום התפלת המים היא צופה שיעור תשואה פנימי IRR של 6.5%, אבל בתחבורה מדובר על 12-16%, ובתחום האנרגיה המנעד רחב יותר, בין 7% בתחנת IPM דרך 11% בחגית ועד 26.6% בתחנת רמת חובב.

מבחינת המשקל של תחומי הפעילות של קיסטון, תחום התחבורה והרכב החשמלי מהווה 46% מנכסי הקרן, האנרגיה המתחדשת מהווה 45% מהנכסים והשאר 9%. לקרן נכסים בשווי של 2.6 מיליארד שקל.

במחצית הראשונה של 2022 רשמה קיסטון הכנסות של 175 מיליון שקל, רווח תפעולי של 158.7 מיליון שקל ורווח נקי של 105 מיליון שקל. היא צופה כי עליית מחירי החשמל יגדילו את הכנסות תחנות הכח וכן את הרווחיות שלהן, במקביל לעלייה בביקוש לחשמל שצפויים גם הם להועיל.

- 12.דוד 17/10/2022 21:26הגב לתגובה זותשתיות ותחבורה זה שם המשחק להשקעה בתקופה הנל של חוסר ודאות בארץ ובעולם ובמיוחד נדלן כמו שיש לאגד וקיבלו בנזיד הדשים אם ידעו לנהל בצורה נבונה פוטנציל להכנסת שותף נוסף לנדלן וסגירת מימון רכישה של החברה כתבה לא מקצועית ומטעה הגורמת לי בדיוק מחשבה להשקיע ולרכוש בשער כזה את המניה

- 11.יריב 17/10/2022 12:17הגב לתגובה זואבל הריביות בעליה והאג"ח שהוא ליותר מ 5.5 שנים - תשואתו כנראה תעלה. הבעיה הגדולה שרואים בשוק היא עסקת אגד שהיא לא פרופורציונלית בגודלה לגודל הקרן ומייצרת סיכון גדול, מה גם שההצעה של הקרן הייתה גבוהה בהרבה מההצעה הבאה בתור. האם בקיסטון ראו משהו שמציעים אחרים לא ראו? סביר שלא. התשואה כרגע על אגד נמוכה וההשקעה הזו צפויה לייצר משקולת על ביצועי הקרן בשנים הקרובות. משקיע קיים שמקבל תשואה טובה יחסית מסתכל ורואה משקל כל כך גדול עם סיכונים ותשואה נמוכה יותר וחושב לעצמו: למה אני צריך לממן את זה? בשביל העמלות של המנהלים?

- 10.אחלה כתבה (ל"ת)זיו 16/10/2022 16:26הגב לתגובה זו

- 9.מבין2 16/10/2022 13:12הגב לתגובה זוזה לא ריט אלא חיקוי של חברת אחזקות

- 8.דוד גימלאי חייל אווי 16/10/2022 12:24הגב לתגובה זוניראה לי שכל השקעה מפשיטה עם הזמן את המשקיע מנכסוו. טיפש מי שזורק את הכסף לפח. החכם רוכש דירה ומשלשל על כולם...

- 7.dd 16/10/2022 11:41הגב לתגובה זומנצראלה שלח שני טיסנים והבריח את מטוסי החמקן

- 6.אני 16/10/2022 11:24הגב לתגובה זואיך קורלציה נמוכה למחזור העיסקי כשמדובר בנכסים הקשורים באנרגיה ובתשתיות?!

- 5.בשנתיים האחרונות אלטשולר הקפידה להגיע לכל השקעה כושלת.. (ל"ת)מירק'ה 16/10/2022 11:17הגב לתגובה זו

- 4.מומו 16/10/2022 11:15הגב לתגובה זוכרגע חלוקת השלל הולכת להנהלה והמינוף באחריות הציבור.ברגע שיחלקו דיבידנד ובאופן קבוע ויציב ניתן יהיה לבצע הערכת שוויעד אז הריט שווה 0 עגול לציבור וסכום ענק להנהלה

- 3.שמוליק 16/10/2022 11:03הגב לתגובה זותשתיות זה משהו במחזורים מאטד ארוכים, אז לכאורה אין מה להתרגש בירידות או עלויות. אבל פה נקודתית יש עיסקה אחת ענקים במחיר מופרז

- 2.שחרזדה 16/10/2022 10:50הגב לתגובה זואם כתוצאת לוואי , המשקיעים ירוויחו זה יהיה נחמד למנהלים. הכסף שהושקע בהם, על ידי מנהלים אחרים שהכסף לא שלהם. נועד לרווחתם האישית של המנהלים . ככה זה בכול העולם וככה זה גם אצלנו. מבאס אבל נכון

- 1.אבל יש משהו שאנחנו לא מבינים הם יבחרו את הממשלה וה 16/10/2022 10:47הגב לתגובה זואבל יש משהו שאנחנו לא מבינים הם יבחרו את הממשלה והם יקחו דמי ניהול ח״א יודע אם הציבור יהנה מזה אבל המנהלים לא עכפטט

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.