Zillow נפלה באפטר 10%, אחר כך חזרה לירוק - וסיימה בנפילה. זה מה שקרה

דוח לא טוב של ZILLOW GROUP (סימול: Z) גרם לה לרדת 12.5% במסחר המאוחר. מדהים לראות שבמהלך האפטר המניה ירדה 10% ולאחר מכן עלתה ואף עברה לירוק וכחצי שעה לאחר מכן ירדה שוב.

מה גרם לכל התנודות החריגות הללו? הדוחות הכספיים שלה. החברה הודיעה כי היא מבטלת לחלוטין את תוכנית קניית הבתים שלה בטענה שהעלויות היו גבוהות מידי והיכולת להעריך את מחירו של בית ממוצע התבררה כקשה. המתחרה הגדולה OPEN עלתה בעקבות ההודעה 4% באפטר

לקריאה נוספת:

>>> 3 מניות לסופש: העיוות בשווקים דרך העיניים של שלוש חברות

>>> החברה שבדרך להפוך למעצמה: מי את Zillow?

ההכנסות של ZILLOW ברבעון עמדו על 1.7 מיליארד כשהציפייה בשוק הייתה ל- 2 מיליארד דולר. החברה גם דיווחה על הפסד גדול יותר מהציפייה שלה, וגם הורידה את התחזית לרבעון הבא להפסד של 150 מיליון דולר מול הערכה קודמת לרווח של 100 מיליון דולר.

הסיבה לירידה בהכנסות נובעת מכך שהחברה מכרה פחות בתים ממה שציפתה מכיוון שלא עמדה בעומס שנוצר לה ולכן אותם בתים יימכרו ברבעון הבא.

החברה דיווחה על הפסד גולמי של 245 מיליון דולר. הפעולה שהחברה עשתה היא להכיר בהפסד של 304 מיליון דולר בגין מלאי דירות קיימות. מדובר בפעולה חשבונאית עקב שינוי במחיר שוק של מלאי. במקרה הזה בעקבות כך שהחברה קנתה בתים במחיר גבוה מידי.

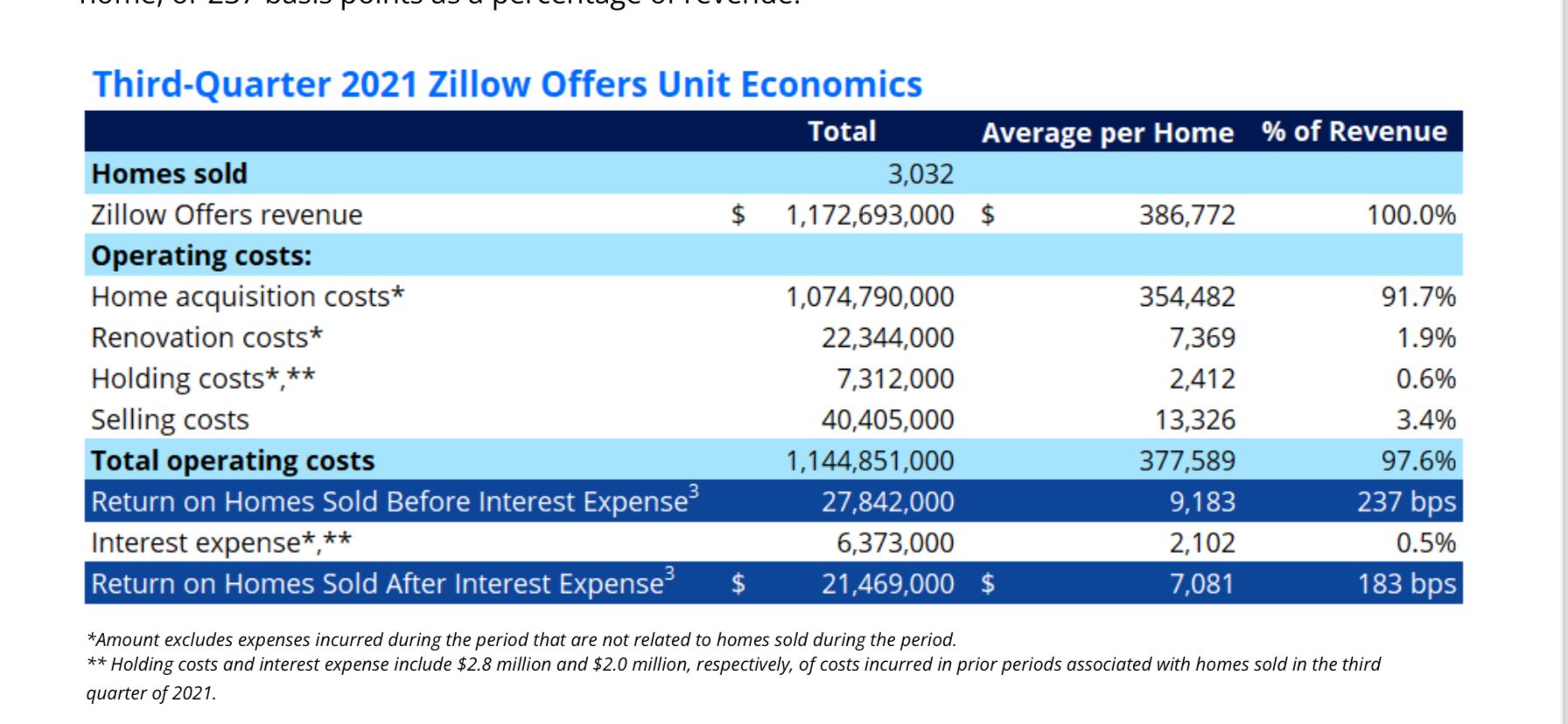

באופן כללי כשמסתכלים על הבתים שנמכרו ברבעון, החסרה רשמה רווח תפעולי. שימו לב לטבלה המצורפת:

סך ההכנסות ממכירת 3,032 בתים: 1.17 מיליארד. מנגד הוצאות של 1.14 מיליארד על הבתים הלאה, כאשר מתוך זה 1.074 מיליארד הם על הקנייה בלבד, כך שהרווח על הנייר על הבתים שנמכרו הוא 9%. אחרי הוצאות ריבית הרווח הוא 21 מיליון דולר או 7,000 דולר לבית.

בכל מקרה הפעילות הזאת נסגרת.

הפלטפורמה של החברה IMT, הכניסה 480 מיליון דולר בתוך טווח התחזית. הרווח לפני מס עמד על 130 מיליון דולר (ירידה של 7% מול רבעון 3 בשנה שעברה), והרווח התפעולי תזרימי (EBITDA) עמד על 207 מיליון דולר, מעל התחזית שעמדה על 182 מיליון.

בסך הכול מתחילת השנה עומד הסקטור על 1.8 מיליארד הכנסות, וביחד עם כמעט 500 מיליון ברבעון האחרון סך ההכנסות בשנה יעמדו על 2.3 מיליארד דולר. מדובר בעליה של 60% משנה שעברה והכפלה של ההכנסות מאז 2018.

ה-EBITDA עמד על 836 מיליון דולר מתחילת השנה ועם 200 נוספים של רבעון 4, יעמוד על מיליארד דולר לכל השנה, עלייה של 80% ביחס לשנה שעברה ופי 4 משנת 2018. בסופו של דבר מדובר בפעילות מאוד רווחית וכפי שכתבתי בעבר, ההכנסות שלה לא מתואמות עם השוק.

בפתיחה מחיר המניה אמור לעמוד על 76 דולרים, הנתונים לה שווי שוק של כ-18.5 מיליארד דולר

אין באמור המלצה.

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

ארדואן טורקיה (X)

ארדואן טורקיה (X)טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

מה האינפלציה בטורקיה ומה הצפי לשנה הבאה?

טורקיה מתכננת להעלות מסים באופן יחסית מתון על מגוון מוצרים ושירותים מרכזיים, כולל דלק, כחלק מהמאמץ הממשלתי לסייע לבנק המרכזי להחזיר את האינפלציה למסלול ירידה. המהלך נועד ליצור עקביות בין המדיניות הפיסקלית למוניטרית -כלומר, בין פעולות הממשלה בתחום המיסוי והמחירים לבין מטרות הבנק המרכזי דרך הריבית וכלים נוספים.

התוכנית היא לעדכן היטלים ומחירים מפוקחים בקצב שמתאים ליעד האינפלציה של הבנק המרכזי לשנה הבאה, העומד על 16%. זוהי גישה חדשה יחסית המתרחקת מהצמדה אוטומטית למדדים מבוססי אינפלציה. אולם זהו גם צעד רגיש מבחינה פוליטית וכלכלית, שכן שינויים במסים עקיפים משפיעים במהירות על מחירים בסופר, בתחבורה ובשרשרת האספקה.

דלק במרכז: השפעה מכרעת על כל המשק

דלק הוא מרכיב קריטי באינפלציה, משום שהוא נוגע כמעט לכל עלות במשק, החל מהובלה ולוגיסטיקה ועד למחירי מוצרים בסיסיים. כל שינוי במסים על בנזין וסולר זוכה לתשומת לב רבה ומשפיע על הציפיות לאינפלציה.

בטורקיה, מסי הצריכה על בנזין וסולר מתעדכנים בדרך כלל פעמיים בשנה לפי אינפלציית היצרן המצטברת בששת החודשים הקודמים. כעת, הכיוון הוא לעדכן את המסים בקצב מתון יותר כדי להפחית את הלחץ המחירי. כבר בתחילת 2025 נרשמה העלאה במסים נמוכה יותר מהנוסחה המקובלת, במטרה לצמצם את הלחץ על המחירים. זה מעיד על כך שמשרד האוצר הטורקי מנסה להציג קו עקבי של ריסון, גם אם בצעדים הדרגתיים.

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

המהלך לא מוגבל רק לדלק; הוא כולל גם התאמות במחירים מפוקחים כמו טבק, אלכוהול, אנרגיה ולעיתים גם שירותים ציבוריים. בטורקיה, שינויים במחירים המפוקחים יכולים להשפיע במהירות על קצב האינפלציה, בין אם בהקפאה או בעדכון חד.