לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע ירידות השערים בנעילת שבוע המסחר. האנליסטים שמים במרכז את החלטת הריבית של הפד', ומנסים לנתח את ההשפעה שלה על השווקים.

הפד' ממשיך לראות באינפלציה עניין זמני

על רקע פרסום החלטת הפד', לאחר שני ימי דיונים בוועידת השווקים הפתוחים, לפיה הוא מעלה בחדות את ציפיותיו לאינפלציה, ובוחן הקדמה אפשרית של העלאת הריבית למהלך שנת 2023 ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מעריכים כי הפד' ממשיך לראות באינפלציה עניין זמני.

לפיהם, "ישיבת השווקים הפתוחים שיקפה את עמדת הפד' הממשיך לדבוק בדעה כי הזינוק באינפלציה משקף במידה רבה גורמים חולפים, אך חברי ה- FOMC תיקנו את תחזיות האינפלציה שלהם כלפי מעלה, באופן משמעותי, ועתה התחזית החציונית כוללת שתי העלאות ריבית של 25 נ"ב בשנת 2023. במסיבת העיתונאים טען היור ג'רום פאוול כי הפד עדיין רחוק מהשגה של יעד המנדט הכפול (תעסוקה ויציבות מחירים) בדרך שתגרום לשינויים ברכישות הנכסים החודשיות של הפד (QE). להערכתנו, צפוי שהודעה בנושא מדיניות הרכישות תהיה בישיבת ספטמבר ואז להתחיל להאט את הרכישות בישיבת נובמבר."

"ההצהרה של הפד הייתה אופטימית יותר לגבי ההתאוששות בפעילות הריאלית, ולמרות הזינוק באינפלציה בחודשיים האחרונים, הקו של הפד ממשיך להיות שמדובר במהלך שברובו צפוי להיות בר חלוף. בתחזיות הכלכליות המעודכנות, החציון מציג כעת את צמיחת התוצר לשנת 2021 בשיעור של 7%, לעומת 6.5% בתחזית הקודמת מחודש מרץ.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

"השינוי הגדול הוא שחברי ה-FOMC סבורים כעת כי אינפלציית הליבה של PCE תעמוד על 3.0% השנה (רבע רביעי של 2021 מול התקופה המקבילה ב-2020) וזאת בהשוואה לתחזית חציונית של 2.2% בחודש מרץ. עם זאת, התחזית החציונית לשנת 2022 עלתה רק במעט ל -2.1%, מ -2%, דבר המצביע על כך שרוב חברי ה- FOMC עדיין מרגישים בנוח לגבי מידת הזמניות של ההאצה באינפלציית הליבה, שצפוי לרדת בתחזית זו חזרה קרוב ליעד 2% בהתאם לפרמטרים של יעד אינפלציה ממוצע גמיש חדש."

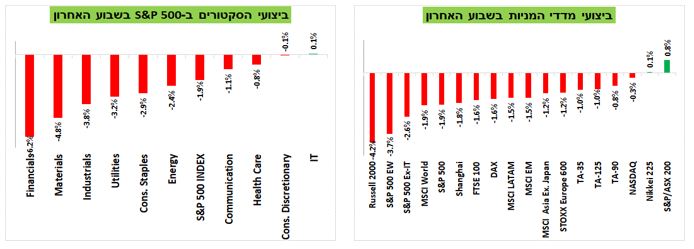

הסיכון לשוק המניות דווקא פחת

בהמשך לכך, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, סבור כי למרות התגובה השלילית, הסיכון לשוק המניות דווקא פחת. לדבריו, "תגובת שוק המניות לשינוי במדיניות הפד' הייתה לרוב שלילית. נפגעו יותר מניות "הערך" הקטנות יותר, בעיקר מדדי Russell 2000, Midcap והמניות הקטנות יותר ב-S&P 500. ברמה סקטוריאלית, הבנקים, סקטור החומרים והתעשייה נפגעו יותר, כאשר רק מניות הטכנולוגיה והצריכה המחזורית חמקו מירידות בשבוע שעבר".

- משקיע אקטיביסט נכנס לטארגט: רשת הקמעונאות תחת לחץ להחזיר את הצמיחה

- אפל סוגרת את 2025 בין התאוששות בסין ללחץ משפטי בארה״ב

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

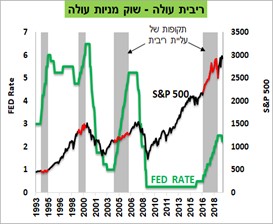

"אולם, להערכתנו, התפנית בגישת ה-FED דווקא מורידה בסופו של דבר סיכון לתרחיש של תגובה מאוחרת מדי ולכן עוצמתית מדי של ה-FED להתפתחות האינפלציה. הניסיון ההיסטורי מלמד שלשוק המניות האמריקאי לא הייתה בדרך כלל בעיה עם עליית ריבית. הוא עלה במקביל לעליית ריבית אם היא הייתה מבוקרת תוך כדי צמיחת המשק (תרשים 28). אנו מעריכים שקיים סיכון להפתעות נוספות מצד ה-FED בחודשים הקרובים בתגובה לאינפלציה שעלולות לפגוע במניות בטווח הקצר. אולם, פעולת ה-FED מקטינה סיכון להתפרצות האינפלציה. לכן, התוואי החיובי של שוק המניות בסביבה של צמיחה מואצת צפוי להימשך".

- 7.הs&p500 עד סוף השנה 4700 (ל"ת)Money never sleeps 21/06/2021 09:18הגב לתגובה זו

- 6.איתן 21/06/2021 08:21הגב לתגובה זוהישיבה של הפד,אפשר להכריז חזלש,כלומר ממשיכים לעלות?

- 5.גיא 21/06/2021 05:51הגב לתגובה זוהכתב מדבר על "טלטלה" זמנית,לדעתי הטלטלה תוציא את האווירה החיובית מהבלון,הדולר יעלה בקרוב.

- 4.קופיה 21/06/2021 00:23הגב לתגובה זויש בעיקר רק לאן לרדת... אני ניזהר

- 3.ולי יש תחושת בטן שהשוק מתקשה להתרומם והוא בדרכו לתיקון (ל"ת)חיים 20/06/2021 22:57הגב לתגובה זו

- 2.מומחים דה-לה-שמאטע... (ל"ת)הערה 20/06/2021 21:07הגב לתגובה זו

- 1.המומחים כבר מזמן לא מומחים ...... (ל"ת)המומחה 20/06/2021 18:24הגב לתגובה זו

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה משתלטת על מתחרה - חברת השבבים גרוק

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)מניות הקוונטים נופלות, אקספנג קופצת ב-8%; המדדים סביב ה-0

המסחר בוול סטריט מתנהל ביציבות יחסית, עם תנודתיות נמוכה ומחזורי מסחר דלילים, כאשר המשקיעים חזרו מחופשת חג המולד ליום מסחר בודד לפני סוף השבוע. מדדי דאו ג’ונס, S&P 500 ונאסד״ק נעו סביב רמות הפתיחה, ללא כיוון ברור, על רקע היעדר חדשות כלכליות משמעותיות.

המסחר השקט מגיע לאחר שיום המסחר המקוצר של ערב חג המולד הסתיים בשיאים היסטוריים. מדדי דאו ג’ונס ו־S&P 500 ננעלו ברמות שיא, וכל שלושת המדדים המרכזיים רשמו חמישה ימי עליות רצופים. בכך נכנסה וול סטריט רשמית לתקופת “ראלי סנטה קלאוס”, הנמשכת מסוף דצמבר ועד תחילת ינואר.

במבט רחב יותר, השווקים בדרך לשבוע חיובי נוסף ולסיכום שנה חזקה במיוחד. מדד S&P 500 עלה בכ־18% מתחילת השנה והוא מציג אחת השנים הטובות בעשור האחרון. מדד נאסד״ק מוביל את העליות עם זינוק של יותר מ־20% בשנת 2025, למרות תנודתיות חריפה מוקדם יותר השנה, כולל ירידה זמנית לטריטוריית שוק דובי לאחר הכרזת מכסי היבוא הנרחבים של הנשיא טראמפ באפריל.

במקביל לשווקי המניות, שוק הסחורות ממשיך למשוך תשומת לב. חוזים עתידיים על זהב וכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית מתחדשת והיחלשות הדולר. מגמות אלו מחזקות את מעמד המתכות היקרות כנכסי מקלט בתקופות של אי־ודאות גלובלית. למרות העליות המתמשכות, המשקיעים מגלים זהירות בנוגע למדיניות הריבית של הפדרל ריזרב. ההסתברות להפחתת ריבית כבר בחודש הקרוב ירדה לפחות מ־15%, והציפיות לגבי חודש מרץ נותרות מעורבות. בהיעדר נתוני מאקרו ודוחות כספיים משמעותיים בימים הקרובים, המסחר לקראת סיום השבוע צפוי להמשיך להתנהל בשקט יחסי.

- טסלה תחת בדיקה: האם ידיות החירום במודל 3 מסוכנות בשעת משבר?

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- המלצת המערכת: כל הכותרות 24/7

משקיע אקטיביסט נכנס לטארגטTarget Corp. 2% : רשת הקמעונאות תחת לחץ להחזיר את הצמיחה - לאחר שנה של חולשה מתמשכת במכירות ושחיקה חדה במניה, קרן Toms

Capital בונה אחזקה ברשת, רגע לפני חילופי מנכ״ל ותוכנית השקעות של 5 מיליארד דולר בניסיון לעצור את ההידרדרות