מה עשתה קרן הפנסיה שלכם? הפניקס ומיטב בראש בטווח הקצר והארוך

חודש נובמבר היה חודש חזק יחסית בשווקים, עם עליה ממוצעת של 3% שנרשמה במדדי המניות בארץ וכ-5% במדד ה-S&P 500. בהתאם, התשואה הממוצעת בקרנות הפנסיה עמדה על 2.2% עבור צעירים (50 ומטה) ו-1.5% בשכבת הגיל הגבוהה (מעל 60).ככל שאתם מבוגרים יותר, כך אתם אמורים להפחית את רמת הסיכון בתיק ההשקעות שלכם. מניות הן מכשיר מסוכן בהשוואה לאג"ח ועל כן המשקל שלהן בתיק יורד, ככל שהשנים חולפות וגיל החוסך עולה. ההנחה היא שבגיל מבוגר כבר לא בטוח שיש עמידות לנפילות בשוקי המניות, בעוד שצעירים יכולים לחוות מפולת ולהתאושש - התשואה העודפת בשוק המניות על פני זמן ממושך היא כ-7%-8% בשנה.הבעיה עם ההנחה הזו היא שהיא כללית מדי - יש אנשים שמבחינת ניתוח הצרכים שלהם, יכולים להמשיך ולהשקיע במניות בשיעור גבוה מאוד (לדוגמה - יש להם הכנסות נוספות בפנסיה, יש להם נדל"ן, דירות, ועוד). כך שהנחת הבסיס הזו לא תופסת לכולם, והכי חשוב - העולם השתנה ואיתו גם גיל הפרישה. אנשים לא מפסיקים לעבוד בגיל פרישה, הם ממשיכים לייצר הכנסות. גם תוחלת החיים עלתה ומצד אחד אנשים צריכים יותר כסף לפנסיה, אך מצד שני זה אומר שיש יותר זמן לתיק הפנסיה להניב תשואה, ואם כך, אז יש שאלה אם זה נכון להוריד את משקל המניות כשמבוגרים? החיים לא נגמרים בגיל 60-65.לקריאה נוספת>כמה באמת צריך לחסוך לפנסיה?>מתווה חדש: העלאת תקרת הפטור ממס על קצבאות הפנסיה ב-3 פעימות>מה זה מקדם המרה לפנסיה, ואיך הוא משפיע על הפנסיה שלכם?

החזקות בתשואות בנובמבר הן גם הטובות ב-5 השנים האחרונות

מי שהובילו בחודש החולף הן הקרנות של חברות הביטוח הפניקס כלל ובתי ההשקעות מיטב ומור, בזמן שהקרנות של מנורה, הראל ואלטשולר הציגו ביצועים נמוכים מהממוצע. במבט שנתי, הפניקס ואלטשולר, חרף הקשיים בחודשים האחרונים, מובילים את הטבלה ברוב המסלולים. בתחתית הטבלה השנתית ניצבת הראל כשלצידה גם מגדל ומנורה, שהציגו במבט שנתי ביצועים חלשים באופן יחסי. למרות שבמבט חודשי ושנתי הציגה תשואות חלשות יחסית, בטווח הארוך (5 שנים) היא ממוקמת היטב בראש הטבלה יחד עם מיטב והפניקס.פנסיה היא חיסכון לטווח ארוך, אז חשוב לראות את הביצועים על פני תקופה ממושכת, אלא שהיום עם אפשרות הניוד חשוב גם להיות עם היד על הדופק ולראות שינויים ומגמות בתשואות ולבחון שינויים במסלולים ובין מנהלי הפנסיות. יודגש כי חשוב להבין מה אתם מקבלים בפנסיה שלכם מעבר לחיסכון - ביטוחים ועוד, כי אם אתם עוברים, אתם עלולים לפגוע בהטבות הביטוחיות שלכם. לדוגמה, יכול להיות שבקרן פנסיה חדשה ירצו שתעברו בדיקות רפואיות ותספקו הצהרת בריאות לפני מעבר ואילו בשלכם אתם מבוטחים באופן מלא. מעבר יכול לפגוע לכם בזכויות הביטוחיות.

תשואה מרשימה ל-5 שנים

במבט ארוך טווח, שהוא כאמור החשוב בבחינה של קרנות הפנסיה, הציגו הקרנות תשואה ממוצעת של כ-50% עבור חוסכים צעירים (מתחת לגיל 50), כ-46% עבור גילאי ה-50, ותשואה של כ-35% עבור שכבת הגיל של המתקרבים לפנסיה (60 ומעלה). מי שהגיעו לראש הטבלה בטווח הארוך הן הקרנות של הפניקס, מיטב ומנורה.פנסיה היא חיסכון לטווח ארוך, כשעבור אזרחים רבים, קרן הפנסיה היא אפיק החיסכון המשמעותי והחשוב ביותר. בהקשר זה, נהוג לציין את כלל האצבע שאומר שכדי לקבל פנסיה חודשית של כ-8.3 אלף שקל בחודש צריך לחסוך לאורך שנות העבודה כ-2 מיליון שקל בקרן הפנסיה. ככל שעובדים פחות שנים בדרך - מפסידים שנות חיסכון, וזה עלול להיות משמעותי בזמן הפרישה.אדם שהמשכורת החודשית שלו היא 10,000 שקל בחודש ברוטו, מפריש (יחד עם הפרשות המעביד) כ-1,800 שקל בחודש לקרן הפנסיה ופיצויים. לאורך 40 שנות עבודה בשכר זה העובד יפריש כ-890 אלף שקל. מהיכן יגיעו עוד 1.1 מיליון שקל? נכון - אפקט הריבית דריבית בשוק ההון (בשילוב רכיב תשואת אג"ח מובטחות -התחייבות של המדינה לשלם ריבית כך שבתקופה של ירידות בשווקים - הרכיב הזה מהווה הגנה מסוימת). מכאן החשיבות הגדולה בלהתחיל לחסוך מוקדם, יותר שנות חיסכון משמעותה יותר כסף בפנסיה.בבסיס הרעיון עומדת ההנחה שבטווח הארוך השוק ימשיך לצמוח, על אף הירידות העיתיות. לכן, ירידות שערים בחודש אחד או בשנה אחת, הן פחות קריטיות לחיסכון, שכן החוסכים רואים את הכסף רק בחלוף לא מעט שנים. לצורך כך, מציעות חברות הפנסיה השונות מסלולים מותאמי גיל, מתוך ההבנה שכל שעולים בגיל, יש פחות זמן עד לפנסיה, והתיק נהיה רגיש יותר לירידות. כלומר, בניגוד לאדם צעיר שרק החל לחסוך, אדם שמתקרב לגיל הפנסיה, לא יכול להרשות לעצמו סיכונים גדולים, ולכן החברות יקטינו בתיק של שכבת הגיל שלו את החשיפה לשוק המניות לטובת השקעה באפיק סולידי (לרוב אג"ח). לעומתו האדם הצעיר פחות מוטרד ממפולת נקודתית בשווקי ההון, וירצה להגדיל את החשיפה שלו לאפיק המנייתי שכן האפסיד שיכול להתקבל מאפיק זה הוא גבוה משמעותי מזה שמתקבל באפיקים הסולידיים.אז מה עשתה הקרן שלכם בשנים האחרונות?

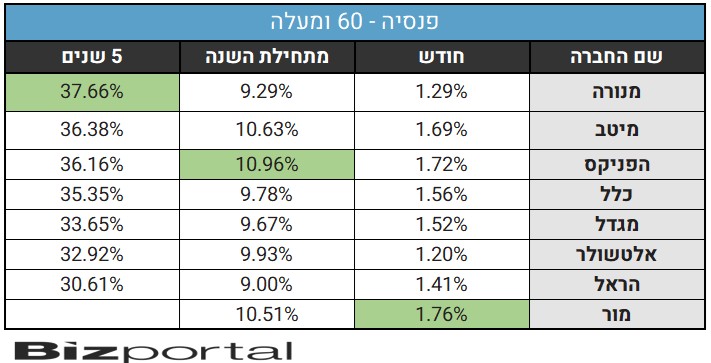

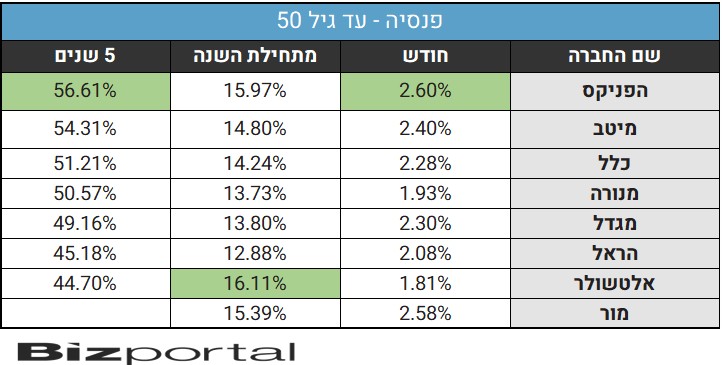

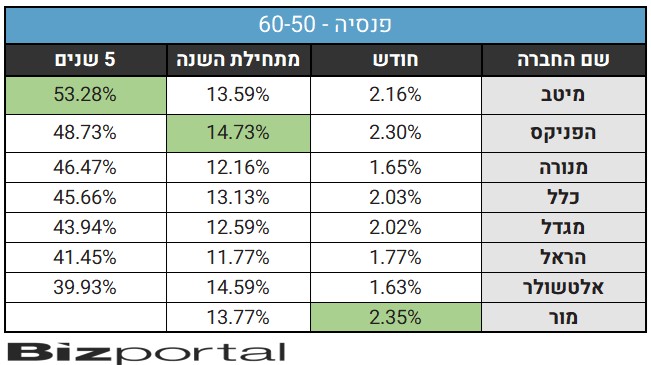

לאור מה שהסברנו לעיל כדאי לבחון את הפנסיה שלכם לפי הביצועים שלה בטווח הארוך, ולא לפי מה שעשתה בחודש האחרון. אבל כן יש לבחון את המגמה אצל מנהל הפנסיה שלכם. בהחלט צריך לראות ביצועים גם לתקופה קצרה יחסית ואם רואים מגמה שלילית לנסות להבין אם זה נובע מתמהיל שונה, להבין את רציונל ההשקעות של מנהל הפנסיה, ולבחון הישארות או הזזה (בהינתן שבדקתם את מכלול הגורמים כול הביטוחיים). מבט על התשואות של קרנות הפנסיה עבור חוסכים צעירים (עד 50) מגלה שהפניקס עומדת בראש טבלת התשואות לטווח הארוך (56.6%). מיד אחריה ניתן למצוא את הקרנות של בית ההשקעות מיטב (54.3%) וחברת הביטוח כלל (51.2%). לעומת זאת, אלטשולר שחם (44.7%) והראל (51.2%) סגרו את הטבלה. עם זאת, כאמור, גם אחרי החודש החלש של אלטשולר היא עדיין מובילה בכל מה שקשור לתשואות בשנה האחרונה (16.1%).גם מבט על התשואות של הקרנות עבור שכבת הגיל הבאה (גיל 50-60) מעלה תמונה דומה. הקרנות של מיטב (53.3%) הפניקס(48.7%) ומנורה(46.5%) עומדות בראש טבלת התשואות, בזמן שאלטשולר שחם (39.9%) והראל נותרו הרחק מאחור (41.5%). זאת על אף השיפור האמור אותו רשמה אלטשולר מתחילת השנה.לעומת זאת, בקבוצת הגיל המבוגרת (60 ומעלה) התמונה מעט שונה והפערים אינם גדולים כמו בשתי הקבוצות האחרות. בדומה לקבוצות האחרות מנורה (37.8%) הפניקס (36.2%) ומיטב (36.4%) הציגו תשואות גבוהות, בזמן שאלטשולר (32.9%) והראל (30.6%) התקשו להשיא תשואה לחוסכים אצלם. עם זאת, ניתן לראות שהפערים בין החברות אינם גדולים כל כך בעיקר בשל ההשקעה הגבוה יחסית באפיקים סולידיים, שמקשה על הצגת ביצועים עודפים.

מבט על התשואות של קרנות הפנסיה עבור חוסכים צעירים (עד 50) מגלה שהפניקס עומדת בראש טבלת התשואות לטווח הארוך (56.6%). מיד אחריה ניתן למצוא את הקרנות של בית ההשקעות מיטב (54.3%) וחברת הביטוח כלל (51.2%). לעומת זאת, אלטשולר שחם (44.7%) והראל (51.2%) סגרו את הטבלה. עם זאת, כאמור, גם אחרי החודש החלש של אלטשולר היא עדיין מובילה בכל מה שקשור לתשואות בשנה האחרונה (16.1%).גם מבט על התשואות של הקרנות עבור שכבת הגיל הבאה (גיל 50-60) מעלה תמונה דומה. הקרנות של מיטב (53.3%) הפניקס(48.7%) ומנורה(46.5%) עומדות בראש טבלת התשואות, בזמן שאלטשולר שחם (39.9%) והראל נותרו הרחק מאחור (41.5%). זאת על אף השיפור האמור אותו רשמה אלטשולר מתחילת השנה.לעומת זאת, בקבוצת הגיל המבוגרת (60 ומעלה) התמונה מעט שונה והפערים אינם גדולים כמו בשתי הקבוצות האחרות. בדומה לקבוצות האחרות מנורה (37.8%) הפניקס (36.2%) ומיטב (36.4%) הציגו תשואות גבוהות, בזמן שאלטשולר (32.9%) והראל (30.6%) התקשו להשיא תשואה לחוסכים אצלם. עם זאת, ניתן לראות שהפערים בין החברות אינם גדולים כל כך בעיקר בשל ההשקעה הגבוה יחסית באפיקים סולידיים, שמקשה על הצגת ביצועים עודפים.