צברתם הון? שלושת הנושאים שצריך לשים לב אליהם כדי לא לאבד אותו

הרבה כבר נכתב על מתעשרי ההיי-טק החדשים. אך מרבית הדברים שנכתבו ונאמרו התמקדו בהיבט הסוציולוגי (שלא לומר רכילות) – איך הם מתלבשים (טי שירט), הרגלי החיים שלהם (לא ישתנו באופן מהותי), איפה הם רוצים לגור (קונים דירה בת"א), וכדומה. לעומת זאת, מעט מאוד נכתב על השאלות הגדולות הניצבות עתה בפני מי שפתאום נפל לידיהם הון משמעותי. להלן מספר נקודות חשובות לתשומת לב המתעשרים החדשים:

ריכוז הון יכול להיות הרסני

רבים ממתעשרי ההיי-טק ממשיכים להחזיק במניית החברה אותה הקימו ו/או בה הם עובדים. לעיתים, אחזקה זו מהווה עדיין חלק משמעותי מההון שלהם. לרבים, בין אם מתוך המשך אמונתם בחברה ובעתידה ובין אם מתוך סנטימנטים (מוצדקים), קשה להפרד מהמניה.

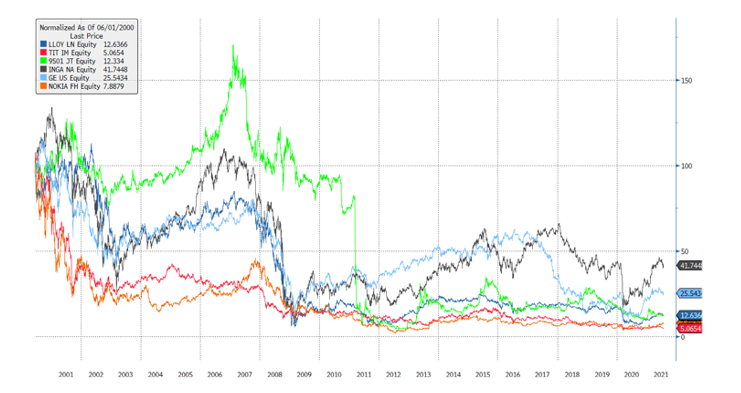

ההיסטוריה מורה שגם החברות הוותיקות והממוסדות ביותר חוות ירידות חדות, בלתי צפויות, בערכן. הגרף המצורף כולל מספר דוגמאות בולטות מהעולם, כמו ג'נרל אלקטריק, נוקיה ובנק לוידס. אפשר היה לכלול גם את הדוגמא של חברת טבע הישראלית. הסיכון בקריסה מהירה של המניה הוא נכון שבעתיים כאשר מדובר בחברות טכנולוגיה, אשר המוצר שלהם יכול להפך לא-תחרותי (או בלתי-נחוץ לחלוטין) עם הופעת טכנולוגיה חדשה ועדיפה.

אם רוצים לשמר את ההון, גם למען הדורות הבאים, רצוי לפזר אותו. זה לא בהכרח אומר למכור את כל האחזקה במניה. אפשר לצמצם אותה או לגדר את חלקה. בפעולות מסוג זה, אמנם מוותרים על פוטנציאל מסוים של צמיחה נוספת במחיר המניה, אך גם מצמצמים באופן משמעותי את הסיכון לאובדן (מלא או חלקי) של ההון שכבר הושג.

- קומיט רוכשת את סוואנה ונכנסת לשוק הטאלנטים להייטק באפריקה

- אפספלייר בצומת דרכים: מגעים למכירה ב-2 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

מקור: בלומברג

מס זה דבר חשוב

ככל שמדובר בהשקעות, חשוב לא רק איזו תשואה אתה משיג, אלא כמה מזה נשאר בידיך לאחר מס. אמנם לאסטרטגיית ההשקעות תהיה השפעה גדולה יותר על תשואת תיק ההשקעות, אך לצמצום השפעת המס יש גם תפקיד חשוב מאוד בבניית ההון לאורך זמן. למען הסר ספק, אין מדובר בהתחמקות ממס, אלא בשימוש בכלים ובידע לגיטימיים לחלוטין כדי להביא לתוצאה טובה יותר לאחר מס. מספר דוגמאות:

השקעה לטווח ארוך (בניגוד למסחר קצר טווח) מאפשרת לדחות אירועי מס לעתיד הרחוק, כאשר בינתיים נהנים מצבירת הון אפקטיבית יותר בתהליך הריבית דריבית. במקרה של משלמי-מס אמריקאיים, דגש על השקעה לטווח-ארוך מאפשרת גם לעבור משיעור מס רווח הון גבוה לנמוך יותר.

ניצול מירבי של מסלולים וכלים פטורי או מצמצי-מס דרכם ניתן לבצע חלק מההשקעות. ניתן לבחון, לדוגמא, שימוש בקופת גמל ו/או השתלמות בניהול אישי.

אם משקיעים ברמה גלובלית, צריך להשקיע תוך צמצום החשיפה למס עזבון במדינות חוץ. בארה"ב, לדוגמא, גם מי שאינו אזרח ומשלם מס אמריקאי חשוף למס עזבון על נכסים אמריקאיים, דוגמת מניות, נדל"ן, ועוד (ככל שמדובר בניירות-ערך, החשיפה קיימת בין אם מחזיקים אותם בחשבון בארה"ב ובמדינה אחרת, כולל בישראל). שיעור מס העזבון המקסימלי בארה"ב הוא 40%. מדובר במס המשולם על קרן ההשקעה, לא על הרווח!

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

הוצאה גבוהה יכולה לפגוע בשימור ההון

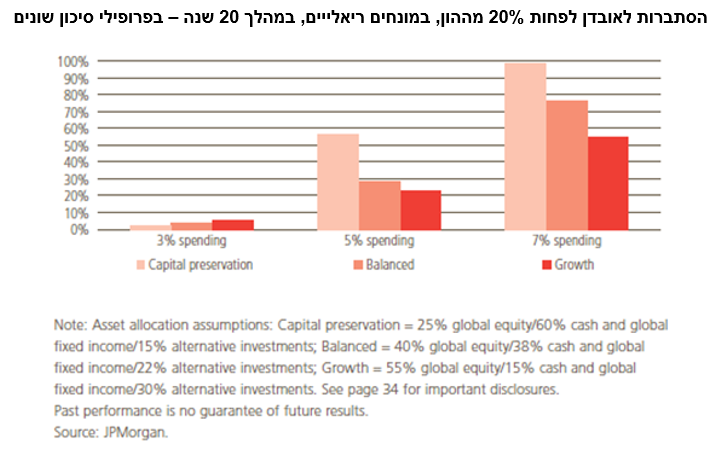

חשוב לא רק מה מרווחים, אלא גם כמה מוציאים. אנשי השקעות תמיד מדגישים את העובדה כי תשואה וסיכון הולכים יד ביד. כלומר, ככל שהמשקיע ייקח יותר סיכון בתיק ההשקעות, כך יגדל פוטנציאל התשואה של התיק בטווח הארוך. אך, נקודה עליה שמים פחות דגש היא שככל שמדובר בשימור ההון, הרי שלרמת ההוצאות של בעל ההון (כאחוז מהתיק) יכולה להיות השפעה לא פחותה מהתשואה המושגת על תיק הנכסים. הגרף המצורף בוחן את ההסתברות להפסד/שחיקה של לפחות 20% מההון על פני תקופה ארוכה של 20 שנה עבור שלושה תיקים ברמות סיכון שונות (Preservation, Balanced, Growth – פרטי האלוקציות בהערה מתחת לגרף). מה שניכר הוא שההסתברות להפסד הון מושפעת לא פחות, אם לא יותר, מאיזה מקבץ בו אתה נמצא (כלומר, רמת הוצאה של 3%, 5% או 7% מהתיק) לעומת באיזו עמודה בתוך המקבץ הנך מצוי (פרופיל הסיכון של התיק).

מחקרים מורים כי 70% מהמשפחות העשירות מאבדות את הונם עד הדור השני, ו-90% עד השלישי. כדי לשמר הון לאורך שנים, ואפילו לדורות, צריך לנהוג באחריות ובחכמה. אחרי כל העבודה הקשה שהושקעה בייצור ההון, חבל עתה ליפול לצד הלא-טוב של הסטטיסטיקה.

האמור לעיל אינו מהווה תחליף לייעוץ השקעות ו/או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם. לכותב המאמר אין עניין אישי בנושא.

- 1.עיברי 07/10/2021 13:45הגב לתגובה זובגלל ששילטונות המס הם שותפים שלך רק אם אתה מרויח אז זאת מיצוה לא להיות ישר דרך ולהעיף אותם ממך לכל הרוחות