ה-VIX: איך להשתמש במדד הפחד כדי להרוויח בשוק

מדד ה-VIX, המכונה גם "מדד הפחד", הוא מדד שמתיימר למדוד את תחושת הפחד בשוק ההון, בעיקר את רמת התנודתיות הצפויה במדד S&P 500. המדד מפותח ומפורסם על ידי בורסת האופציות של שיקגו (CBOE) ומשמש ככלי למדידת תנודות צפויות בטווח של 30 יום במדד המניות המרכזי. במילים פשוטות, מדד ה-VIX מבטא עד כמה המשקיעים חוששים מפני ירידות חדות או שינויים חדים בשוק. ככל שה-VIX גבוה יותר, כך הפחד בשוק גדול יותר, וככל שהוא נמוך יותר, כך השוק נחשב לשקט ויציב.

מדוע מדד ה-VIX נחשב כל כך חשוב למשקיעים?

החשיבות של מדד ה-VIX למשקיעים טמונה ביכולתו לשמש ברומטר לרמות הסיכון בשוק. כאשר ה-VIX, המודד את התנודתיות הצפויה של השוק על בסיס מחירי האופציות על מדד S&P 500, נמצא ברמות גבוהות, המשמעות היא שהמשקיעים מצפים לתנודתיות גבוהה בשוק, כלומר לשינויים חדים במניות ובנכסים אחרים. זה קורה בדרך כלל בזמנים של חוסר ודאות, כמו משברים כלכליים, אירועים גיאופוליטיים או תקופות של חוסר יציבות כלכלית. לעומת זאת, כאשר ה-VIX נמוך, המשקיעים נוטים להאמין שהשוק יציב ואין ציפייה לשינויים קיצוניים בעתיד הקרוב.

החישוב של ה-VIX מתבסס על ה"תנודתיות משתמעת" (implied volatility) במחירי האופציות. תנודתיות משתמעת אינה תחזית ישירה של השוק, אלא משקפת את התחזיות של המשקיעים לגבי התנודתיות העתידית.

חישוב מדד ה-VIX מורכב במיוחד משום שהוא מבוסס על נוסחאות מתמטיות שמתחשבות בשינויים הצפויים במחירי האופציות על פני מגוון רחב של מחירים ומועדי פקיעה שונים. המדד אינו רק לוקח את מחירי האופציות הנוכחיים, אלא בונה מהם תמונה כוללת של הציפיות לעתיד הקרוב, במיוחד לתקופה של 30 יום קדימה. זה הופך את ה-VIX למד רגשי של המשקיעים – הוא לא משקף רק את התנודתיות הנוכחית, אלא את התחזיות והחששות של השוק לתקופה הקרובה.

- וויקס מגיעה לסופרבול עם Base44: חושפת את הקמפיין "It’s app to you"

- הנהלת Wix "מריצה" את מניית Wix - האם השוק יתפתה?

- המלצת המערכת: כל הכותרות 24/7

לדוגמה, אם משקיעים צופים אירועים כלכליים משמעותיים כמו בחירות, משבר פוליטי, או נתוני מאקרו כלכליים חשובים (כמו החלטות על ריבית או דו"חות תעסוקה), הם עלולים להעלות את מחיר האופציות כדי להגן על עצמם מתנודתיות פתאומית. זה מעלה את ה-VIX גם אם באותו רגע השוק נראה שקט ויציב יחסית.

ה-VIX חווה עליות חדות גם במהלך התפרצות מגפת הקורונה ב-2020, כאשר השווקים הגלובליים חוו ירידות חדות מאוד בשל החששות מהשלכות המשבר על הכלכלה העולמית. לעומת זאת, בתקופות של יציבות כלכלית וצמיחה, ה-VIX נוטה לשהות ברמות נמוכות יחסית.

תרומתם של דן גלאי ומנחם ברנר

פרופ' דן גלאי, כלכלן ישראלי בולט המתמחה במימון, נגזרים וניהול סיכונים, היה שותף מרכזי בפיתוח הרעיון למדד VIX. גלאי, שנולד בירושלים בשנת 1945, הוא בוגר האוניברסיטה העברית ובעל תואר דוקטור מאוניברסיטת שיקגו. במהלך הקריירה האקדמית והמקצועית שלו, כיהן בתפקידים בכירים, כולל דקאן בית הספר למנהל עסקים באוניברסיטה העברית בירושלים ובמרכז ללימודים אקדמיים באור יהודה. בנו ייסד את חברת אאוטבריין.

- תחזית חלשה למאנדי - המניה צונחת; התוצאות ברבעון היו טובות

- טראמפ: "הדאו ג'ונס יגיע ל-100,000 נקודות בסוף הקדנציה שלי"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

בשנת 1987, גלאי וברנר הציעו לראשונה את הרעיון של מדד תנודתיות בשוק ההון, שמטרתו למדוד את חוסר הוודאות של המשקיעים לגבי התנודתיות העתידית בשוק. אף שהמודל שהציעו לא היה זהה לחלוטין למדד הנמצא בשימוש כיום, התרומה שלהם הייתה קריטית לפיתוח המושג "מדד הפחד". גלאי נחשב לאחת הדמויות המרכזיות בתחום הניהול הפיננסי והנדסה פיננסית, ובמשך השנים זכה להכרה רבה על תרומתו לשוק ההון. בין הישגיו הרבים, הוא זכה בפרס פומרנץ של בורסת הנגזרות של שיקגו על פיתוחים חדשניים בתחום האופציות.

בשנת 1993, פותח ה-VIX על ידי פרופ' רוברט וויטנר, בשיתוף פעולה עם הבורסה של שיקגו. מדד זה נבנה על מחירי האופציות של מדד ה-S&P 500 ומשקף את הציפיות של המשקיעים לגבי התנודתיות הצפויה בשלושים הימים הקרובים. המדד הפך במהרה לאינדיקטור מרכזי למצב השוק ומקבל תשומת לב רבה בתקופות של משברים פיננסיים.

מדד הפחד בשוק המקומי

גם בשוק המקומי יש לנו "מדד פחד". המדד "VTA35", שמטרתו למדוד את רמת חוסר הוודאות והסיכון בשוק ההון המקומי, הוא הגרסה המקומית של מדד ה-VIX האמריקאי ומשקף את ציפיות השוק בנוגע לתנודתיות בשוק המניות בישראל במהלך תקופה מסוימת.

המדד מחשב את התנודתיות הצפויה על סמך מחירי האופציות שמסחרים בבורסה המקומית, והוא מהווה כלי שימושי למעקב אחרי תחושות השוק בכל הנוגע לסיכון. כשמדד ה-VTA35 נמצא ברמות גבוהות, זה מעיד על רמת פחד גבוהה בשוק, וההפך - כשמדד התנודתיות נמוך, זה מעיד על יציבות רבה יותר בשוק.

בשנים האחרונות, המדד חווה תנודתיות משמעותית, והשינויים בו משפיעים על ההחלטות של משקיעים ובתי השקעות בתגובה למצב הכלכלי והפוליטי בישראל. בשנה האחרונה, לדוגמה, טווח התנועה של המדד נע בין 6.65 ל-35.36, מה שמעיד על תנודתיות גבוהה בשוק בנסיבות משתנות כמו מלחמות וריבית.

בנוסף לVIX הרגיל, ישנם עוד כמה מדדי VIX חשובים אך פחות מוכרים

VIX9D: מדד תנודתיות לטווח קצר

ה-VIX9D הוא גרסה לטווח קצר מאוד של מדד ה-VIX, המודד את הציפיות לתנודתיות בשוק ל-9 ימים קדימה בלבד. המדד נועד לתת תמונה מהירה של תחושות המשקיעים בטווח הקצר ביותר, מה שהופך אותו לכלי חיוני עבור סוחרים המעוניינים להגיב במהירות לשינויים בשוק. ה-VIX9D רגיש במיוחד לאירועים פתאומיים כמו דיווחי רווח, הכרזות כלכליות או אירועים גיאופוליטיים. בהשוואה ל-VIX המסורתי, שמתמקד בטווח של 30 יום, ה-VIX9D מדגיש יותר את הציפיות לטווח המיידי ומספק למנהלי סיכונים ולסוחרים מידע עדכני יותר על תזוזות אפשריות בשוק.

VIX3M: מדד תנודתיות לטווח בינוני

ה-VIX3M מודד את הציפיות לתנודתיות בשוק בשלושת החודשים הקרובים. מדד זה מציע השקפה רחבה יותר על תחושות המשקיעים לגבי יציבות השוק בתקופה הקרובה, ומאפשר לסוחרים ומשקיעים להעריך את הסיכונים בטווח הבינוני. ה-VIX3M מספק תמונה כללית יותר של השוק בהשוואה ל-VIX9D, ועשוי להיות רלוונטי יותר עבור משקיעים שמחפשים לגדר את תיק ההשקעות שלהם או להיערך לתנודתיות עתידית על סמך אירועים צפויים כמו מדיניות מוניטרית, בחירות או נתוני מאקרו חשובים. השימוש ב-VIX3M נפוץ בקרב משקיעים מוסדיים שמעדיפים אופק השקעה מעט רחב יותר לטיפול בסיכונים.

VIX6M: מדד תנודתיות לטווח ארוך יחסית

ה-VIX6M עוקב אחר הציפיות לתנודתיות בשוק בחצי השנה הקרובה. זהו כלי המיועד למשקיעים עם אופק השקעה ארוך יותר, כמו קרנות פנסיה, קרנות גידור ומשקיעים מוסדיים. המדד נותן תחזית רחבה על הסיכון הנתפס בשוק לטווח ארוך יותר, ומאפשר למנהלי השקעות להיערך לאירועים כמו שינויים כלכליים או תקנות חדשות, שעלולים להשפיע על השוק לאורך תקופה ממושכת. ה-VIX6M עשוי להראות מגמות מתמשכות בתנודתיות שוק, בניגוד לתנודתיות קצרה שיכולה להתרחש כתוצאה מאירועים חולפים.

האם ה-VIX יכול לחזות עליות וירידות בשוק?

אחת השאלות המרכזיות היא האם ניתן להשתמש ב-VIX כדי לחזות את השוק. התשובה לכך היא מורכבת. מצד אחד, כאשר ה-VIX עולה לרמות גבוהות, זה לעיתים קרובות סימן לתקופה של חוסר יציבות בשוק, ולעיתים זה עשוי להקדים ירידות חדות במניות. מצד שני, ה-VIX אינו בהכרח כלי חיזוי מושלם. פעמים רבות, המדד יכול לעלות גם כאשר אין באמת משבר גדול, אלא פשוט חששות מוגברים זמניים, לכן, אין לראות בו כלי חיזוי חד משמעי.

למדד ה-VIX יש השפעה על שוקי הנכסים השונים, ובעיקר על שוק האופציות והמניות. כאשר ה-VIX עולה, מחירי האופציות נוטים גם הם לעלות, משום שהמשקיעים מוכנים לשלם יותר על מנת להגן על עצמם מפני תנודתיות בשוק. במקביל, גם בשוק המניות ניתן לראות עליות וירידות תלולות כאשר ה-VIX עולה. סוחרי מניות נעשים זהירים יותר ומעדיפים להמתין להתבהרות המצב בשוק לפני שהם מבצעים פעולות נוספות.

השפעה נוספת של ה-VIX היא על סחורות כמו זהב ונפט. בשוקי סחורות, במיוחד בזהב, ה-VIX הגבוה עשוי להוביל לעלייה בביקוש, מכיוון שזהב נתפס כנכס בטוח בתקופות של אי ודאות כלכלית.

השפעת ה-VIX על אסטרטגיות השקעה

גידור תיק ההשקעות באמצעות ה-VIX עליית מדד ה-VIX משקפת בדרך כלל עלייה בציפיות המשקיעים לתנודתיות בשוק, ומסמנת תקופה של חוסר ודאות. במקרים כאלו, משקיעים רבים מעוניינים לגדר את התיק שלהם כנגד ירידות חדות אפשריות בשוק. לדוגמה, אם מדד ה-VIX מתחיל לטפס והמשקיעים צופים ירידות במדד S&P 500, הם עשויים לקנות אופציות PUT על המדד כדי להגן על תיק ההשקעות שלהם מפני ירידות חדות. אופציות אלו מעניקות למשקיע את הזכות למכור את הנכס במחיר מסוים, ובכך מאפשרות לו למזער הפסדים.

כאשר ה-VIX יורד, המשמעות היא שהמשקיעים צופים שוק רגוע יותר עם פחות תנודתיות. במקרה זה, משקיעים עשויים למכור אופציות PUT (כלומר להמר על כך שלא יהיו ירידות חדות) או לקנות אופציות CALL על נכסים אחרים, במטרה להגדיל את החשיפה שלהם לשוק בתקופה יציבה. לדוגמה, ירידה ב-VIX לאחר ירידה חדה בשוק עשויה להוות הזדמנות למכור אופציות PUT (או לקנות אופציות CALL) על S&P 500, במחשבה שהשוק יחזור לעלות.

קרנות סל עיקריות שעוקבות אחר חוזים עתידיים על מדד ה-VIX ואסטרטגיות אפשריות

1. VIXY – עוקב אחר חוזים עתידיים לטווח קצר על מדד ה-VIX

אסטרטגיה: VIXY מציע למשקיעים חשיפה לתנודתיות השוק בטווח הקצר. אסטרטגיה פופולרית בשימוש ב-VIXY היא קנייה במהלך עליות מחירים בשוק או כאשר ישנם סימנים לשינויים לא צפויים, כמו דיווחי רווחים או אירועים כלכליים חשובים. כאשר ה-VIXY עולה, זה עשוי לשמש כהגנה על תיקי ההשקעות, ובכך להקטין הפסדים במקרה של ירידות חדות בשוק.

2. VXX – עוקב אחר חוזים עתידיים לטווח קצר על מדד ה-VIX

אסטרטגיה: VXX מציע גישה דומה ל-VIXY, אך הוא ידוע בהיותו נתון לתנודות מחירים משמעותיות. סוחרים יכולים להשתמש ב-VXX כדי לנצל את עליות התנודתיות. לדוגמה, אם הסוחרים מזהים סימני חוסר יציבות בשוק, הם עשויים לרכוש VXX כדי להרוויח מתנודתיות צפויה, או לחילופין למכור את המניה כאשר התנודתיות יורדת, ובכך לקבוע רווחים.

3. UVXY – ETF ממונף פי 2, עוקב אחר חוזים עתידיים לטווח קצר על מדד ה-VIX

אסטרטגיה: UVXY מהווה הזדמנות למשקיעים המעוניינים בהשקעה ממונפת על תנודתיות השוק. משקיעים שמאמינים כי תנודתיות השוק תגדל יכולים לקנות את UVXY במטרה לרווח מהעליות החדות. עם זאת, יש להיזהר מהסיכון, שכן UVXY גם נוטה להישחק לאורך זמן, ולכן חשוב לנקוט בגישה אסטרטגית ברורה, כמו קביעת סטופ לוס או תכנון יציאה מהשקעה ברגע שהמניה מגיעה לרווח מסוים.

גידור תיק ההשקעות: כיצד להשתמש ב-VIX כדי להגן על הנכסים שלך

על מנת לייצר גידור, ניתן לשלב את המניות הללו בתיק השקעות קיים כדי להגן על תיק מפני ירידות בשוק. למשל, רכישת VXX או UVXY כחלק מהאסטרטגיה להקטנת סיכון בתנאים של אי ודאות.

השקעות בנוגע להודעות כלכליות: ניתן למקד את רכישות מניות ה-VIX לקראת פרסומים חשובים או אירועים גיאופוליטיים, שכן זה יכול להביא לתנודתיות גבוהה בשוק.

מעקב אחרי מדד ה-VIX עצמו: סוחרים יכולים לפתח אסטרטגיות מבוססות מדד VIX, למשל, קניית מניות VIXY או VXX כאשר ה-VIX עובר רמות מסוימות, ולמכור כאשר הוא מתייצב.

אסטרטגיית מסחר נוספת היא Pair Trading, שבה משקיעים קונים ומוכרים במקביל שני נכסים בעלי מתאם נמוך או הפוך זה לזה. במקרה של ה-VIX, משקיעים עשויים לשלב נכס רגיש לתנודתיות, כמו קרנות סל הכתובות לעיל, עם נכסים פחות רגישים כמו מניות של חברות יציבות. לדוגמה, בתקופת עלייה בתנודתיות, משקיע עשוי לקנות קרן סל המבוססת על מדד ה-VIX ולמכור מניות של חברה יציבה כדי להגן על עצמו מהפסדים.

כמו כן, ניתן גם להוסיף אינדיקטורים טכניים כדי להשיג תוצאות טובות יותר. שילוב ה-VIX עם אינדיקטורים טכניים אחרים כמו MACD (Moving Average Convergence Divergence), RSI (Relative Strength Index), או Bollinger Bands, יכול לספק אותות מסחר מדויקים יותר. לדוגמה, משקיע שעוקב אחרי ה-VIX ובמקביל משתמש ב-RSI כדי לבחון אם השוק נמצא במצב "קנייה יתרה" או "מכירה יתרה", יכול להחליט האם לבצע רכישת אופציות על ה-VIX או להמתין.

אסטרטגיות כמו קניית אופציות PUT על מדד S&P 500 כאשר ה-VIX עובר רמה מסוימת, כמו 30 או 40, יכולות לשמש כהגנה על תיק ההשקעות כאשר השוק מראה סימנים לירידות חדות. מנגד, משקיעים יכולים למכור אופציות על ה-VIX כאשר הוא נמצא ברמה גבוהה היסטורית (כגון מעל 40), מתוך הנחה שהתנודתיות תחזור לרמה נמוכה יותר לאורך זמן.

בנוסף, שימוש ב-VIX כאינדיקטור להחלפה בין נכסים יכול לשמש ככלי שמסייע למשקיעים להחליט מתי להעביר את השקעותיהם בין נכסים מסוכנים כמו מניות, לנכסים בטוחים יותר כמו אג"ח. לדוגמה, כאשר ה-VIX עולה בצורה דרסטית, משקיע עשוי להחליט למכור חלק מהמניות ולהעביר את הכסף לאג"ח או זהב, מתוך הנחה שהשוק יהיה תנודתי יתר על המידה בתקופה הקרובה.

לעומת זאת, כאשר ה-VIX נמצא ברמות נמוכות באופן עקבי, הדבר עשוי להעיד על יציבות בשוק, והמשקיעים עשויים לנצל זאת להגדלת החשיפה לנכסים מסוכנים יותר כמו מניות של חברות טכנולוגיה, מתוך ציפייה להמשך עליות שוק רגועות

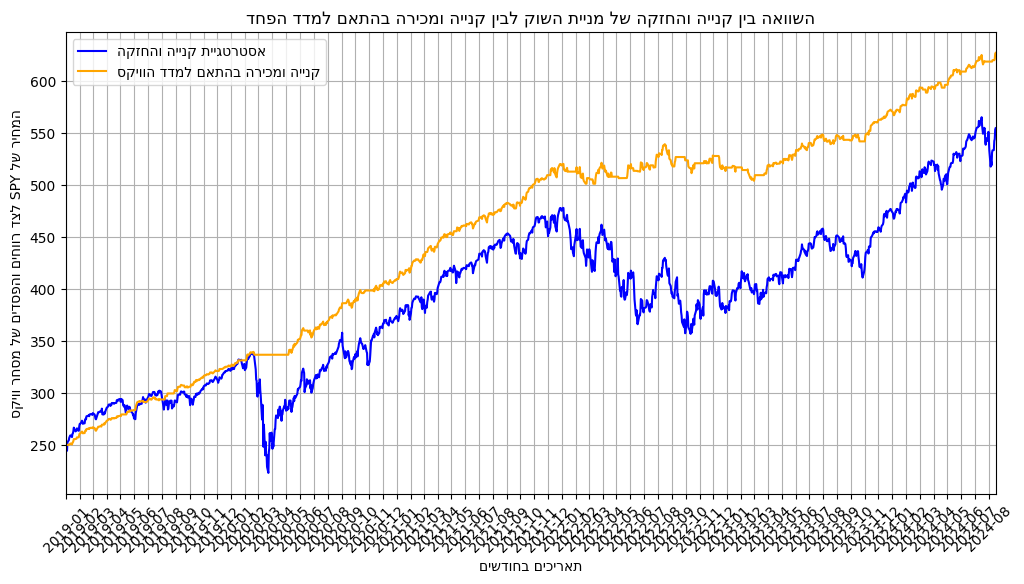

בניסוי שערכנו ובו נתנו לתוכנת מחשב לסחור באינדקס הSPY כשמדד הפחד יציב ולמכור כאשר מדד הפחד מראה תנודתיות, וחוזר חלילה, מצאנו כי האסטרטגיה הזו מנצחת את השוק במעט.

- 3.באתר הבנק אי אםשר לקנות אותו. אפשר לקנות vxx. זה נ 10/10/2024 17:58הגב לתגובה זובאתר הבנק אי אםשר לקנות אותו. אפשר לקנות vxx. זה נייר מסוכן מאוד שאסור להחזיק לתקופה של יותר ממספר ימים בודדים

- 2.אורן 10/10/2024 12:08הגב לתגובה זופעם התקשרתי לחדר מסחר שיקנו לי קרן מחקה מדד VIX, אמרו לי שזה נייר ערך מסוג שאסור למכירה בישראל.

- 1.Zz 10/10/2024 06:48הגב לתגובה זוהרבה תוכן טוב יחד אם שטויות כדוגמאות וחוסר במידע מהותי.. אוקי. נכל זאת מעניין