לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח לאחר ירידות השערים החדות שנרשמו בסוף השבוע בעקבות פרסום נתוני מדד המחירים לצרכן האמריקאי, אשר הפתיעו לרעה. על רקע הנתונים, ולקראת החלטת הריבית של הפד' ביום רביעי הקרוב, האנליסטים חלוקים בדעתם האם תרחיש המיתון הוא הכרחי וכיצד צפוי הבנק הפדראלי לפעול בחודשים הקרובים.

האם זה הזמן להגדיל את החשיפה למניות? דעה

עונת הדוחות מתקרבת לסיומה

הדוחות הבולטים השבוע:

יום ב' - ORACLE CORP

יום ג' - FERGUSON PLC

יום ד' - JOHN WILEY & SONS

יום ה' - ADOBE INC KROGER CO THE JABIL CIRCUIT INC

יום ו' - ALITHYA GROUP INC

בגזרת הישראליות:

יום ו' - BEYOND AIR INC

האם המיתון בלתי נמנע?

תחזיות הצמיחה לעולם של הבנק העולמי וארגון ה-OECD ירדו די חדות בשבוע שעבר. נתוני האינפלציה בארה"ב אכזבו. המילה "מיתון" הפכה לשגורה ביותר בפי החזאים והפרשנים. הסיכון למיתון עולה, אך אלכס זבז'ינסקי, הכלכלן הראשי של מיטב סבור, כי בכל זאת צריכים לשים לב למספר רב של נתונים שלא כל כך תומכים במיתון "בלתי נמנע".

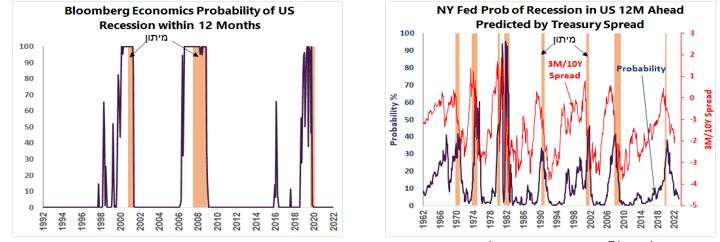

ראשית, לדבריו המודל לחיזוי המיתון של שלוחת הפד' בניו יורק שמבוסס על תלילות עקום התשואות נותן סיכוי של כ-4% בלבד למיתון ב-12 החודשים הקרובים. המודל של בלומברג שמבוסס על מספר רב יותר של הפרמטרים מעניק סיכוי אפסי למיתון בתוך ב-12 החודשים. "המודלים יכולים כמובן לטעות, במיוחד בנסיבות המיוחדות של התקופה הנוכחית, אך בכל זאת הייתה להם מידה לא מבוטלת של הצלחה לחיזוי המיתונים בעבר", נכתב בסקירת המאקרו השבועית של בית ההשקעות.

מקור: Bloomberg, מיטב דש ברוקראז'

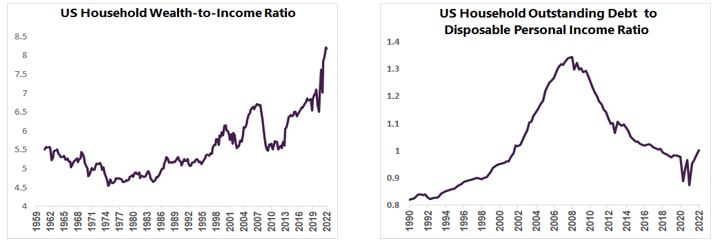

לכך, הוא מצרף את העובדה שהסנטימנט הצרכני מתדרדר, אך אין שינוי בצריכה בפועל של משקי הבית האמריקאים שממשיכה להיות חזקה. כפי שעולה מהמאזן הפיננסי האמריקאי שהתפרסם בשבוע שעבר, המינוף של משקי הבית (היחס בין סך החוב להכנסה פנויה) עלה אומנם מעל הרמה לפני המגפה, אך הוא עדיין הנמוך ביותר מאז תחילת שנות האלפיים. בנוסף, היחס בין סך העושר להכנסה של משקי הבית עומד בשיא של כל הזמנים.

מקור: Bloomberg, מיטב דש ברוקראז'

לכך, הוא מצרף את העובדה שהסנטימנט הצרכני מתדרדר, אך אין שינוי בצריכה בפועל של משקי הבית האמריקאים שממשיכה להיות חזקה. כפי שעולה מהמאזן הפיננסי האמריקאי שהתפרסם בשבוע שעבר, המינוף של משקי הבית (היחס בין סך החוב להכנסה פנויה) עלה אומנם מעל הרמה לפני המגפה, אך הוא עדיין הנמוך ביותר מאז תחילת שנות האלפיים. בנוסף, היחס בין סך העושר להכנסה של משקי הבית עומד בשיא של כל הזמנים.

מקור: Bloomberg, מיטב דש ברוקראז'

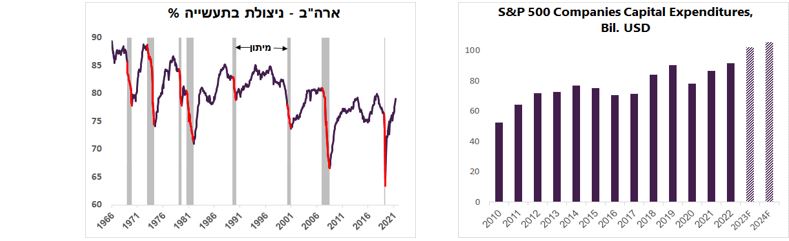

לבסוף, הוא מציין, כי החברות האמריקאיות ממשיכות לבצע השקעות בקצב גבוה, מה שלא תואם כל כך לדפוס בתקופות "טרום" מיתון בעבר. תחזיות האנליסטים מדברות על המשך גידול מהיר בהשקעות גם בשנים 2023-2024 אצל החברות ב-S&P 500. התעשייה האמריקאית ממשיכה להתרחב. אין סימן לירידה בניצולת בתעשייה שתמיד מתרחשת בתקופות של מיתון. התעשייה גם מגייסת עובדים בקצב גבוה.

מקור: Bloomberg, מיטב דש ברוקראז'

לבסוף, הוא מציין, כי החברות האמריקאיות ממשיכות לבצע השקעות בקצב גבוה, מה שלא תואם כל כך לדפוס בתקופות "טרום" מיתון בעבר. תחזיות האנליסטים מדברות על המשך גידול מהיר בהשקעות גם בשנים 2023-2024 אצל החברות ב-S&P 500. התעשייה האמריקאית ממשיכה להתרחב. אין סימן לירידה בניצולת בתעשייה שתמיד מתרחשת בתקופות של מיתון. התעשייה גם מגייסת עובדים בקצב גבוה.

מקור: Bloomberg, מיטב דש ברוקראז'

ניחוחות של סטגפלציה

מנגד, על החלטת הריבית הקריטית של הפד (יום ד') גיא בית-אור, הכלכלן הראשי של פסגות דווקא חושב "שהתנודתיות הזו בשווקים צפויה ללוות אותנו גם בחודשים הקרובים, עד אשר ארה"ב, באופן בלתי נמנע להערכתנו, תיכנס למיתון", על רקע העובדה שהלחצים האינפלציוניים בארצות הברית "ממשיכים להתגבר והסיכונים לאינפלציה ממשיכים להיות מוטים כלפי מעלה על רקע ההתפתחויות העולמיות בתחומי המזון והאנרגיה – המלחמה בין רוסיה ואוקראינה, ובמיוחד הסנקציות שמדינות המערב מנסות להשית על רוסיה, וזאת ביחד עם הבעיות בסין (תחלואה וסגרים שמובילה לשיבושים מתמשכים בשרשראות האספקה) צפויים להמשיך ולשבש את שוקי הסחורות העולמיים גם בחודשים הבאים.

עם זאת, מצד שני, ההאטה הכלכלית הופכת להיות יותר ברורה בנתונים כאשר על פי מודל הפד (GDPNOW), התוצר צפוי לצמוח ב-0.9% בלבד ברבעון השני כאשר לפני חודש תחזיות המודל עוד עמדו על 2.0%. בנוסף, ביום שישי מדד אמון הצרכנים לא פחות מקרס לשפל היסטורי, הרבה יותר נמוך מהשפל שנרשם במשבר הפיננסי העולמי. על פי הדוח, הצרכנים האמריקנים מצפים לירידה משמעותית במצבם הכלכלי וציפיות האינפלציה שלהם ממשיכות לעלות. לפחות על פי ההיסטוריה, אמון הצרכנים נוטה להקדים את מגמות הצריכה במספר חודשים כך שנראה שהצמיחה בארה"ב צפויה להמשיך ולהאט באופן משמעותי בחודשים הקרובים".

הוא מסכם ואומר, כי "תנאי הבסיס להחלטת הריבית ביום רביעי - אינפלציה גבוהה במיוחד ביחד עם האטה כלכלית משמעותית, ניחוחות משמעותיים של סטגפלציה שהיא האתגר המשמעותי ביותר של כל בנק מרכזי. פאוול וחברי הפד כבר הצהירו פעם אחר פעם כי בימים אלו האינפלציה היא הדבר היחיד שמטריד אותם בימים אלו - הפעילות הכלכלית והשווקים הם כרגע בעלי חשיבות משנית ולמעשה, בנתוני האינפלציה הנוכחיים, בפד רוצים לראות התהדקות משמעותית ועמוקה של התנאים הפיננסים במשק האמריקאי – וזה יכול להגיע רק עם ירידות בשוקי המניות ועלייה משמעותית של תשואות האג"ח. וזה בדיוק מה שאנו מקבלים ב-2022. החדשות הרעות הן שנראה שהתנודתיות הזו בשווקים צפויה ללוות אותנו גם בחודשים הקרובים, עד אשר ארה"ב, באופן בלתי נמנע להערכתנו, תיכנס למיתון".

סביבת האינפלציה בארה"ב מסרבת להתמתן

לבסוף, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מעריכים שמדד חודש יוני צפוי לעלות בסדר גודל של אחוז אחד והקצב השנתי צפוי להישמר ברמה גבוהה של כ-8.6%. להערכתם "התפתחות זו בסביבת האינפלציה צפויה להשפיע על הצפי להיקף העלאות הריבית על ידי הפד וזה מחזיר למרחב האפשרויות גם העלאה בהיקף של 75 נ"ב לעומת ההערכות הקודמות של העלאה בהיקף של 50 נ"ב בהחלטה הקרובה. בנסיבות אלו ריבית הפד עשוי להגיע לכ-3% כבר בסוף 2022 ולהמשיך ולעלות לכ-3.5% עד לאמצע 2023.

מבחינת ההשפעות על שוק איגרות החוב, "נראה שהדברים ישפיעו יותר על החלקים הקצרים של העקום, כאשר החלקים הארוכים יותר של העקום מעוגנים במידה רבה יותר במרכיבים הבסיסיים הראליים של פערי חיסכון-השקעה. העלייה בריבית הפד במהלך השנה הקרובה גם יכולה להפוך כיוון בהמשך, במחצית השנייה של 2023 ובמהלך 2024, במיוחד אם המשק ימשיך ויאט באופן ניכר. לכן, עיקר ההשפעה צפויה להיות על החלק הקצר של העקום ופחות על החלק הארוך, זאת תוך כדי השתטחות העקום עקב מהלך עליית תשואות בטווח של 1-3 שנים. השתטחות בחלק זה של העקום עשוי לסמן עלייה בהסתברות להאטה ניכרת בפעילות הכלכלית. התפתחויות כאלו תומכות בהערכה ששוק המניות של ארה"ב עדיין לא הגיע לתחתית", מעריכים בבנק.

מקור: Bloomberg, מיטב דש ברוקראז'

ניחוחות של סטגפלציה

מנגד, על החלטת הריבית הקריטית של הפד (יום ד') גיא בית-אור, הכלכלן הראשי של פסגות דווקא חושב "שהתנודתיות הזו בשווקים צפויה ללוות אותנו גם בחודשים הקרובים, עד אשר ארה"ב, באופן בלתי נמנע להערכתנו, תיכנס למיתון", על רקע העובדה שהלחצים האינפלציוניים בארצות הברית "ממשיכים להתגבר והסיכונים לאינפלציה ממשיכים להיות מוטים כלפי מעלה על רקע ההתפתחויות העולמיות בתחומי המזון והאנרגיה – המלחמה בין רוסיה ואוקראינה, ובמיוחד הסנקציות שמדינות המערב מנסות להשית על רוסיה, וזאת ביחד עם הבעיות בסין (תחלואה וסגרים שמובילה לשיבושים מתמשכים בשרשראות האספקה) צפויים להמשיך ולשבש את שוקי הסחורות העולמיים גם בחודשים הבאים.

עם זאת, מצד שני, ההאטה הכלכלית הופכת להיות יותר ברורה בנתונים כאשר על פי מודל הפד (GDPNOW), התוצר צפוי לצמוח ב-0.9% בלבד ברבעון השני כאשר לפני חודש תחזיות המודל עוד עמדו על 2.0%. בנוסף, ביום שישי מדד אמון הצרכנים לא פחות מקרס לשפל היסטורי, הרבה יותר נמוך מהשפל שנרשם במשבר הפיננסי העולמי. על פי הדוח, הצרכנים האמריקנים מצפים לירידה משמעותית במצבם הכלכלי וציפיות האינפלציה שלהם ממשיכות לעלות. לפחות על פי ההיסטוריה, אמון הצרכנים נוטה להקדים את מגמות הצריכה במספר חודשים כך שנראה שהצמיחה בארה"ב צפויה להמשיך ולהאט באופן משמעותי בחודשים הקרובים".

הוא מסכם ואומר, כי "תנאי הבסיס להחלטת הריבית ביום רביעי - אינפלציה גבוהה במיוחד ביחד עם האטה כלכלית משמעותית, ניחוחות משמעותיים של סטגפלציה שהיא האתגר המשמעותי ביותר של כל בנק מרכזי. פאוול וחברי הפד כבר הצהירו פעם אחר פעם כי בימים אלו האינפלציה היא הדבר היחיד שמטריד אותם בימים אלו - הפעילות הכלכלית והשווקים הם כרגע בעלי חשיבות משנית ולמעשה, בנתוני האינפלציה הנוכחיים, בפד רוצים לראות התהדקות משמעותית ועמוקה של התנאים הפיננסים במשק האמריקאי – וזה יכול להגיע רק עם ירידות בשוקי המניות ועלייה משמעותית של תשואות האג"ח. וזה בדיוק מה שאנו מקבלים ב-2022. החדשות הרעות הן שנראה שהתנודתיות הזו בשווקים צפויה ללוות אותנו גם בחודשים הקרובים, עד אשר ארה"ב, באופן בלתי נמנע להערכתנו, תיכנס למיתון".

סביבת האינפלציה בארה"ב מסרבת להתמתן

לבסוף, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מעריכים שמדד חודש יוני צפוי לעלות בסדר גודל של אחוז אחד והקצב השנתי צפוי להישמר ברמה גבוהה של כ-8.6%. להערכתם "התפתחות זו בסביבת האינפלציה צפויה להשפיע על הצפי להיקף העלאות הריבית על ידי הפד וזה מחזיר למרחב האפשרויות גם העלאה בהיקף של 75 נ"ב לעומת ההערכות הקודמות של העלאה בהיקף של 50 נ"ב בהחלטה הקרובה. בנסיבות אלו ריבית הפד עשוי להגיע לכ-3% כבר בסוף 2022 ולהמשיך ולעלות לכ-3.5% עד לאמצע 2023.

מבחינת ההשפעות על שוק איגרות החוב, "נראה שהדברים ישפיעו יותר על החלקים הקצרים של העקום, כאשר החלקים הארוכים יותר של העקום מעוגנים במידה רבה יותר במרכיבים הבסיסיים הראליים של פערי חיסכון-השקעה. העלייה בריבית הפד במהלך השנה הקרובה גם יכולה להפוך כיוון בהמשך, במחצית השנייה של 2023 ובמהלך 2024, במיוחד אם המשק ימשיך ויאט באופן ניכר. לכן, עיקר ההשפעה צפויה להיות על החלק הקצר של העקום ופחות על החלק הארוך, זאת תוך כדי השתטחות העקום עקב מהלך עליית תשואות בטווח של 1-3 שנים. השתטחות בחלק זה של העקום עשוי לסמן עלייה בהסתברות להאטה ניכרת בפעילות הכלכלית. התפתחויות כאלו תומכות בהערכה ששוק המניות של ארה"ב עדיין לא הגיע לתחתית", מעריכים בבנק.

- 7.שוק המניות ירד חזק מחירי הדירות בישראל ירדו 20% בשנה הקרובההדולר יעלה ל 4 ש"ח. (ל"ת)עדי 13/06/2022 11:46הגב לתגובה זו

- 6.י 13/06/2022 01:21הגב לתגובה זוהם כבר מפילים את החוזים...

- 5.איזי ברדשי 13/06/2022 01:17הגב לתגובה זוהמדדים מצביעים על תיקון , השוק ימשיך לעלות

- 4.מרקו 13/06/2022 00:19הגב לתגובה זוחברים תעשו אחד פלוס אחד...בתקופת הקורונה חילקו ים כסף לאזרחים כדי שבורסות לא יקרסו .אז מה קרה שעכשיו כן נותנים לבורסות להתרסק???הכניסו את כולם למלכודת דבש . ופתאום מה קרה כבר לא דואגים לאזרחים?.לקחו מהם הרבה הרבה יותר ממה שחולק בזמן הקורונה ולצערי זאת רק ההתחלה .ישתו לאזרחים את הדם. באחריות ממשלת ארצות הברית כנראה .....

- 3.מה יש לנתח?יהיו צלילות לגיהנום.כבר עכשיו כולם בהפסד ענק (ל"ת)יוסלה 13/06/2022 00:08הגב לתגובה זו

- 2.אנונימי 12/06/2022 22:56הגב לתגובה זוכל אחד זורק דעה ואף אחד באמת לא יודע מה צופן העתיד

- Sassi6 13/06/2022 05:44הגב לתגובה זואממה ומה מדאיג? סנטימנט השוק השלילי שמבריח את העדר השועט מטה, ובכל זאת, לאן נעלמו קולטי ההיצעים? הם מחכים לנו שנרד למטה

- 1.על כך אמר החכם באדם "לא תופסים סכין נופלת" (ל"ת)> 12/06/2022 22:14הגב לתגובה זו

- לרון 13/06/2022 05:41הגב לתגובה זואחרים זורקים אני קונה אך לא ממליץ

- לא תופסים סכין נופלת, ותחת קומת קרקע, יש עוד קומת מרתף (ל"ת)Sassi6 13/06/2022 05:28הגב לתגובה זו