לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע עליות השערים בשבוע החולף, האנליסטים מנסים להעריך האם ניתן ללמוד מהעליות האחרונות על כיוון השוק. בנוסף, הם מצביעים על שיפור באופטימיות, שעשויה לתמוך בהעלאת ריבית על ידי הפד בקצב אגרסיבי.

שוק המניות עדיין אטרקטיבי?

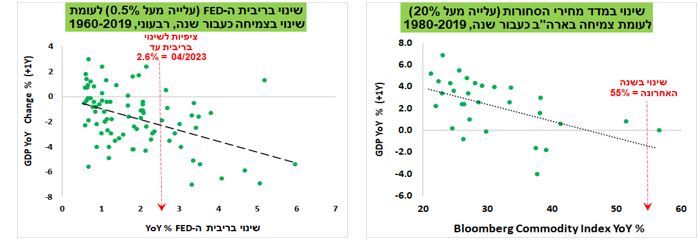

שוקי המניות התאוששו בשבועיים האחרונים. מתחילת המלחמה באוקראינה המדדים האמריקאים העיקריים עלו בכ-8%, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מצביע על כך שהעליות במניות נרשמו למרות המשך העליות החדות במחירי הסחורות (מדד מחירי הסחורות עלה בכ-30% מתחילת השנה, מתוכם בכ-13% מתחילת המלחמה), התגברות הציפיות לעליית ריבית בארה"ב ועלייה בתשואות אג"ח. לדבריו, "קיים קשר שלילי מאוד ברור בין עלייה במחירי הסחורות ועלייה בריבית לבין צמיחה עתידית במשק האמריקאי. שניהם מהווים "מס" על פעילות כלכלית ולכן מובילות להאטה בצמיחה עתידית.

מקור: Bloomberg, מיטב דש ברוקראז'

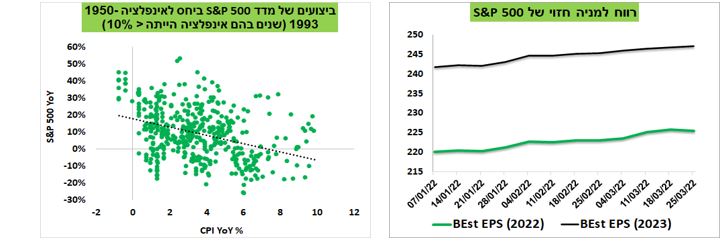

ההאטה בקצב הצמיחה צפויה לבוא לידי ביטוי גם בירידה ברווחיות החברות. למרות זאת, הרווח הצפוי למניה בחברות S&P 500 המשיך לעלות בחודש האחרון. יתכן שהמשקיעים בונים על הגנה אינפלציונית שיעניקו המניות. אולם, כפי שמראה ניסיון העבר, כשהאינפלציה עולה מעל הרמה של כ-5% ניכרת הרעה משמעותית בביצועים של שוק המניות".

מקור: Bloomberg, מיטב דש ברוקראז'

ההאטה בקצב הצמיחה צפויה לבוא לידי ביטוי גם בירידה ברווחיות החברות. למרות זאת, הרווח הצפוי למניה בחברות S&P 500 המשיך לעלות בחודש האחרון. יתכן שהמשקיעים בונים על הגנה אינפלציונית שיעניקו המניות. אולם, כפי שמראה ניסיון העבר, כשהאינפלציה עולה מעל הרמה של כ-5% ניכרת הרעה משמעותית בביצועים של שוק המניות".

מקור: Bloomberg, מיטב דש ברוקראז'

שוקי האג"ח ושוקי המניות עדין לא באותו עמוד

בהמשך לכך, גיא בית אור, הכלכלן הראשי של פסגות בית השקעות, מדגיש כי למרות העליות האחרונות, צריכים להתבונן על המצב בפרספקטיבה רחבה – משמעויות המלחמה הן חריפות הן לפעילות הכלכלית העולמית והן לאינפלציה, הנתונים הכלכליים בארצות הברית ואירופה אותתו לנו עוד לפני פריצת המלחמה כי העולם נמצא בשלבים המאוד מאוחרים של המחזור הכלכלי מה שאומר האטה כלכלית ולחצים אינפלציוניים מתגברים. ברקע כל אלו, הבנקים המרכזיים מבהירים לנו כי הריביות יעלו בחדות והם פועלים על מנת לצמצם באופן משמעותי את התנאים הפיננסים. המשמעות לשוקי המניות היא שהתנודתיות הגבוהה צפויה להמשך לפרק זמן ממושך, יהיו תקופות חיוביות כמו השבועיים האחרונים ויהיו גם תקופות אחרות.

לדבריו, "השוק עבר לגלם הידוק מוניטארי מאוד אגרסיבי עם ריבית אפקטיבית של 2.4% בדצמבר לעומת 1.8% לפני ההחלטה. האם צפי זה להידוק מוניטארי אגרסיבי עשה משהו על מנת להתחיל ולשלוט בציפיות? מאז החלטת הריבית ציפיות האינפלציה לאורך העקום רק המשיכו לעלות, אם כי מבט על המדד החשוב יותר לעיגון הציפיות האינפלציוניות, הציפיות אינפלציה ל5 שנים בעוד 5 שנים, דווקא החלו לרדת אם כי עדיין נמצאות ברמה גבוהה יחסית. מעבר לכך, שוקי המניות זינקו והמרווחים בקונצרני ירדו בחדות – הכל אינדיקציות על תנאים פיננסים מרחיבים יותר ולא מהודקים יותר. מבחינת הפד, פעולת ההידוק המוניטארי צריכה לבוא לידי ביטוי בהידוק התנאים הפיננסים אבל לפחות בשוקי המניות והאגח הקונצרני בארה"ב, עדיין לא רואים זאת.

על כן, סביר מאוד שמה שאנו נראה במהלך התקופה הקרובה זה אמרות יותר ויותר "ניציות" מצד הפד לצד פעולות אף יותר אגרסיביות ממה שראינו עד כה שכן כל עוד הנתונים הכלכליים מחזיקים מעמד, והתנאים הפיננסים עדיין נחשבים למרחיבים - אפקטיבית הפד עדיין לא ממש מקרר את השוק, מה שרק אומר לנו שהם יצטרכו לעשות יותר.

מה שאנו רואים בשוקי המניות מבלבל גם לאור ההתפתחויות האחרות בימים אלו – לדוגמא, מחיר הנפט ממשיך לזנק וחלקים בעקום האמריקאי כבר התהפכו שני איתותים מאוד ברורים להאטה כלכלית שנמצאת כבר מעבר לפינה. וכל זה מבלי שדיברנו על צחצוחי החרבות המתמשכים בין רוסיה והמערב כאשר הסנקציות רק מתגברות משני הצדדים והמלחמה בשטח נמשכת. מן הסתם, אנו מודעים לכל ההסברים שניתנים בימים אלו לראלי בשוק המניות - לפני החלטת הריבית של הפד, הסנטימנט בקרב המשקיעים היה מאוד שלילי והרבה מאוד כסף "חנה" בחוץ ועכשיו מתחיל לחזור, תחזיות הרווחים של החברות רק עלו באופן שמייצר את התחושה בשוק כי שוק המניות הוא גידור טוב לסיכון האינפלציה, ויש אף טענות כי השוק פשוט שמח מהניציות של הפד שלוקח ברצינות את המלחמה באינפלציה."

שיפור באופטימיות העסקית בארה "ב

יונתן כ"ץ וכלכני לידר שוקי הון, מצביעים על שיפור באופטימיות העסקית בארה "ב. מדד מנהלי הרכש PMI בתעשייה עלה ב-2.9 נק' ל-58.5. מדד ה-PMI בענפי השירותים עלה ב-2.4 נק' ל-58.9, הרמה הגבוהה ביותר (גם בתעשייה וגם בשירותים) מאז אוג' 21. לדבריהם, "בינתיים, לא נבחנת השפעה ממתנת בשל המלחמה באוקראינה. מסתמנת האצה בתפוקה, בהזמנות (גם לייצוא וגם לשוק המקומי) ובקליטת עובדים. הפירמות גם דיווחו על עלייה במחירי התשומות ושיבושים בהספקה. ההשלכות של כך להערכתם היא שהאצה בפעילות העסקית צפויה לתמוך בהעלאת ריבית על ידי הפד בקצב אגרסיבי. סביר להניח קצב העלאה של 0.5% בשתי ההחלטות הקרובות. התשואות צפויות לעלות אל מעבר ל- 2.5%.

מקור: Bloomberg, מיטב דש ברוקראז'

שוקי האג"ח ושוקי המניות עדין לא באותו עמוד

בהמשך לכך, גיא בית אור, הכלכלן הראשי של פסגות בית השקעות, מדגיש כי למרות העליות האחרונות, צריכים להתבונן על המצב בפרספקטיבה רחבה – משמעויות המלחמה הן חריפות הן לפעילות הכלכלית העולמית והן לאינפלציה, הנתונים הכלכליים בארצות הברית ואירופה אותתו לנו עוד לפני פריצת המלחמה כי העולם נמצא בשלבים המאוד מאוחרים של המחזור הכלכלי מה שאומר האטה כלכלית ולחצים אינפלציוניים מתגברים. ברקע כל אלו, הבנקים המרכזיים מבהירים לנו כי הריביות יעלו בחדות והם פועלים על מנת לצמצם באופן משמעותי את התנאים הפיננסים. המשמעות לשוקי המניות היא שהתנודתיות הגבוהה צפויה להמשך לפרק זמן ממושך, יהיו תקופות חיוביות כמו השבועיים האחרונים ויהיו גם תקופות אחרות.

לדבריו, "השוק עבר לגלם הידוק מוניטארי מאוד אגרסיבי עם ריבית אפקטיבית של 2.4% בדצמבר לעומת 1.8% לפני ההחלטה. האם צפי זה להידוק מוניטארי אגרסיבי עשה משהו על מנת להתחיל ולשלוט בציפיות? מאז החלטת הריבית ציפיות האינפלציה לאורך העקום רק המשיכו לעלות, אם כי מבט על המדד החשוב יותר לעיגון הציפיות האינפלציוניות, הציפיות אינפלציה ל5 שנים בעוד 5 שנים, דווקא החלו לרדת אם כי עדיין נמצאות ברמה גבוהה יחסית. מעבר לכך, שוקי המניות זינקו והמרווחים בקונצרני ירדו בחדות – הכל אינדיקציות על תנאים פיננסים מרחיבים יותר ולא מהודקים יותר. מבחינת הפד, פעולת ההידוק המוניטארי צריכה לבוא לידי ביטוי בהידוק התנאים הפיננסים אבל לפחות בשוקי המניות והאגח הקונצרני בארה"ב, עדיין לא רואים זאת.

על כן, סביר מאוד שמה שאנו נראה במהלך התקופה הקרובה זה אמרות יותר ויותר "ניציות" מצד הפד לצד פעולות אף יותר אגרסיביות ממה שראינו עד כה שכן כל עוד הנתונים הכלכליים מחזיקים מעמד, והתנאים הפיננסים עדיין נחשבים למרחיבים - אפקטיבית הפד עדיין לא ממש מקרר את השוק, מה שרק אומר לנו שהם יצטרכו לעשות יותר.

מה שאנו רואים בשוקי המניות מבלבל גם לאור ההתפתחויות האחרות בימים אלו – לדוגמא, מחיר הנפט ממשיך לזנק וחלקים בעקום האמריקאי כבר התהפכו שני איתותים מאוד ברורים להאטה כלכלית שנמצאת כבר מעבר לפינה. וכל זה מבלי שדיברנו על צחצוחי החרבות המתמשכים בין רוסיה והמערב כאשר הסנקציות רק מתגברות משני הצדדים והמלחמה בשטח נמשכת. מן הסתם, אנו מודעים לכל ההסברים שניתנים בימים אלו לראלי בשוק המניות - לפני החלטת הריבית של הפד, הסנטימנט בקרב המשקיעים היה מאוד שלילי והרבה מאוד כסף "חנה" בחוץ ועכשיו מתחיל לחזור, תחזיות הרווחים של החברות רק עלו באופן שמייצר את התחושה בשוק כי שוק המניות הוא גידור טוב לסיכון האינפלציה, ויש אף טענות כי השוק פשוט שמח מהניציות של הפד שלוקח ברצינות את המלחמה באינפלציה."

שיפור באופטימיות העסקית בארה "ב

יונתן כ"ץ וכלכני לידר שוקי הון, מצביעים על שיפור באופטימיות העסקית בארה "ב. מדד מנהלי הרכש PMI בתעשייה עלה ב-2.9 נק' ל-58.5. מדד ה-PMI בענפי השירותים עלה ב-2.4 נק' ל-58.9, הרמה הגבוהה ביותר (גם בתעשייה וגם בשירותים) מאז אוג' 21. לדבריהם, "בינתיים, לא נבחנת השפעה ממתנת בשל המלחמה באוקראינה. מסתמנת האצה בתפוקה, בהזמנות (גם לייצוא וגם לשוק המקומי) ובקליטת עובדים. הפירמות גם דיווחו על עלייה במחירי התשומות ושיבושים בהספקה. ההשלכות של כך להערכתם היא שהאצה בפעילות העסקית צפויה לתמוך בהעלאת ריבית על ידי הפד בקצב אגרסיבי. סביר להניח קצב העלאה של 0.5% בשתי ההחלטות הקרובות. התשואות צפויות לעלות אל מעבר ל- 2.5%.

- 1.לא ניתן להגיע ל 2100-2150אצלנו (ל"ת)מכאל 27/03/2022 22:43הגב לתגובה זו

- Sassi6 28/03/2022 04:58הגב לתגובה זוזאת יען כי אם הרבית נמוכה, אז מכפילי הרווח אטרקטיביים גם אם הם מעל הממוצע הרב שנתי, אממה ומה יקרה אם רבית הפד תעלה מעל סף קריטי? אם זה יקרה אז קשה יהיה להציף ערך למניות עם מכפילי רווח גבוהים, וזה עלול להקדים את התיקון לשוק המניות

- Sassi6 28/03/2022 04:57הגב לתגובה זוזאת יען כי אם הרבית נמוכה, אז מכפילי הרווח אטרקטיביים גם אם הם מעל הממוצע הרב שנתי, אממה ומה יקרה אם רבית הפד תעלה מעל סף קריטי? אם זה יקרה אז קשה יהיה להציף ערך למניות עם מכפילי רווח גבוהים, וזה עלול להקדים את התיקון לשוק המניות