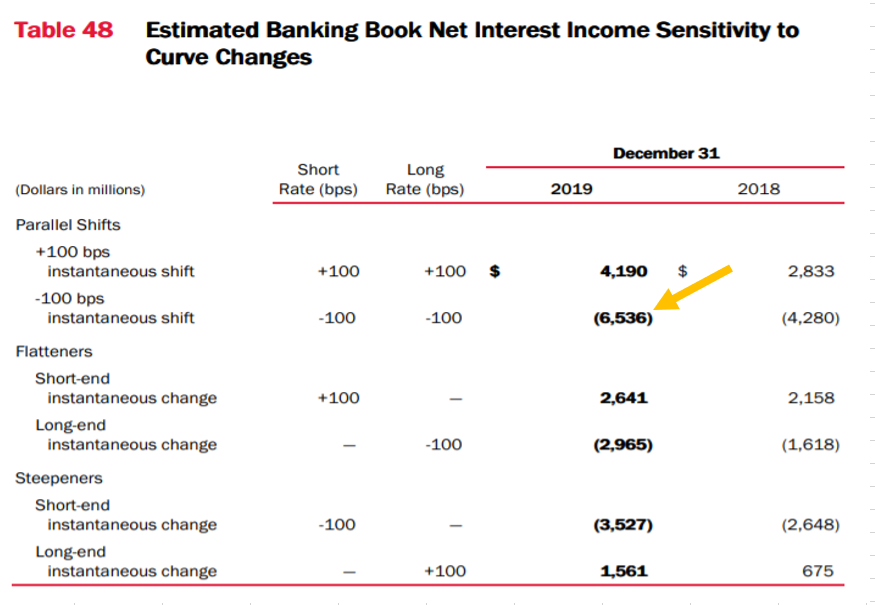

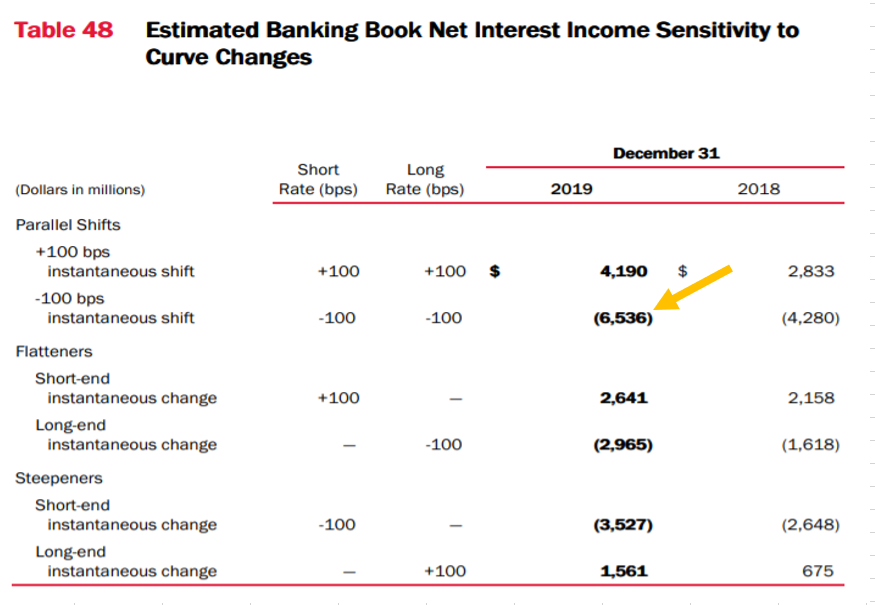

במקביל לחששות מהאטה כלכלית בעולם בחודשים הקרובים, שוק האג"ח הממשלתי ממשיך להיות הדבר החם ביותר בוול סטריט. תשואות האג"חים של ארה"ב לטווח הארוך יורדות כעת לשפל חדש: התשואה ל-10 שנים עומדת עת 1.33%, התשואה לתקופה של 30 שנים עומדת על 1.81% בלבד - שפל כל הזמנים.השחקנים בשוק האג"ח מעריכים כעת בהסתברות כמעט מלאה שהפד' יצטרך להוריד את הריבית בארה"ב עוד 3 פעמים במהלך 12 החודשים הקרובים, כלומר הריבית בעוד שנה צפויה לעמוד על 0.75%-1%. נזכיר כי אחד הלקחים הגדולים של שנת 2019 היה כי הפד' למעשה עוקב אחר הציפיות בשוק.החוזים על הריבית בארה"ב- צפי ל-3 הורדות ריבית בחודשים הקרובים עם זאת, כלל לא בטוח שהמהלך עשוי לתמוך בכלכלה הריאלית בארה"ב. סקטור הבנקאות בארה"ב צפוי לספוג הפסדי עתק כתוצאה מירידה במרווח הריבית נטו (Net Interest Margin)נציין הבנקים בארה"ב ובפרט הבנקים האזוריים (המיוצגים ע"י תעודת הסל KRE) הציגו ירידה חדה בסעיף זה במהלך החודשים האחרונים של 2019. עם זאת, נראה בדוחות האחרונים נראה כי רוב המנכ"לים העדיפו לקבל את גישת הפד' כי ההורדות האחרונות היו "הורדות של ביטוח" למניעת האטה כלכלית.מבחינת הבנקים הגדולים בארה"ב, בנק אוף אמריקה (סימול:BAC) וולס פארגו (סימול:WFC) הם הבנקים הרגישים ביותר לירידה נוספת של הריבית. בנק אוף אמריקה מציין בדוחות האחרונים כי ירידה במקביל של העקומה ב-100 נק' בסיס ב-12 החודשים הקרובים צפויה לגרום לירידה של 6.5 מיליארד דולר בהכנסות מריבית.דוח הרגישות של בנק אוף אמריקה

עם זאת, כלל לא בטוח שהמהלך עשוי לתמוך בכלכלה הריאלית בארה"ב. סקטור הבנקאות בארה"ב צפוי לספוג הפסדי עתק כתוצאה מירידה במרווח הריבית נטו (Net Interest Margin)נציין הבנקים בארה"ב ובפרט הבנקים האזוריים (המיוצגים ע"י תעודת הסל KRE) הציגו ירידה חדה בסעיף זה במהלך החודשים האחרונים של 2019. עם זאת, נראה בדוחות האחרונים נראה כי רוב המנכ"לים העדיפו לקבל את גישת הפד' כי ההורדות האחרונות היו "הורדות של ביטוח" למניעת האטה כלכלית.מבחינת הבנקים הגדולים בארה"ב, בנק אוף אמריקה (סימול:BAC) וולס פארגו (סימול:WFC) הם הבנקים הרגישים ביותר לירידה נוספת של הריבית. בנק אוף אמריקה מציין בדוחות האחרונים כי ירידה במקביל של העקומה ב-100 נק' בסיס ב-12 החודשים הקרובים צפויה לגרום לירידה של 6.5 מיליארד דולר בהכנסות מריבית.דוח הרגישות של בנק אוף אמריקה בסיטואציה כזו, האם הבנקים יגדילו את האשראי לכלכלה הריאלית? התשובה לכך היא שלילית וניתן לראות כבר בחודשים האחרונים כיצד הבנקים מורידים חשיפה לסקטורים רבים (כמו האנרגיה). בעולם שבנוי על חוב, כאשר אין אשראי מהמערכת הבנקאית אין צמיחה וזה חוזר על עצמו בכל הסייקלים אשראי בעשורים האחרונים, הפעם זה יהיה אחרת? אנחנו בספק. לקריאה נוספת (21.02) -תשואות האג"ח בשפל כל הזמנים, מדוע זה לא צפוי להשתנות בקרוב?לקריאה נוספת (23.12) -מדוע הורדת הריבית בארה"ב קרובה מתמיד?לקריאה נוספת (31.12) -3 הגורמים שצפויים להעניק רוח גבית לזהב ב-2020לקריאה נוספת (14.8) -התהפכות עקומת אג"ח היא לא רק אינדיקטור למיתון, היא יוצרת אותו

בסיטואציה כזו, האם הבנקים יגדילו את האשראי לכלכלה הריאלית? התשובה לכך היא שלילית וניתן לראות כבר בחודשים האחרונים כיצד הבנקים מורידים חשיפה לסקטורים רבים (כמו האנרגיה). בעולם שבנוי על חוב, כאשר אין אשראי מהמערכת הבנקאית אין צמיחה וזה חוזר על עצמו בכל הסייקלים אשראי בעשורים האחרונים, הפעם זה יהיה אחרת? אנחנו בספק. לקריאה נוספת (21.02) -תשואות האג"ח בשפל כל הזמנים, מדוע זה לא צפוי להשתנות בקרוב?לקריאה נוספת (23.12) -מדוע הורדת הריבית בארה"ב קרובה מתמיד?לקריאה נוספת (31.12) -3 הגורמים שצפויים להעניק רוח גבית לזהב ב-2020לקריאה נוספת (14.8) -התהפכות עקומת אג"ח היא לא רק אינדיקטור למיתון, היא יוצרת אותו