מהם הנכסים הלא סחירים הפופולאריים בקרב המוסדיים ומי הכי חשוף להם?

השקעות "אלטרנטיביות" בנכסים לא סחירים צברו פופולאריות בקרב מנהלי התיקים בגופים המוסדיים בשנים האחרונות. הם מוסיפים אפשרויות לגיוון התיק וגם עוזרים להגן מהתנודתיות בשווקים הסחירים. עם זאת, ממחקרים שהתפרסמו בשנים האחרונות בארה"ב עולה כי הקרנות של הגופים המוסדיים התאפיינו בתשואות חסר לעומת המדדים הפופולאריים בשנים האחרונות, כאשר דווקא השקעות אלטרנטיביות מהוות את הסיבה העיקרית לביצועים הנחותים.

לגופים המוסדיים יש את הזכות לבצע שערוכים לנכסים הלא סחירים שבתיק לעיתים רחוקות יותר, כל שבזמן נתון הערכת השווי של הנכסים עלולה לא לשקף את שווי הנכסים האמיתי. זה עשוי ליצור הזדמנות אצל משקיעים שמזהים זאת בתקופות בהן שווי הנכסים עולה אך לא משתקף בשערוכי הקרן, אך במקרים אחרים זה עלול להשפיע על המשקיעים החדשים לרעה.

כך למשל המשקיעים המנוסים יותר בקרנות יכולים למכור את אחזקותיהם בשווי גבוה משווי הנכסים בפועל, ומשקיעים חדשים ללא המידע המלא או ללא היכולת לשערך את הנכסים נכנסים לקרן לפי שווי גבוה יותר מהשווי בפועל.

החשיפה לנכסים לא סחירים בגופים הישראלים

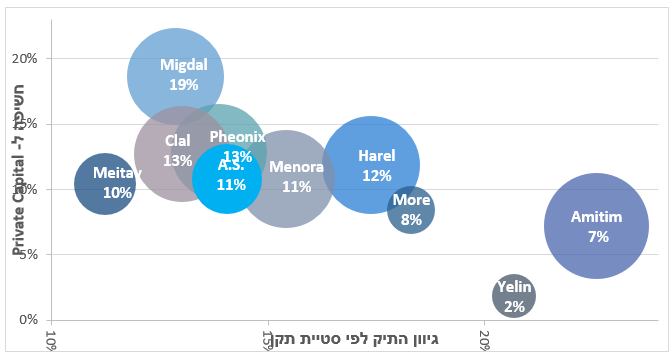

מניתוח של HA global מקבוצת וואליו השקעות מתקדמות עולה כי הגוף המוסדי הישראלי עם החשיפה הגדולה ביותר לנכסים לא סחירים מתוך סך הנכסים המנוהלים הוא מגדל, עם חשיפה של 19% לנכסים לא סחירים מתוך סך הנכסים המנוהלים. אחרי מגדל הפניקס וכלל עם חשיפה של 13% מסך התיק, הראל עם 12%, מנורה ואלטשולר שחם עם 11% ומיטב עם 10%.

- העתיד - מגדלים: הבטחה אורבנית או מלכודת תכנונית?

- שוק הדיור אאוט: האם קרקע פרטית להשקעה היא הבחירה הנבונה?

- המלצת המערכת: כל הכותרות 24/7

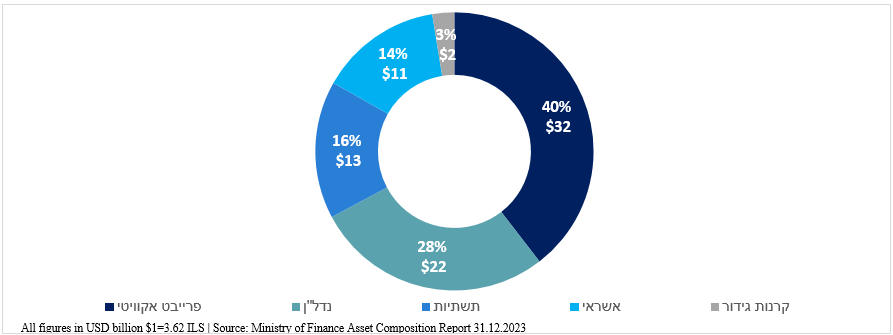

בגופים המוסדיים בישראל מנוהלים סך של 80 מיליארד דולר בנכסים לא סחירים, כאשר סוג הנכסים הפופולאריים ביותר בתוך קטגוריית הנכסים הלא סחירים הוא פרייבט אקוויטי - חברות פרטיות - המהוות 40% (32 מיליארד דולר) מסך הנכסים הלא סחירים המנוהלים בקרב הגופים המוסדיים. לאחר מכן השקעות בנדל"ן המהוות 28% מסך הנכסים הלא סחירים המנוהלים (22 מיליארד דולר), תשתיות עם 16% (13 מיליארד דולר), אשראי עם 14% (11 מיליארד דולר) וקרנות גידור עם 3% (2 מיליארד דולר).

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

- יום הולדת, הוצאה נכבדת: איך הפכו מסיבות הילדים להפקות ענק של אלפי שקלים?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

הקריסה בשוק המשרדים בארה"ב

על רקע הריבית הגבוהה בארה"ב בשנים האחרונות, שוק הנדל"ן בארה"ב מדשדש כאשר בשוק הפרטי המכירות של בתים חדשים נמצאות בשפל - בחודש יולי למשל המכירות של בתים קיימים (כלומר מכירות של בתים יד שנייה), הסתכמו ב-3.95 מיליון מכירות. הנתון לא גבוה בהרבה מהנתון של נובמבר האחרון שעמד על 3.79 מיליון מכירות - הנתון הנמוך ביותר מאז 1995.

שוק המשרדים בארה"ב במצב גרוע עוד יותר - בחודש שעבר פורסמו נתונים לפיהם מכירות המשרדים בארה"ב עלו ב-22% במחצית הראשונה של 2024. לכאורה, אלה היו אמורים להיות נתונים שמבשרים על שינוי בשוק, שנמצא בירידה משמעותית בתקופה האחרונה, אלא שעל פי רוב ההערכות מדובר בטיפה בים, שכמעט ולא משפיעה על השוק שנמצא בשפל של שנים - בניינים שלמים עומדים כמעט ריקים במנהטן בשנה האחרונה, כאשר גם הרגלי העבודה מהבית בחברות רבות, שטופחו בעיקר בתקופת הקורונה, נמצאים בחברות עד היום ומביאות אותן לסגור משרדים.

על פי דוח שפרסמה חברה JLL, המתמחה בנדל"ן וניהול השקעות, על אף עלייה במכירות של בנייני משרדים (בהיקף של 25.8 מיליארד דולר במחצית הראשונה של השנה), עדיין מדובר בעלייה מינורית יחסית, שרוחקה מלהוציא את שוק המשרדים בארצות הברית מהמשבר. "האצה משמעותית יותר תהיה תלויה בשיפור בתחזית הריבית, שיכולה להתחיל למתן את עלויות ההון ולייצב את הערכות הנכסים", נכתב בדוח. הורדת הריבית הצפויה של הפד' צפויה לתרום לשוק המשרדים ולשוק הנדל"ן בכלל, אבל סביר להניח שהדרך להתאוששות מלאה עוד ארוכה.

הריכוזיות בקרנות

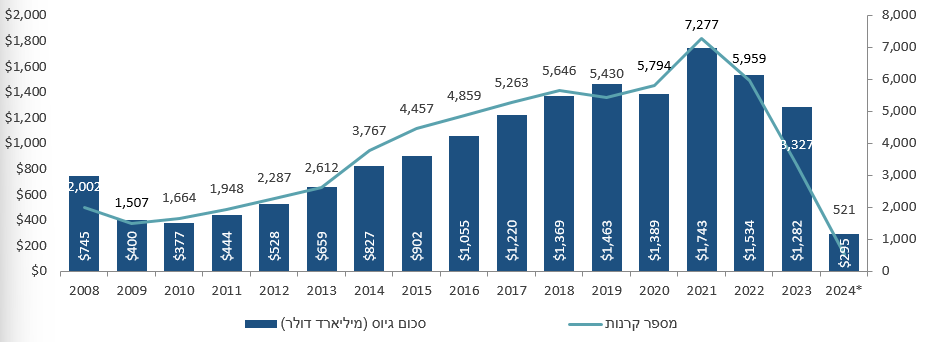

ברבעון הראשון של 2024 כ-521 קרנות בשוק הפרטי גייסו סכום כולל של 295 מיליארד דולר בכל סוגי הנכסים. נתונים אלו כמעט זהים לאלו של הרבעון הראשון של 2023, בו גויסו 298.4 מיליארד דולר. יחד עם זאת, מספר הקרנות ירד ב-45.9% לעומת השנה הקודמת, דבר המדגים את הריכוזיות הגבוהה בגיוסים כאשר קרנות מעל מיליארד דולר מהוות כיום כ-81% מסכום הגיוס. מאז 2018, קרנות מעל מיליארד דולר מהוות יותר מ-60% מכלל ההון שגויס.

- 3.אלטרנטיבי 17/09/2024 15:19הגב לתגובה זוזה נכון שהערכת השווי של הנכסים עלולה לא לשקף את שווי הנכסים האמיתי אבל חשוב לציין שמשקיע מוסדי לא יתקרב לרוב לקרנות במבנה פתוח, קרנות פתוחות הן מוצר שמתאים יותר למשקיע הפרטי בעוד שהמסודיים משקיעים בקרנות במבנה סגור לתקופות של 10 שנים בממוצע

- 2.נכסים לא סחירים=ניהןל השקעות בשמיים. לברוח (ל"ת)מבין 14/09/2024 08:41הגב לתגובה זו

- 1.רוי בוי 13/09/2024 23:42הגב לתגובה זונכנסים ויוצאים משקיעים כל הזמן איך הרשות נותנת לזה לקרות ???