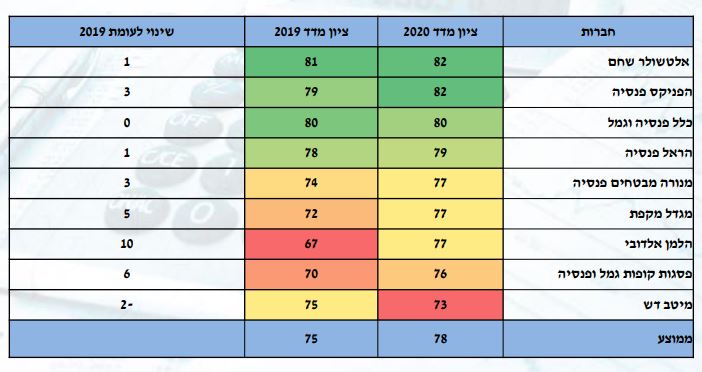

אלטשולר שחם ממשיך להוביל בדירוג איכות השירות בקרנות הפנסיה

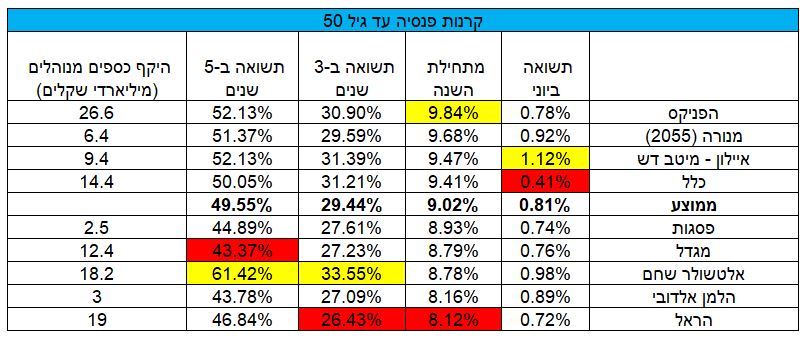

בית ההשקעותאלטשולר שחם גמלמוביל גם השנה בשירות ללקוחות מבין קרנות הפנסיה. בכך שומר בית ההשקעות על מיקומו מ-2019. מי שעולה למקום השני היא חברת הפניקס, על חשבונה של כלל שיורדת למקום השלישי. כך עולה ממדד השירות של קרנות הפנסיה לשנת 2020 שמפרסמת רשות שוק ההון, ביטוח וחסכון.באופן כללי, השנה השתפר איכות השירות בענפי החיסכון הפנסיוני, למרות התנודות בשווקים בשנת 2020 ומשבר הקורונה שהביא עימו מעבר אל מתן שירות מרחוק ע"י הגופים המוסדיים.מי שמציגים קפיצה משמעותית באיכות השירות הם מגדל, הלמן אלדובי ופסגות, כאשר בעקבות השיפור הלמן אלדובי יוצא מהמקום האחרון, פסגות שומרת על המקום השני מהסוף. מנורה שמרה על מקומה באמצע הטבלה, שיפרה את השירות שלה אך פחות מהאחרים.אך מי שמידרדרלמקום האחרון הוא בית ההשקעות מיטב דש, וצריך לומר - פסגות והלמן אלדובי נרכשו לאחרונה כך שלמעשה מיטב דש נשארת לבד בתחתית ותצטרך לשפר את הדירוג כדי להתקדם מעלה.רק נציין כי התשואות של מיטב טובות בשנים האחרונות כך שלא ברור שהיא באמת צריכה לדאוג. מקור: רשות שוק ההון, ביטוח וחסכוןהביצועים של קרנות הפנסיה במחצית הראשונה של השנה במסלול עד גיל 50:מי שמובילה במחצית הראשונה של השנה את הביצועים בקרנות הפנסיה היא הפניקס עם תשואה של 9.84%, אחריה מנורה עם 9.68%, השלישית היא מיטב דש עם 9.41%. הרביעית היא כלל עם 9.41%, אחר כך פסגות עם 8.93%, מגדל היא השישית עם 8.79%, מיד אחרי אלשטולר שחם עם 8.78%, והראל סוגרת את הטבלה עם 8.12%.

מקור: רשות שוק ההון, ביטוח וחסכוןהביצועים של קרנות הפנסיה במחצית הראשונה של השנה במסלול עד גיל 50:מי שמובילה במחצית הראשונה של השנה את הביצועים בקרנות הפנסיה היא הפניקס עם תשואה של 9.84%, אחריה מנורה עם 9.68%, השלישית היא מיטב דש עם 9.41%. הרביעית היא כלל עם 9.41%, אחר כך פסגות עם 8.93%, מגדל היא השישית עם 8.79%, מיד אחרי אלשטולר שחם עם 8.78%, והראל סוגרת את הטבלה עם 8.12%.

- 7.שקר וכזב 10/09/2021 23:20הגב לתגובה זותנסו להשיג אותם ולדבר עם נציג ,משימה בלתי אפשרית

- 6.מזועזע 04/09/2021 12:50הגב לתגובה זויגלגלו אותכם מאחד לשני - לא יזוז כלום ברחתי

- 5.באיזה עולם אתם חיים? שירות זוועה (ל"ת)דניאל 30/08/2021 10:22הגב לתגובה זו

- 4.שירות ליגה. סין תעלה וגם התשואות יעלו (ל"ת)רועי 30/08/2021 03:09הגב לתגובה זו

- 3.שי 30/08/2021 01:17הגב לתגובה זואז עכשיו מבלבלים את השכל על שירות?

- 2.סין 29/08/2021 22:58הגב לתגובה זוהורידה את אלטשולר

- 1.אנונימי 29/08/2021 20:31הגב לתגובה זושרות על הפנים!!!