אמנת: זינוק של כמעט פי 2 ברווח הנקי וירידה קלה בהכנסות ברבעון

אמנת אמנת 0% חברת ניהול המערכות מדווחת על תוצאותיה לרבעון השלישי באופן וולנטרי. אמנת היא חברה המוגדרת ׳תאגיד קטן׳, וככזאת, היא מדווחת אחת לחצי שנה. ברבעון השלישי של השנה, הסתכמו הכנסותיה של אמנת בכ-84 מיליון שקל, לעומת כ-86 מיליון שקל ברבעון המקביל, ירידה בשיעור של 2.3%. הרווח הנקי הסתכם ב-3 מיליון שקל לעומת 1.6 מיליון שקל ברבעון המקביל, עליה של 87%. לפי קצב ההכנסות של אמנת ב-9 החודשים הראשונים של השנה, קצב ההכנסות השנתי עומד על כ-323 מיליון שקל לשנת 2024.

לדברי מנכ״ל החברה, שמואל אלפסי, הדיווח הוולנטרי מוגש ״כחלק מחיזוק הקשר מול שוק ההון״. על התוצאות הכספיות אומר אלפסי ״על אף המצב הכלכלי והבטחוני שמשפיע באופן ישיר על השווקים בהם אנו פועלים, אנחנו מצליחים לשמור על ביצועים טובים יחסית ויציבות פיננסית. אנו ממשיכים לפעול להרחבת פעילותה של הקבוצה ולאיתור ובחינת הזדמנויות עסקיות חדשות, לרבות מיזוגים ורכישות.״

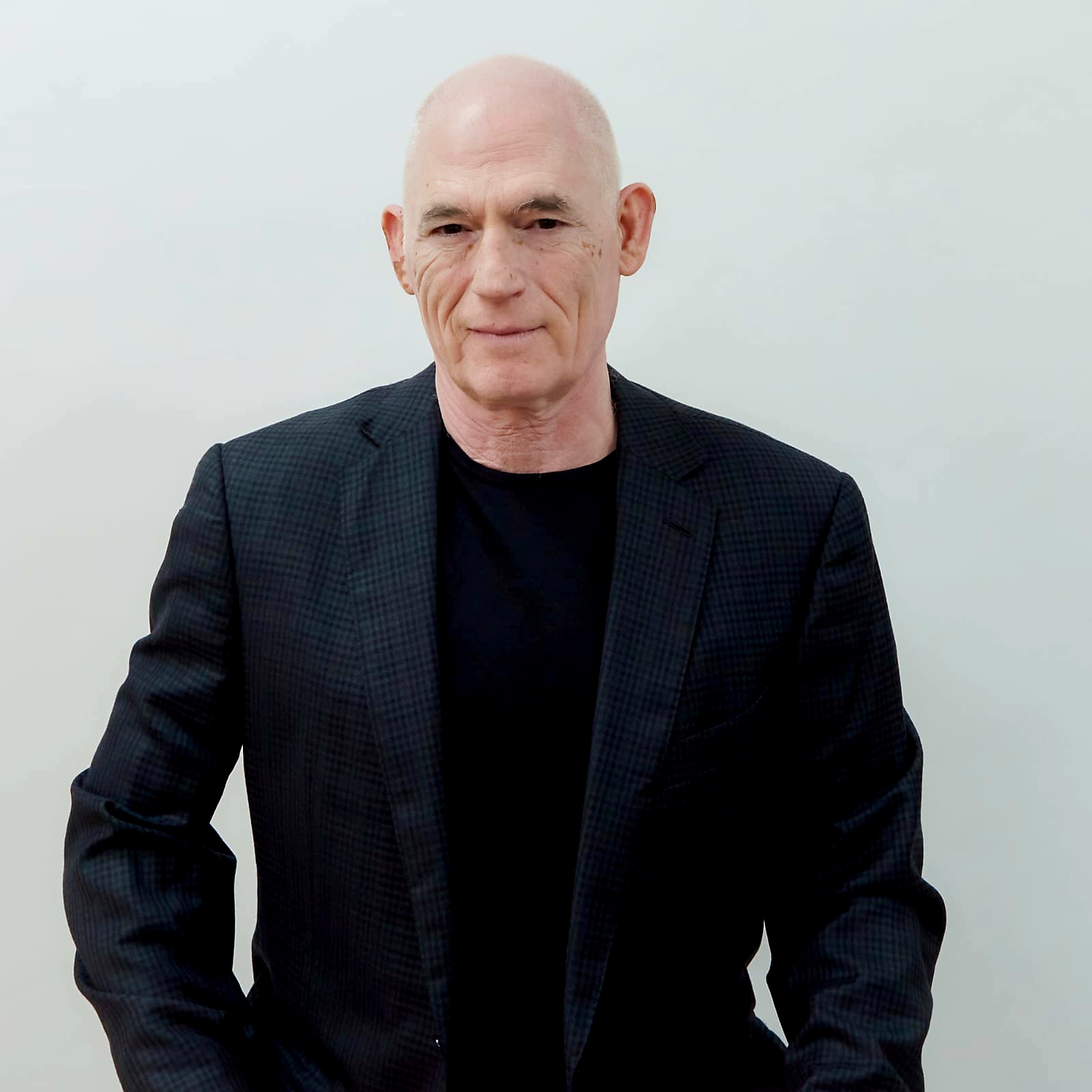

שמואל אלפסי, מנכ״ל אמנת

הפעילות של קבוצת אמנת

קבוצת אמנת מעניקה שירותים המתבצעים באמצעות חברות שונות, בשני תחומי פעילות תחום יעוץ, ניהול פרויקטים ולוגיסטיקה ותחום מחשוב ותוכנה.- קבוצת אמנת: הכנסות של 255 מיליון שקל ורווח נקי של 9 מיליון שקל

- אמנת: ההכנסות ברבעון עלו ב-6.7% ל-88 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

תחום יעוץ, ניהול פרויקטים ולוגיסטיקה כולל מתן שירותי ניהול, יעוץ וביצוע פרויקטים בהנדסת תעשיה וניהול, פיתוח ארגוני, פיתוח הדרכה, ביצוע מחקרים וסקרים, שירותי מעטפת לתעסוקה, יעוץ בתחומי התחדשות עירונית, מתן שרותי תיאום וניהול פרויקטים הנדסיים בבניה, ניהול והפעלת פרויקטים חברתיים, הפעלת מנהלות פרויקטים לנושאים ייעודיים ומתן שירותי מיקור חוץ.

תחום מחשוב ותוכנה כולל מתן שרותי אפיון ופיתוח תכנה, יישום מערכות מידע, סיוע על ידי כוח אדם מקצועי, יעוץ בתחומי מחשוב, יישום הדרכה והטעמת מערכות מידע בארגונים, שירותי הבטחת איכות תוכנה ובדיקות תוכנה וכן בדיקות חומרה וציודים שונים.

בראיון עם ביזפורטל שנערך באפריל השנה, נשאל שמואל אלפסי, מנכ״ל אמנת מה הוא צופה לשנת 2024 ומה הם מנועי הצמיחה הגדולים: "יש לנו הון עצמי מכובד ואנחנו מתכוונים לבצע מספר רכישות ומיזוגים גם בתחום הלוגיסטיקה וגם בתחום התוכנה. בנוסף אנחנו מפתחים יוזמות מקצועיות כמו פיתוח חטיבה בתחום האנרגיה שתעסוק גם באנרגיה סולארית, גם בחשמל וגם בטיפול בפסולת".

- “מדברים על גל השקעות של עשרות מיליארדים באנרגיה, פסולת, מים ותחבורה - וזה רק בשלב הראשון”

- היום בבורסה: ירידה בטאואר, עלייה בקמטק והאם לעבור קרן השתלמות?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

שיווי השוק של אמנת עומד על כ-100 מיליון שקל. מתחילת השנה ירדה מניית אמנת בכ-2%.