קרנות השתלמות בפברואר - מה עשתה הקרן שלכם והקאמבק של כלל ביטוח

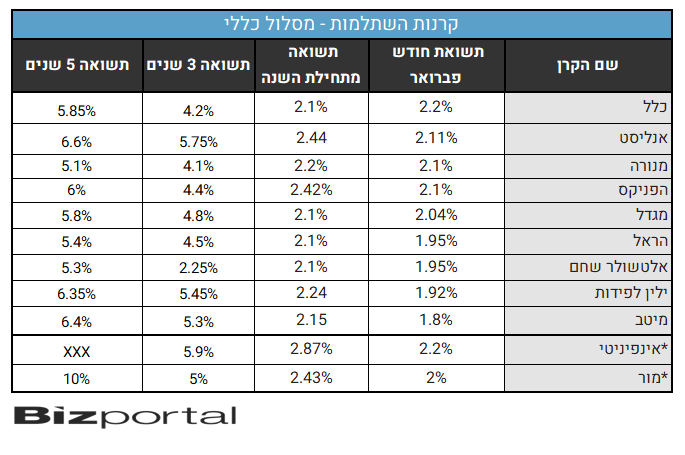

חודש פברואר בקרנות ההשתלמות צפוי להיות טוב במיוחד. ובמיוחד לאלו המנהלות את רוב השקעותיהן בבורסה התל אביבית שנסחרת בסנטימנט חיוביוגרמה לכך ש-2,000 נקודות לת"א 35 נראיםקרובים מתמיד. ריצה של 8% מאז הורדת הדירוג של מודי'ס. הורדה שכשניתחנו אותה אצלנו, הסברנו שאין מה כדי להשפיע על השווקים ושהשוק המקומי חזק. מתחילת השנה הנוכחית עברו קצת יותר מחודשיים ומדד ת"א 35, עלה ביותר מ-5% והבנקים ב-2.3%. ת"א 90 הוסיף לערכו יותר מ-8%.כלל ביטוח היא הנהנית הראשונה מהעליות בבורסה המקומית מכיוון שרוב אחזקותיה הן כאן בארץ והיא פחות מוטה לחו"ל. זה מביא אותה, לפי ההערכות שלנו כאן בביזפורטל, לתשואה של 2.2% במסלול הכללי של קרנות ההשתלמות וממקם אותה בראש הטבלה. *הערכות ביזפורטל.אנליסט מנורה והפניקס מיד אחריה עם 2.11% ו-2.1% בהתאמה אם כי בסוף הרשימה ניצבת מיטב שצפויה להציג תשואה של 1.8% בחודש פברואר. בתי ההשקעות אינפיניטי ומור מוצגים בסוף הטבלה בנפרד -אינפיניטי מנהלת פחות מ-100 מיליון שקל. אומנם קל יותר לייצר תשואה עודפת שכשאתה קטן (ראו בהמשך את ההתייחסות למור), עם זאת - לא רואים אינדיקציות לשיפור תשואות מלאכותי באינפיניטי.התשואות של בית ההשקעות מור ל-5 שנים לכאורה שמות אותה בראש הטבלה. מערכת ביזפורטל סבורה שנתוני מור בתקופה הראשונה לחייה מוטים כלפי מעלה, נובעים מטריקים-שטיקים ואינם מייצגים את ההמשךכפי שניתן לראות בשנה האחרונה. גילוי נאות - מור תבעה את ביזפורטל בתביעת דיבה ולשון הרע על עניין התשואות, תביעה שתתברר בבית המשפט.צריך לזכור שקרנות ההשתלמות הן האפיק הכי טוב שקיים בשוק לא בזכות התשואות, אלא בזכות הטבות המס. עם זאת, בחודשים האחרונים נשמעו לא מעט קריאות לבטל את הטבות המס על הקרנות הללו בעיקר לאור הצורך הגובר לממן את עלויות המלחמה.באגף התקציבים במשרד האוצר מעוניינים לצאת בקיצוץ רחב של הטבות מס - בהן גם הטבות המס על קרנות ההשתלמות - הטבותשמסתכמות בכ-90 מיליארד שקל.

*הערכות ביזפורטל.אנליסט מנורה והפניקס מיד אחריה עם 2.11% ו-2.1% בהתאמה אם כי בסוף הרשימה ניצבת מיטב שצפויה להציג תשואה של 1.8% בחודש פברואר. בתי ההשקעות אינפיניטי ומור מוצגים בסוף הטבלה בנפרד -אינפיניטי מנהלת פחות מ-100 מיליון שקל. אומנם קל יותר לייצר תשואה עודפת שכשאתה קטן (ראו בהמשך את ההתייחסות למור), עם זאת - לא רואים אינדיקציות לשיפור תשואות מלאכותי באינפיניטי.התשואות של בית ההשקעות מור ל-5 שנים לכאורה שמות אותה בראש הטבלה. מערכת ביזפורטל סבורה שנתוני מור בתקופה הראשונה לחייה מוטים כלפי מעלה, נובעים מטריקים-שטיקים ואינם מייצגים את ההמשךכפי שניתן לראות בשנה האחרונה. גילוי נאות - מור תבעה את ביזפורטל בתביעת דיבה ולשון הרע על עניין התשואות, תביעה שתתברר בבית המשפט.צריך לזכור שקרנות ההשתלמות הן האפיק הכי טוב שקיים בשוק לא בזכות התשואות, אלא בזכות הטבות המס. עם זאת, בחודשים האחרונים נשמעו לא מעט קריאות לבטל את הטבות המס על הקרנות הללו בעיקר לאור הצורך הגובר לממן את עלויות המלחמה.באגף התקציבים במשרד האוצר מעוניינים לצאת בקיצוץ רחב של הטבות מס - בהן גם הטבות המס על קרנות ההשתלמות - הטבותשמסתכמות בכ-90 מיליארד שקל.

- 3.מוטי 07/03/2024 09:59הגב לתגובה זומי שלא עובד ועושה ריסק זמני מקבל "הטבה" שבה הוא לא משלם.זה טוב למי שלא יכול לשלם ומתכוון לחזור לעבוד אבל את העלות הם לוקחים מהצבירה דבר שעשוי להשפיע על גובה הפנסייה ומדובר בכסף שהם לקחו עליו אחוז מסויים בעת ההפקדה ובביטוחי המנהלים מדובר בכמה אוחזים יפים!הם מסתירים את זה שהתשלום הוא מהצבירה וגם הסוכני ביטוח לא יודעים או לא מספרים לציבור ולעיתים גם משקרים.הם עושים יד אחת בשביל לגנוב את כספי הפנסייה שאותם לא תמיד ניתן להחזיר.

- 2.יעל 06/03/2024 15:10הגב לתגובה זואך אתם מייצרים כותרות נשמע כמו כותרת ממומנת לא פלא שהאתר שלכם ללא תשלום

- 1.לא ברור 06/03/2024 06:02הגב לתגובה זואבל לפי האחוז שמצויין הכוונה באחוז תשואה שנתי. למשל מור עלתה 60% לא 10%. וילין לפידות 35% ולא 6.4%.

- ציקי 06/03/2024 11:09הגב לתגובה זוצודק ידידי 100אחוז