למשקיעים הסולידיים - דירוג קרנות 80-20

המניות בתל אביב הפכו את הבורסה לאחת מהטובות בעולם השנה עם תשואות של 27%-28% במדדים המובילים. רוב העליות הגיעו בחודשים האחרונים, בעיקר מאז מבצע הביפרים שהחזיר את ההרתעה לישראל והמהלכים הגדולים שהגיעו אחריו, בראשם חיסול נסראללה וחיסול סינוואר.

האירועים האלה הורידו דרמטית את פרמיית הסיכון של ישראל שנגזרת למלחמה וזה התבטא גם בעליות בבורסה. למרות הסיכונים בשנה האחרונה, הרבה מנהלי השקעות ומשקיעים לא חיסלו לגמרי פוזיציות בארץ, הרוב האמינו וממשיכים להאמין ביכולת הההתאוששות של המשק הישראלי, והרבה מהמשקיעים הסולידיים יותר שרצו להיחשף בסיכון נמוך יותר השקיעו באג"ח - בשיא התשואות על אג"ח ממשלתי ל-10 שנים עברו את ה-5%, תשואה שהייתה נראית דמיונית למשקיעים ב-2021-2022. עם הירידה בפרמיית הסיכון התשואות ירדו והיום הן באזור ה-4%, עדיין תשואה גבוהה, ולמי שרוצה להיות חשוף לאגרות החוב אך להשאיר עדיין חשיפה למניות יש את האפשרות להשקיע בקרנות 80/20.

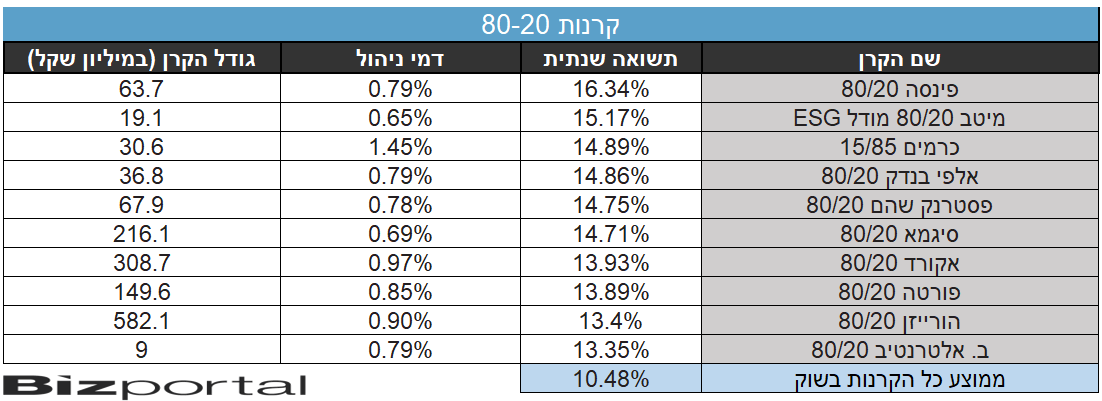

מדובר בקרנות שכשמן כן הן, 80% מהנכסים מושקעים באגרות חוב והיתר במניות. הנה 10 הקרנות עם התשואה הטובה ביותר בשנה האחרונה.

תמהיל המרכיב האג"חי משתנה בין קרן לקרן, כאשר יש כאלה שמשקיעות חלקים גדולים יותר באג"ח לא מדורגת ויש כאלה שהפוך. חשוב לציין שהרבה משקיעים דווקא מעדיפים להישאר באג"ח הממשלתיות ולא להיכנס לקונצרניות, המרווחים היום עומדים על אזור ה-1% ולדעתם של הרבה משקיעים זה לא משקף את תוספת הסיכון, גם בחברות מהשורה הראשונה.

- גיוס של 4 מיליארד שקל בתעשיית הקרנות בספטמבר; לאן הולך הכסף?

- מדד ה-S&P 500 עלה ב-9% - בכמה עלתה הקרן שלכם?

- המלצת המערכת: כל הכותרות 24/7

ועדיין, קרנות 80/20 עשו השנה תשואה ממוצעת של 10.48%, נמוך כאמור מהתשואה בשוק המניות אבל עם סיכון נמוך יותר. הקרן עם התשואה הטובה ביותר, ובפער מכובד מהמקום השני, היא קרן 80/20 של פינסה עם תשואה של 16.34%. אחריה מיטב 80/20 מודל ESG עם 15.17%.

במקום השלישי דווקא כרמים, שנתנה משקל אפילו גבוה יותר לאג"ח עם חלוקה של 85/15, התבלטה עם תשואה של 14.89%.

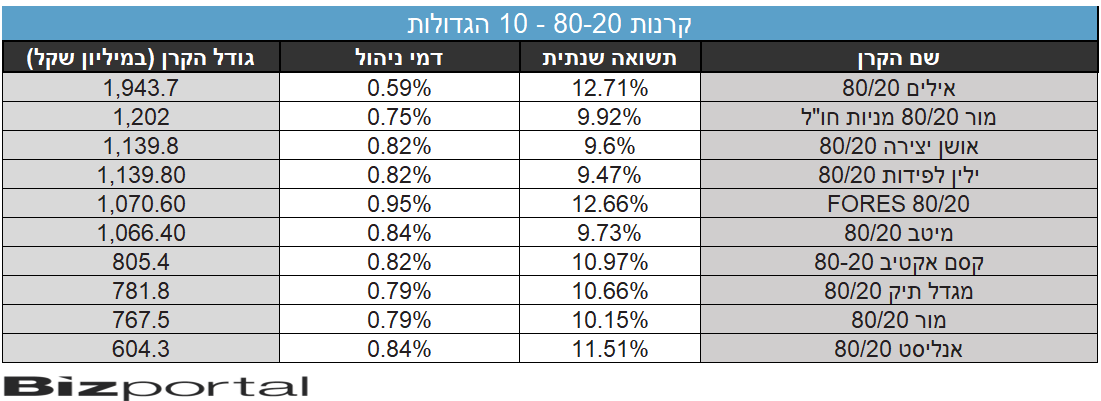

בקרנות הגדולות רואים תשואה שקרובה יותר לממוצע ונמוכה יותר מזו של הקרנות הקטנות. במבט ראשון זה אולי נראה מוזר שהגדולות ייצרו תשואות פחות טובות, אבל הסיבה לכך שהיכולת שלהם להשקיע בסדרות אג"ח קטנות היא מעטה.

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- 1.יו יו 29/12/2024 15:10הגב לתגובה זוטובים לא רק ב 20/80 אלא גם בשאר הקרנות. רוב החברות פה יש להן הצלחה גדולה ב20/80 שלא משתקפת בשאר הקרנות שלהן מה שמעלה את השאלה האם השקיעו או ניחשו

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.