הבנקים קפצו ב-1.8%, אל על זינקה ב-9%, לייבפרסון קרסה ב-43%

המסחר בבורסה בתל אביב ננעל בעליות של עד 1.1% במדדים המובילים ושל 1.75% במדד הבנקים. בין הגורמים השונים התורמים לעליות נמצא דוח ה-PCE שפורסם בארה"ב ומצביע על האטה האינפלציה, מה שעשוי לרמז במידה לא מבוטלת על הורדת ריבית בקרוב של הפד', מהלך שמשליך על הכלכלות בשאר העולם ובכללן ישראל.

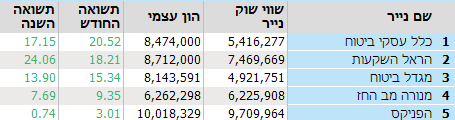

לפני שבועיים אירחנו בוועידת ההשקעות של ביזפורטל את יורם נוה, מנכ"ל כלל ביטוח. נוה הסביר את הרציונל מאחורי עסקת מקס, את הפעילויות של הקבוצה, וניסינו לחלץ ממנו מה הרווח המייצג של החברה. תחת הסתייגויות רבות מדובר על כ-600 מיליון שקל בשנה, החברה נסחרה אז ב-4.6 מיליארד שקל וביטאה מכפיל רווח מייצג נמוך של כ-7.7. מאז היא עלתה ל-5.4 מיליארד שקל.

העלייה נובעת כנראה גם מהדברים של נוה וגם מעניין חשבונאי, לכאורה משעמם אבל עם חשיבות אדירה לדוחות הכספיים. משנים את הדוחות של חברות הביטוח והופכים אותם מחור שחור למובנים למשקיעים. המניות האלו סבלו במשך כל השנים מסיקור נמוך בגל חוסר הבנה של הדוחות, זה עשוי להשתנות. במקביל, השינויים האלו יביאו לגידול בהון העצמי של חברות הביטוח במעל 30%. הצגנו את השינויים האלו לאחרונה וזה האיץ את העלייה במניות, אם כי צריך לזכור שאליה וקוץ בה - החברות הלאו יכולות להחזיק את הגידול בהון על פני שנים ולהשתמש בו כמו מחסנית - בהדרגה על פני שנים.

העלייה נובעת כנראה גם מהדברים של נוה וגם מעניין חשבונאי, לכאורה משעמם אבל עם חשיבות אדירה לדוחות הכספיים. משנים את הדוחות של חברות הביטוח והופכים אותם מחור שחור למובנים למשקיעים. המניות האלו סבלו במשך כל השנים מסיקור נמוך בגל חוסר הבנה של הדוחות, זה עשוי להשתנות. במקביל, השינויים האלו יביאו לגידול בהון העצמי של חברות הביטוח במעל 30%. הצגנו את השינויים האלו לאחרונה וזה האיץ את העלייה במניות, אם כי צריך לזכור שאליה וקוץ בה - החברות הלאו יכולות להחזיק את הגידול בהון על פני שנים ולהשתמש בו כמו מחסנית - בהדרגה על פני שנים.

למרות המלחמה - אל על אל על עם דוחות מצוינים ברבעון הרביעי החברה הציגה עליה של 21% לצד EBITDAR של 161 מיליון דולר (24% מההכנסות) - וכל זאת על רקע המלחמה והביקושים החלשים; איך אל על עשתה את זה? התשובות בפנים.

אתמול היו שני דיווחים שמבטאים את הערך שביזפורטל מספק לקוראיו. הודעה אחת דיברה על עלייה בהיקף המאגר של נאוויטס. לקראת סוף 2022 הערכנו בכתבה ראשית באתר את המשך הפוטנציאל הגדול במניות הגז (שהמשיכו לזנק מאז במעל 30%) והדגשנו את הפוטנציאל הענק בנאוויטס שנסחרה אז ב-17.8 שקל למניה. היא עכשיו ב-41.7 שקל. מי שקרא ובדק יכול היה להרוויח. וזה לא חף מסיכונים, אין דבר כזה - השקעה במניות בלי סיכון. כל העניין הוא למצוא השקעה שבהינתן כל התרחישים וההסתברויות שלהם מקבלים=-מעריכים תוחלת לרווח.

הודעה שנייה שהיתה אתמול בכיוון אחר לחלוטין היתה על חקירת רשות ניירות ערך בבונוס גרופ. לפני שנתיים "צעקנו" מעל גבי האתר: רשות ניירות ערך צריכה להתערב: חברות מריצות את המניות של עצמן כדי להישאר במדדים - בונוס ביוגרופ שנפלה ב-40% בחודש האחרון כדוגמה. הצגנו את הניסיונות של בונוס ביוגרופ בשבועות שלפני עדכון המדדים להישאר במדד דרך שורה של הודעות ודיווחים חיוביים ופעולות שונות. הסברנו את הבעייתיות מבחינת המשקיעים - מי שקרא חסך לעצמו הפסדים גדולים.

אז איפה להשקיע ואיפה לא להשקיע? לפני הכל משקיעים באנשים. כשאתם רואים ומזהים או קוראים (אצלנו) שחברות מדווחות בשרשרת על הצלחה בניסויים, עסקאות טובות וכו, אבל כשמנתחים רואים שאלו הודעות בלוף, תשאלו את עצמכם אם אתם רוצים להשקיע באנשים כאלו שבעצם מנסים להחזיק את המניה - להריץ את המניה. זה הבסיס, אחר כך יש כמובן שורה של פרמטרים עסקיים, כלכליים, שוק הוניים.

אנרג'יאן אנרג'יאן תספק גז בהיקף של כ-2 מיליארד דולר לתחנת הכוח אשכול לאחר החתימה על העסקה, החברה תספק גז טבעי לכל תחנות הכוח שהופרטו מחברת החשמל - רמת חובב, אלון תבור, חגית מזרח ואשכול, באמצעות ארבע בארות פעילות. בנוסף, אנרג'יאן עדכנה כי גז ראשון הופק בהצלחה מבאר כריש צפון.

אירודרום אירודרום קבוצה עלתה ב-6% - החברה דיווחה כי קיבלה הזמנות בסך 5 מיליון שקל מתחילת השנה.

לייבפרסון לייבפרסון פספסה את הצפי בשורה התחתונה - המניה קרסה ב-43%. הכתובת היתה על הקיר. שאלנו לפני שנה אם לייבפרסון היא חברה גמורה? והערכנו שהיא תתקשה מאוד להתמודד מול ה-ChatGPT - ההכנסות ברבעון הסתכמו ב-95.5 מיליון דולר, ירידה של 22.1% מהרבעון המקביל ומעל לצפי האנליסטים שהיה ל-94.1 מיליון דולר. ההפסד למניה הסתכם ב-48 סנט, שיפור לעומת הרבעון המקביל בו ההפסד למניה עמד על 55 סנט אך מתחת לצפי האנליסטים שהיה להפסד למניה של 31 סנט.

מדד ת"א 35

מדד ת"א 90

מדד ת"א 125

דולר רציף 0.18%

BITCOIN 0.77%

למרות המלחמה - אל על אל על עם דוחות מצוינים ברבעון הרביעי החברה הציגה עליה של 21% לצד EBITDAR של 161 מיליון דולר (24% מההכנסות) - וכל זאת על רקע המלחמה והביקושים החלשים; איך אל על עשתה את זה? התשובות בפנים.

אתמול היו שני דיווחים שמבטאים את הערך שביזפורטל מספק לקוראיו. הודעה אחת דיברה על עלייה בהיקף המאגר של נאוויטס. לקראת סוף 2022 הערכנו בכתבה ראשית באתר את המשך הפוטנציאל הגדול במניות הגז (שהמשיכו לזנק מאז במעל 30%) והדגשנו את הפוטנציאל הענק בנאוויטס שנסחרה אז ב-17.8 שקל למניה. היא עכשיו ב-41.7 שקל. מי שקרא ובדק יכול היה להרוויח. וזה לא חף מסיכונים, אין דבר כזה - השקעה במניות בלי סיכון. כל העניין הוא למצוא השקעה שבהינתן כל התרחישים וההסתברויות שלהם מקבלים=-מעריכים תוחלת לרווח.

הודעה שנייה שהיתה אתמול בכיוון אחר לחלוטין היתה על חקירת רשות ניירות ערך בבונוס גרופ. לפני שנתיים "צעקנו" מעל גבי האתר: רשות ניירות ערך צריכה להתערב: חברות מריצות את המניות של עצמן כדי להישאר במדדים - בונוס ביוגרופ שנפלה ב-40% בחודש האחרון כדוגמה. הצגנו את הניסיונות של בונוס ביוגרופ בשבועות שלפני עדכון המדדים להישאר במדד דרך שורה של הודעות ודיווחים חיוביים ופעולות שונות. הסברנו את הבעייתיות מבחינת המשקיעים - מי שקרא חסך לעצמו הפסדים גדולים.

אז איפה להשקיע ואיפה לא להשקיע? לפני הכל משקיעים באנשים. כשאתם רואים ומזהים או קוראים (אצלנו) שחברות מדווחות בשרשרת על הצלחה בניסויים, עסקאות טובות וכו, אבל כשמנתחים רואים שאלו הודעות בלוף, תשאלו את עצמכם אם אתם רוצים להשקיע באנשים כאלו שבעצם מנסים להחזיק את המניה - להריץ את המניה. זה הבסיס, אחר כך יש כמובן שורה של פרמטרים עסקיים, כלכליים, שוק הוניים.

אנרג'יאן אנרג'יאן תספק גז בהיקף של כ-2 מיליארד דולר לתחנת הכוח אשכול לאחר החתימה על העסקה, החברה תספק גז טבעי לכל תחנות הכוח שהופרטו מחברת החשמל - רמת חובב, אלון תבור, חגית מזרח ואשכול, באמצעות ארבע בארות פעילות. בנוסף, אנרג'יאן עדכנה כי גז ראשון הופק בהצלחה מבאר כריש צפון.

אירודרום אירודרום קבוצה עלתה ב-6% - החברה דיווחה כי קיבלה הזמנות בסך 5 מיליון שקל מתחילת השנה.

לייבפרסון לייבפרסון פספסה את הצפי בשורה התחתונה - המניה קרסה ב-43%. הכתובת היתה על הקיר. שאלנו לפני שנה אם לייבפרסון היא חברה גמורה? והערכנו שהיא תתקשה מאוד להתמודד מול ה-ChatGPT - ההכנסות ברבעון הסתכמו ב-95.5 מיליון דולר, ירידה של 22.1% מהרבעון המקביל ומעל לצפי האנליסטים שהיה ל-94.1 מיליון דולר. ההפסד למניה הסתכם ב-48 סנט, שיפור לעומת הרבעון המקביל בו ההפסד למניה עמד על 55 סנט אך מתחת לצפי האנליסטים שהיה להפסד למניה של 31 סנט.

מדד ת"א 35

מדד ת"א 90

מדד ת"א 125

דולר רציף 0.18%

BITCOIN 0.77%

- 13.סווינגר 29/02/2024 16:58הגב לתגובה זופשוט שחיטה. אספתי קלות בשביל המעקב בישראל בשער 501 א"ג.

- 12.כשמגיעים לשם מיד מצניחים (ל"ת)1940 29/02/2024 14:30הגב לתגובה זו

- 11.סוחר 29/02/2024 14:05הגב לתגובה זומעניינת

- 10.מנית הביטוח הכי זולה להשקעה היא הראל. (ל"ת)מייק1 29/02/2024 14:02הגב לתגובה זו

- 9.הדר 29/02/2024 13:41הגב לתגובה זומעל. זה יעדים 70 ,84. 100. לא מאמינים,..

- 8.שמו בקרס (ל"ת)1940 29/02/2024 13:30הגב לתגובה זו

- ברקס לא נותנים לעבור אותן (ל"ת)1940 29/02/2024 14:04הגב לתגובה זו

- 7.מי אתם אנשים שמשיקעים בלייבפרסון? (ל"ת)29/02/2024 11:17הגב לתגובה זו

- 6.מי ייתן לשוק לעלות? (ל"ת)עליות? 29/02/2024 10:47הגב לתגובה זו

- 5.בולמים את השוק (ל"ת)שחקנים 29/02/2024 10:35הגב לתגובה זו

- שחררו את המעו"ף (ל"ת)מספיק 29/02/2024 14:35הגב לתגובה זו

- 4.ממוקה 29/02/2024 10:31הגב לתגובה זואיך שנפתח המסחר בארץ, החוזים שהיו ירוקים בבוקר, עברו לירידה של רבע אחוז. העיקר שביזפורטל יתגאו אחר כך בערך "המוסף" לקוראים שלהם בגלל שקלעו לגבי איזו מניה או מגזר אבל תופעות חשודות כאלה, כמו גם מה שקורה בארביטראז, נעלמות להן... בטח גם את זה תצנזרו

- 3.לרון 29/02/2024 10:29הגב לתגובה זווהיות שאינה נסחרת כאן כדאי לקנות את שטראוס כתחליף דווקא בתקופת בעיות,לאההמלצה

- 2.לא יפול הרבה רק יתמוטט כולה (ל"ת)רב ודיין 29/02/2024 10:13הגב לתגובה זו

- 1.פוקס במומנטום חיובי מאוד (ל"ת)אסולין 29/02/2024 10:04הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.