השוק מבולבל? הסחורות מצביעות לכיוון אחד והאג"ח לכיוון השני

השווקים מבולבים לגבי עתידה של הכלכלה, ומישהו חייב לטעות - הודעת הפד ביום רביעי אומנם הציתה גל של אופטימיות בשווקי המניות, אבל השווקים האחרים, כמו הסחורות והאג"ח שנחשבים גם לשווקים המעידים על הכיוון הכללי של הכלכלה, מגיבים בצורות מנוגדות המביאות אותנו למסקנה שקיים חוסר ודאות לגבי עתיד הכלכלה בטווח הקרוב והבינוני.

מצד אחד - הזהב והנפט

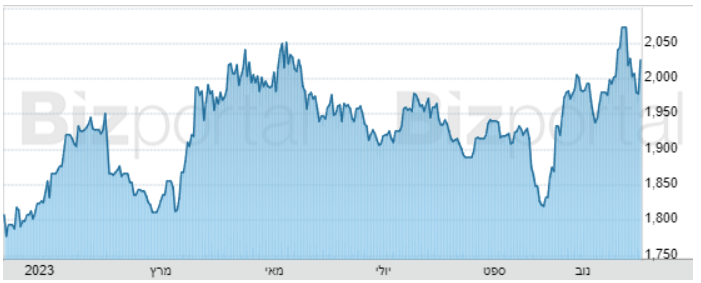

הזהב והנפט זזים בכיוונים מסוימים כאשר הכלכלה נכנסת למיתון: מחיר הזהב בד"כ עולה מאחר והוא נחשב למקום בטוח לשמירה על ערך הכסף בתקופה של מיתון, וזה בהחלט מה שקורה לזהב בחודשים האחרונים - בחצי השנה האחרונה מחיר הזהב עלה ב-4%, ואם מסתכלים על המחיר לעומת לפני שנה, רואים כבר עלייה של 13.5%.

מחיר הזהב בשנה האחרונה

גם מחירי הנפט מעידים על האטה בכלכלה כאשר הם ירדו כבר ב-25% מאז ספטמבר ובכמעט 50% מהשיאים של 2022. השוק מוריד את מחירי הנפט כאשר הוא חושש שיש מיתון מהסיבה הפשוטה שמשק במיתון צורך פחות נפט - מפעלים עובדים פחות, מטוסים טסים פחות ואנשים נוהגים פחות, חלקם כנראה מהסיבה שהם מחוסרי עבודה. ב-2008 למשל מחירי הנפט נפלו ב-80%.

אז הסחורות מציגות מסר ברור: המיתון בדרך, אבל שוק האג"ח מעיד על כיוון אחר.

מצד שני - תשואות האג"ח

תשואות האג"ח מציירות תמונה שונה - כשהשוק צופה מיתון, תשואות האג"ח יורדות מתוך הציפייה שהבנק המרכזי יוריד את הריבית בשביל להניע את הכלכלה, ותשואות האג"ח אכן היו בירידה עד לא מזמן והגיעו עד ל-3.5% וזאת אחרי שהן כבר התקרבו לשיעור של 5%, אבל זה לא מה שקורה - תשואות האג"ח דווקא עולות ונמצאות כרגע סביב השיעור של 3.9%.אז מה באמת יקרה?

כמו תמיד, אף אחד לא באמת יודע. אבל אחת האפשרויות היא שהמשק ייכנס לסטגפלציה, שהיא שילוב נדיר של אינפלציה עם מיתון. במצב כזה עליית המחירים תהיה כל כך חזקה שהבנקים המרכזיים יהיו חייבים להשאיר את הריביות ברמה גבוהה, מה שיביא להאטץ המשק. המצב הזה יהיה קשה מאוד - השוק יהיה נתון תחת לחץ אדיר משני הכיוונים ושיעור האבטלה יזנק.- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

במצב של סטגפלציה עליית המחירים לא נובעת מצמיחה ושפע כלכלי, אלא היא מתרחשת למרות שהכלכלה דווקא "קפואה", כלומר במיתון. במצב זה כוח הקניה של הציבור נשאר מצומצם, ואף מתכווץ, והוא מתקשה יותר ויותר לצרוך, מה שמקטין את הייצור ומגדיל את האבטלה. להבדיל ממצב של אינפלציה רגיל, שבו הבנק המרכזי יכול להתמודד בעזרת העלאת ריבית, במצב של מיתון הכלי הזה יצור נזק, שכן העלאת הריבית תקטין את ההשקקעות ואת הצריכה, וכך תדכא עוד יותר את הכלכלה שמתקשה גם כך.

- 1.רמי 17/12/2023 20:41הגב לתגובה זוהכלכלה וערך הכסף יותר חשובים מהדירות של אנשים