האם yes תצליח להציף ערך לבזק? "החברה לא תיפגע מ-FreeTV"

חברת yes, החברה הבת של בזק בזק 2.01% משלמת מוקדם לספקים ומכירה באיחור בהכנסות. יחד עם החוב היא בעצם רושמת שווי פעילות שלילי שנים רבות. אבל היא במגמת שיפור, פירמת רואי החשבון EY, נותנת לה הערכות שווי מדי רבעון וכעת השווי עדיין שלילי, 129 מיליון שקל, אבל זה המשך שיפור לעומת 159 ברבעון הקודם ושווי שלילי של 282 מיליון לפני קצת יותר משנה, כך על פי מודל ה-DCF. בקצב הזה, החברה עוד תחזור לשווי חיובי בתוך שנתיים. על פי מודל NAV החברה במינוס 85 מיליון.

לחברה יש עדיין גירעון בהון החוזר של 193 מיליון שקל ולכאורה כדי להתקיים היא צריכה הזרמת כסף מחברת האם, בזק, אבל בחברה אומרים שבשנים האחרונות היא כבר לא זקוקה לכסף מבזק.

בחברה מסבירים שהשווי השלילי נובע בעיקר מכך שהיא צריכה לשלם הוצאות לספקים ולהכיר בכל ההוצאות באופן מיידי, גם אם מדובר על חוזים למספר שנים, אבל מכירה בהכנסות לאורך זמן ולכן נוצר השווי השלילי. זו כמובן בעיה לא רק ב-yes, ובכל זאת אצלה זה חריף יותר. yes הייתה ה'גברת הזקנה' של השוק, היא לא התקדמה יחד עם השוק עם מוצרים חדשים ונשארה מאחור.

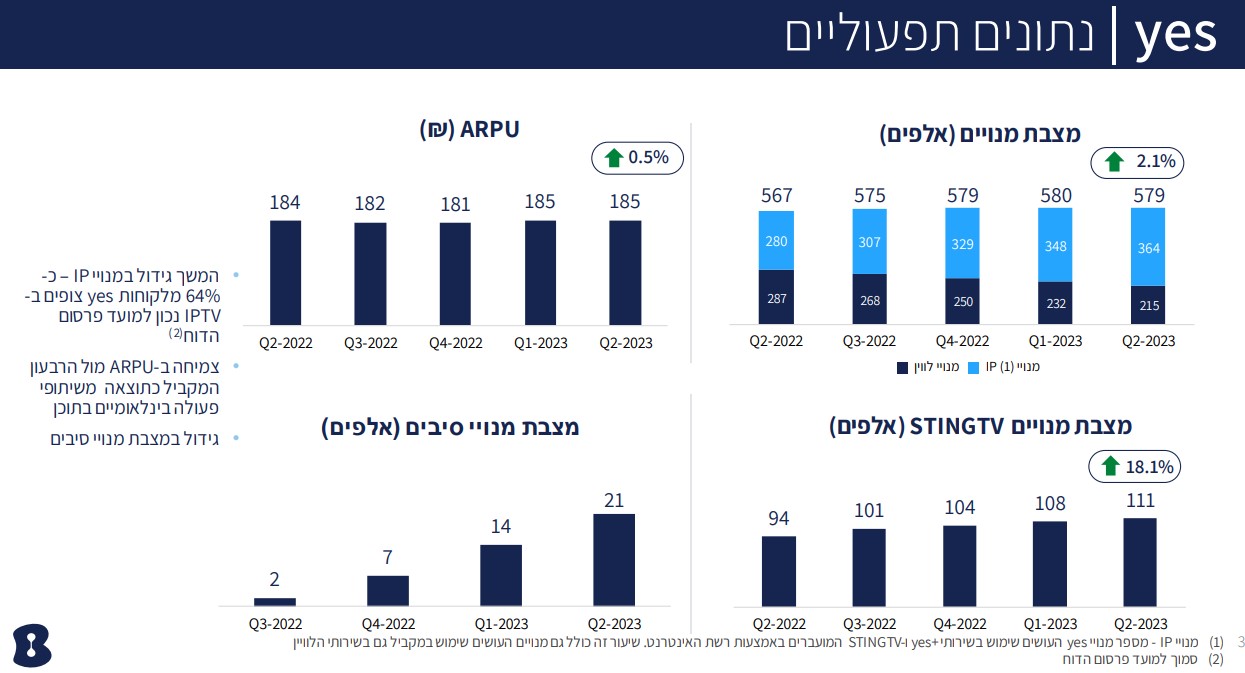

אבל yes עוברת שינוי בשנתיים האחרונות (מן הסתם, לא רק בגלל הפרסומת של נועה קירל שחולמת על פאודה), ההכנסות ממנוי (ARPU) נשמרות יציבות בשנה האחרונה על 185 שקלים בחודש, מספר המנויים הכולל עלה ב-2% כאשר עיקר הצמיחה מגיעה במנוי שירות yes+ ובעיקר: 25 אלף מנויים חדשים בתחום הסיבים האופטיים.

- yes נכנסת לעולם הפרסום בטלוויזיה האינטרנטית: תתחיל לשלב מודעות ב-yes+ וב-STING+

- "הכיוון של בזק חיובי וברור - yes צפויה להרוויח 100 מיליון ויותר"

- המלצת המערכת: כל הכותרות 24/7

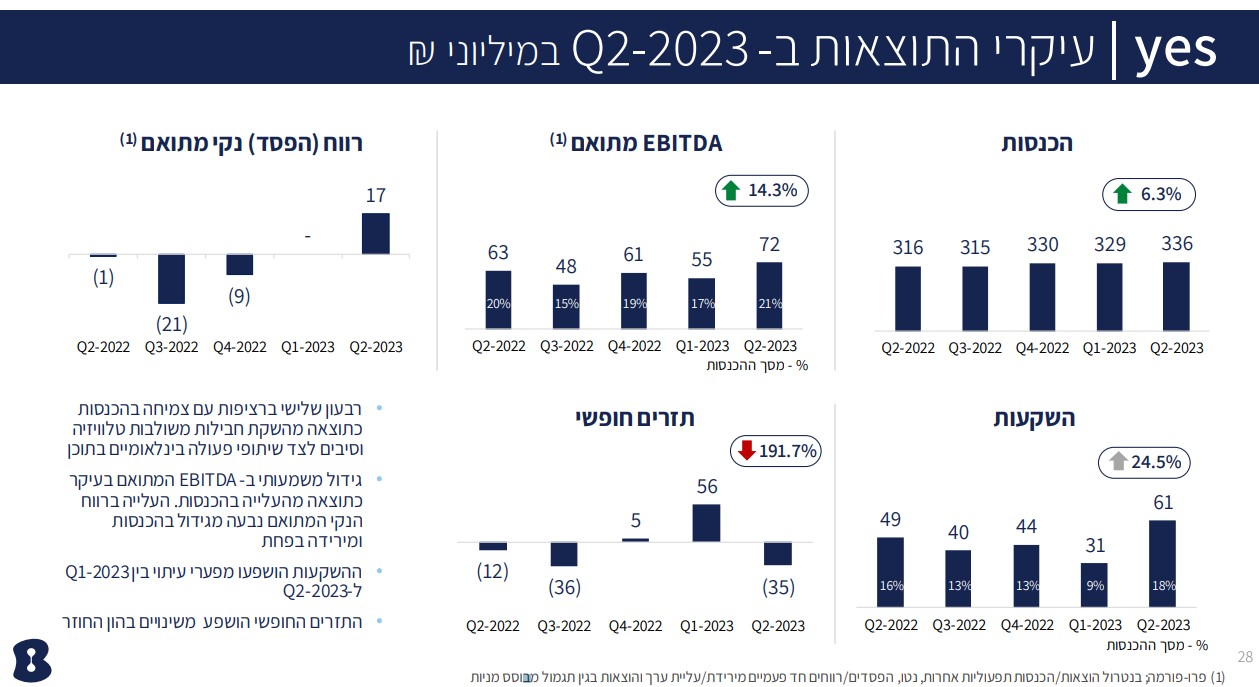

השאלה היא האם המעבר לרווח פרופורמה של 17 מיליון שקל הוא מייצג. אם זה המצב - היא תתחיל להציף ערך גם לבזק עצמה. השיפור בשנה האחרונה ברור: ברבעון המקביל החברה הפסידה מיליון שקל, בזה אחריו היא הפסידה 21 מיליון, ברבעון הרביעי היא הפסידה 9 מיליון, ברבעון הקודם היא כבר הגיעה לאיזון וכעת רושמת כאמור רווח של 17 מיליון, וזאת כאשר ההכנסות עלו במקביל ב-20 מיליון שקל ביחס לרבעון המקביל, כאשר כעת היא רושמת הכנסות של 336 מיליון שקל לעומת 316 מיליון ברבעון המקביל. גם ה-EBITDA המתואם עלה ב-14% ל-72 מיליון שקל לעומת 63 מיליון ברבעון המקביל. בהנחה שהעלייה בהכנסות ימשיכו להשתרשר לשורת הרווח - yes עשויה לשמור על רווחיות מייצגת גם בהמשך ואולי אפילו להמשיך ולהשתפר.

תוצאות yes רבעון שני 2023, מקור: דוחות החברה

"yes מצליחה להתמודד מאוד יפה עם התחרות. גם אם FreeTV תהיה הצלחה תהיה לכך השפעה זניחה על yes ובוודאי על קבוצת בזק, בוודאי בגלל הגודל וההיקף שלנו והחלק שזה מהווה מתוך ה-EBITDA". אומר גיל שרון, מנכ"ל בזק, בראיון לביזפורטל. FreeTV היא המתחרה החדשה שבבעלות משותפת של קשת וחברת RGE. לדברי שרון "החברה מנהלת בהצלחה אסטרטגיה של שני מותגים: פרימיום שמתאים לרוב הלקוחות וגם את ה'דיסקאונט' (מותג רזה עם פחות ערוצים אבל בתשלום זול יותר. נ"א). זה מאפשר ל-yes לשמור על בסיס המנויים וגם על ההכנסה מכל לקוח (ARPU) ובשורה התחתונה yes מציגה רווח נקי.

- חוסר היציבות הניהולי בנופר נמשך: סמנכ"ל הכספים ניר פלג עוזב אחרי שלושה חודשים בלבד

- חברת DSIT רוצה להנפיק בבורסה בת"א; רפאל היא המחזיקה הגדולה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

"בכל מקרה, נכון לעכשיו כשהיא בתחילת הדרך אין לזה השפעה. yes מצליחה לעמוד על הרגליים עם שיפורים בתוצאות ללא אובדן מנויים או שחיקה בהכנסות ממנוי. yes היא הקבוצה החסינה ביותר מבין חברות הטלוויזיה. גם אם FreeTV תצליח - ואני בספק אם היא תצליח - זה יבוא קודם כל על חשבון חברות טלוויזיה פחות חסינות".

אתה מדבר על הוט, ומן הסתם בעיקר על החברות החדשות יחסית בתחום - סלקום ופרנטר. מה הכוונה פחות חסינות?

שרון: "היקף התוכן שלהן פחות רחב, וגם איכות השידור, איכות השלט, הממשק ופרמטרים נוספים. בשרשרת הפגיעות, yes לדעתי תהיה בתחתית. יהיו כאלה שייפגעו יותר. כי הן פחות חזקות".

ממה נובע השיפור ב-yes?

על פי החברה, עיקר השיפור נובע מהשקת חבילות הבנדל (חבילה משולבת של סיבים אופטיים וטלוויזיה) לצד שיתופי הפעולה בתוכן, כאשר yes חתמה על שת"פ עם דיסני, נטפליקס ודיסקברי.

"הכניסה שלנו לסיבים מצליחה בצורה יפה" מסביר אילן סגל, מנכ"ל yes בראיון לביזפורטל את הצמיחה: "אנחנו מזהים ביקוש של לקוחות לחבילות בנדל שמשלבות טלוויזה ואינטרנט. מדובר על 25 אלף לקוחות חדשים תוך שנה. וגם - השת"פ עם דיסני פלוס, נטפליקס ודיסקברי - חברות הסטרימר העולמיות - מגדיל לנו את ההכנסות כי הלקוחות לוקחים גם חבילת טלוויזיה וגם אחת או יותר מחבילות התוכן.

"מעבר לכך, החברה מפוקסת מאוד בשיפור וצמיחה. ההכנסות צומחות בגלל שלושה וקטורים - מוכרים חבילות, בעיקר פרימיום (yes+) אבל גם לואו-קוסט (STINGTV). yes פלוס הוא מוצר הדגל שלנו והוא מאוד איכותי ויש קהל גדול של לקוחות שרוצה אותו. מדובר כמובן בחבילות יקרות יותר מה'סטינג', שזה דיסקאונט. ההכנסה ממנוי עולה ל-185 שקלים בשוק מאוד תחרותי"

אבל כולם יכולים לעשות את זה, מה הייחודיות שלכם?

"נכון, כל אחד יכול לשלב, אבל אנחנו עושים את שלנו. לא היינו בשוק הזה. יש לנו 580 אלף מנויים אבל עד לפני 7 חודשים לא יכולנו לתת פתרון של טלוויזיה וסיבים יחד. הלקוחות מבקשים את זה, אז ברגע שיש ביקוש לבנדל ההכנסות עולות. נכון שאחרים כבר היו שם אבל שמרנו על מותג פרימיום והכנסו דברים חדשים שלא היו לנו קודם וזה מביא את התוצאה. וכמובן גם המעבר ל-IP וגם המוצר הטכנולוגי שהוא טוב מאוד ומשתפר וגם כניסה לתחומים חדשים שלא היינו לפני שנה.

"זה מתחבר עם ההחלטות האסטרטגיות שקיבלנו לשתף פעולה עם הסטרימרים, וגם להיכנס לסיבים, להשקיע במוצר ה-yes פלוס, להוסיף פיצ'רים, אפליקציה, שלט חדש, כל אלה מביאים בסוף את התוצאה.

וזה משתרשר לרווח הנקי?

"כן, ההכנסות וה-ARPU מביאות את התוצאות וזה משתשר ל-EBITDA ולרווח הנקי".

אז הרווח של 17 מיליון שקל פרופורמה הוא מייצג את המצב של החברה בעתיד הנראה לעין?

"בהחלט"

נתוני הפרופורמה בעצם מייצגים את מצב העסק עצמו בצורה מזוקקת ולכן נכון להשוות בין התקופות את שכוללות את הטיפול בנכסים של החברה, וזאת לעומת נתוני החשבונאות, שהיא 'שמרנית'.

אילן סיגל, מנכ"ל yes. צילום: רמי זרנגר

מספר המנויים של yes, רבעון שני 2023

השינוי בתוצאות של yes לאורך השנים האחרונות

- 1.כי באמת זה קרב הלואוקוסט שיס לא שמה. אבל מה אם יגי 09/08/2023 17:20הגב לתגובה זוכי באמת זה קרב הלואוקוסט שיס לא שמה. אבל מה אם יגיעו לארץ hbo max, פארמונט פלוס ופיקוק? זה לא כזה מופרך ואז ליס לא ישאר תוכן לתת חוץ מישראלי

3 הערות על הנפקת ארית

על "מידע פנים מוסדי", על החשיבות לעקוב אחרי הדלפות בתקשורת והאם לארית יש הזמנה משמעותית בדרך?

ארית ארית תעשיות -3.82% ניסתה להנפיק את החברה הבת רשף שמהווה 99% מהפעילות שלה עצמה לפי שווי של 4.3 מיליארד שקל לפני הכסף. זה ביטא שווי נמוך לארית עצמה והמניה ירדה במקביל לכתבות שפורסמו כאן: מה יודע צבי לוי שאנחנו לא? ארית מנצלת אופוריה במניה כדי להנפיק מהציבור; הבעיה הגדולה של ארית - חמישה חודשים בלי הזמנה אחת.

כשהמניה קרסה, המוסדיים אמרו לחברה - עצרו. המניה חזרה לעלות ואז המוסדיים והחברה סיכמו על סוג של הנפקה פרטית - גיוס של 550 מיליון שקל לרשף לפי שווי של 3.6 מיליארד שקל לפני הכסף. רגע אחרי הגיוס לארית 80% מרשף שיש לה שווי אחרי הכסף של 4.15 מיליארד שקל, כשארית עצמה נפגשה עם מעל 400 מיליון שקל כשלצד המזומנים בקופה, אפשר להעריך שיש לה סדר גודל של 1 מיליארד שקל. אלו המספרים, עכשיו על הדרך הבעייתית שבה ארית-רשף נפגשו עם הכסף

1. ארית או המוסדיים סיפקו מידע לכלכליסט בכל אחת מהנקודות הקריטיות. לדוגמה - ביום שבו הוחלט על עצירת ההנפקה והמניה זינקה בחזרה, המניה אומנם עלתה, אבל כשהמידע דלף לכלכליסט היא זינקה, ורק אז החברה דיווחה על עצירת ההנפקה באופן רשמי. אתמול המניה ירדה ב-3%, המידע נמסר לכלכליסט (שעושה כמובן עבודה עיתונאית טובה) והמניה קרסה ב-6%. ורק אז הגיע הדיווח הרשמי. ההדלפות האלו חשובות למשקיעים הפרטיים - תקראו אותם ראשונים ותרוויחו. כן, זו פרסומת לכלכליסט, במיוחד לגולן חזני. אין דבר כזה מידע מושלם, לפעמים מידעים מתבררים כטעויות או בלוני ניסוי, אבל זה לא סוד שחלק מהמידע שהוא מעביר עוזר מאוד למשקיעים.

יש כאן שאלה על המשקיעים הקטנים ועל מי עושה סיבוב עליהם דרך ההדלפות, אבל בשורה התחתונה - משקיעים צריכים לצבור מידע מכל מקור מידע.

2. נחמיא גם לנו - היה די ברור שהמניה תיפול כי הערך שלה בהנפקה היה נמוך מהערך בשוק, והיו סימנים מקדימים לסוג של ניפוח. הצפנו את זה (ראו לינקים למעלה). מי שקרא יכול היה לברוח בזמן. הניתוחים הפיננסים לא משקרים, אבל הם לא מספרים את כל התמונה.

- הבעיה הגדולה של ארית - חמישה חודשים בלי הזמנה אחת

- מניית ארית מאבדת גובה - האם החברה מנופחת?

- המלצת המערכת: כל הכותרות 24/7

3 מידע פנים מוסדי - אנחנו מאוד מעריכים את מנהלי ההשקעות שמובילים את הפניקס, מור, כלל ומיטב. אבל או שיש להם "מידע פנים מוסדי" על ארית ורשף ולכן הם קנו או שלא אכפת להם מהכסף שלכם. הם השקיעו 550 מיליון שקל ברשף לפי שווי של 3.6 מיליארד שקל, זה לא ה-5 מיליארד שארית נסחרה, זה גם לא ה-4.3 מיליארד שרשף ביקשה לפני חודש, אבל גם 3.6 מיליארד שקל לחברה זה סכום משמעותי. נכון, היא תרוויח השנה סכום של 300 מיליון שקל (הערכה שלנו) כשהמחצית השנייה של 2025 תהיה מצוינת. הנהלת החברה מסרה שהרווחיות תהיה דומה לרווחיות במחצית הראשונה. המכירות בכל השנה יתקרבו ל-500 מיליון שקל, - כ-350 מיליון שקל במחצית השנייה. זה אומר סדר גודל של 200 מיליון שקל בשורה התחתונה במחצית השנייה. אפילו יותר. קצב רווחים של המחצית השנייה הוא כ-400 מיליון שקל.

תומר צפניק מנכל ריטיילורס. צילום: שוקה כהן

תומר צפניק מנכל ריטיילורס. צילום: שוקה כהןריטיילורס ירדה 5.8%: דוחות נייקי חושפים חולשה עולמית ומשפיעים על זכיינים

ריטיילורס בעקבות נייקי - ירדה לשפל של 5 שנים - האם ומתי ריטיילורס תתאושש?

מניית ריטיילורס ירדה ב-5.8% בבורסת תל אביב, בהשפעה ישירה של דוחות נייקי, שפורסמו בשישי. נייקי, המהווה כ-75%-80% מפעילות ריטיילורס כזכיינית בישראל ובחלקים מאירופה ועוד, דיווחה על הכנסות של 12.43 מיליארד דולר, עלייה של 1% בהשוואה לרבעון המקביל אשתקד, מעל הציפיות של 12.22 מיליארד דולר. אבל, הרווח הנקי צנח ב-32% ל-792 מיליון דולר, והרווח למניה עמד על 0.53 דולר, גבוה מהתחזיות של 0.38 דולר אך נמוך מ-0.78 דולר ברבעון קודם. המניה של נייקי נפלה בכ-10.5% במסחר שלאחר הדוחות גם בהינתן אופק חלש להמשך.

הירידה בריטיילורס לשפל של 5 שנים ולשווי של 2.3 מיליארד שקל מבטאת דפוס מוכר: זכיינים כמו ריטיילורס תלויים בביצועי המותג העולמי, שמכתיבים זרימת סחורה, מבצעים וביקוש. דווקא מבחינת המחזור נראה שיש למה לצפות, אך החולשה בפרמטרים נוספים וכן בהתייחסות קדימה גורמת לחשש אצל המשקיעים. נדגיש כי האכזבה משורת הרווח דווקא לא קשורה לציפיות מריטיילורס שכן היא מרוויחה סוג של רווחיות קבועה שלא אמורה להשתנות באם הרווח והרווחיות של ניייקי יורדים, אלא אם נייקי משנה את הכללים וזה לא קרה.

עם זאת, נייקי מנסה לחזק את המכירות הישירות שלא דרך סניפים וזו נקודת סיכון לריטיילורס. ככל שנייקי תמכור יותר באופן ישיר ודיגיטלי יקנו פחות מהזכיינים כולל ריטיילורס.אלא שבינתיים קורה ההיפך - ואלו חדשות טובות לריטיילורס. אסטרטגיית המכירה הישירה (DTC) של נייקי, שהוגברה מאז 2017, תרמה לחולשה של נייקי. מכירות DTC ירדו ב-9% ל-4.6 מיליארד דולר, עם ירידה של 14% במכירות דיגיטליות, בעוד שמכירות סיטונאיות עלו ב-8%. האסטרטגיה הפחיתה תלות בקמעונאים אך הגבירה תנודתיות, כפי שנראה במלאי עודף של 8.5 מיליארד דולר בסוף הרבעון, ירידה של 2% משנה קודמת.

ריטיילורס, שמפעילה כ-278 חנויות נייקי בעולם תלויה כמובן בראש וראשונה במותגים ובהצלחה של מכירות המוצרים, אך צריך גם לזכור שמדובר בחברה שצומחת אורגנית לצד צמיחה חיצונית. ריטיילורס מתרחבת לגיאוגרפיות חדשות הן דרך רכישות והן דרך הקמת סניפים חדשים.

- ריטיילורס ממשיכה לצלול - צניחה של 62% ברווח

- ריטיילורס: עלייה בהכנסות אך ירידה ברווחיות

- המלצת המערכת: כל הכותרות 24/7

ברבעון השלישי של 2025 ריטיילורס דיווחה על התרחבות אגרסיבית ועלייה נאה במכירות, אך מנגד על שחיקה חדה ברווחיות שהובילה לקריסה של יותר מ־60% ברווח הנקי. החברה סיכמה את הרבעון עם הכנסות של 707.3 מיליון שקל, עלייה של 10.2% לעומת הרבעון המקביל אשתקד. העלייה נובעת בעיקר מפתיחת 33 חנויות חדשות מאז הרבעון השלישי של 2024, כך שמספר החנויות הכולל הגיע ל־278 לעומת 245 בתקופה המקבילה.