לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

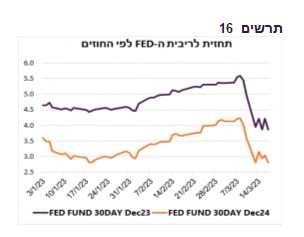

אחרי ההאטה באינפלציה בארה"ב בשבוע שעבר לקצב עליה שנתי של 6%, השווקים יפתחו מחר את שבוע המסחר בהמתנה דרוכה ליום רביעי הקרוב: החלטת הריבית הבאה של הפד', הבנק המרכזי האמריקאי, בתום יומיים של דיונים (בשעה 20:00 שעון ישראל). החוזים העתידיים על ריבית הפד' נותנים נכון לעכשיו סיכוי של 62% להעלאת ריבית של רבע אחוז כך שזו תגיע לטווח של 4.75% עד 5%.

לא פחות חשוב, השוק ירצה לראות את הציפיות של חברי הפד' לגבי גובה הריבית הצפויה במשק בעוד שנה. האם הפד' עדיין סבור שהריבית תגיע ליותר מ-5% או שאפשר להכריז כמעט בוודאות על סיום גל העלאות הריבית הנוכחי. השוק גם ינתח את דבריו של יו"ר הפד' ג'רום פאוול במסיבת העיתונאים שתתקיים חצי שעה לאחר פרסום החלטת הריבית.

ביום חמישי בשעה 10:30 בבוקר תתקבל גם החלטת הריבית בשוויץ, כאשר הצפי הוא שהריבית תישאר על 1%. בשעה 14:00 תתקבל החלטת הריבית בבריטניה, כאשר הצפי הוא להעלאת ריבית של רבע אחוז לרמה של 4.25%. יצוין כי יום קודם לכן, ברביעי, יתפרסמו נתוני מדד המחירים לצרכן בממלכה, וכן מדד המחירים ליצרן, כאשר אלה צפויים כמובן גם הם להשפיע על ההחלטה שתתקבל לבסוף. הצפי הוא לירידה בקצב האינפלציה השנתי ל-9.8% בחודש פברואר, לעומת 10.1% נכון לחודש שלפניו.

נתוני מאקרו נוספים השבוע: בארה"ב ביום שלישי יתפרסמו נתוני מכירות הבתים הקיימים עם צפי לעליה של 2% ל-4.17 מיליון דירות, לעומת 4 מיליון בחודש הקודם. ברביעי יתפרסם הנתון על מלאי הנפט הגולמי, ובחמישי אישורי והיתרי הבניה, וכן מדדי החשבון השוטף, תביעות ראשוניות לדמי אבטלה (צפי לעליה ל-199 אלף תביעות חדשות לעומת 192 בשבוע שעבר) ומכירות בתים חדשים עם צפי להאטה ל-648 אלף דירות, לעומת 670 אלף בחודש הקודם.

- ה-S&P 500 צפוי לשבור היום שיא; ומה קורה באירופה?

- בכמה יעלה ה-S&P 500 בשנה הקרובה? תחזיות של הבנקים להשקעות

- המלצת המערכת: כל הכותרות 24/7

השבוע תהיה העלאת הריבית האחרונה של הפד', אבל זה לא אומר שיש הורדת ריבית מעבר לפינה

אלכס זבז'ינסקי, הכלכלן הראשי של בית ההשקעות מיטב סבור שהפד' יעלה את הריבית ב-0.25% ומניח שזו תהיה העלייה האחרונה, אבל מנגד "מטיל ספק בתרחיש של הורדת ריבית מהירה שמגולם בשווקים" וזאת מכיוון ש"נתוני האינפלציה בארה"ב ממשיכים להצביע על התמתנותה, אך ספק שהיא תגיע ליעד לפחות בשנה הקרובה".

אז האם זה הזמן להשקיע במניות או אג"ח בארה"ב? "האפיק המנייתי והאג"ח בארה"ב משקפים תסריטים כלכליים שונים. כדאי טקטית להפחית חשיפה לשניהם יחד, גם המניות וגם האג"ח יקרות מדי כיוון ששוק המניות מגלם תרחשי של בלימת הטלטלה בבנקים וההתנהגות בשוק האג"ח מניחה הרעה משמעותית מאוד בכלכלה, כפי שמתבטא בירידה החדה בתשואות האג"ח הממשלתיות ובציפיות לריבית ולאינפלציה" אומר זבז'ינסקי שממליץ על חשיפה בינונית למניות ואג"ח ממשלתיות ואג"ח קונצרניות בדירוג AA ומעלה.

"המיתון בארה"ב בהחלט מתקרב, תהיה ירידת ריבית"

הכלכלן הראשי של לידר שוקי הון, יונתן כץ, סבור ש"המיתון בארה"ב בהחלט מתקרב, זאת ללא קשר ישיר למשבר הבנקים האזוריים של השבוע האחרון. שילוב של ריסון מוניטארי (אשר פועל בפיגור של כשנה על הפעילות), אינפלציה גבוהה, ירידה בביקוש לאשראי והקשחה בתנאים לקבלת אשראי צפוי לגרום לירידה בפעילות, בפרט של העסקים הקטנים" יוביל לכך. "העסקים הקטנים היו המנוע העיקרי לגידול במספר המועסקים בשנה האחרונה. כעת, יותר עסקים קטנים מדווחים על קושי לקבל אשראי".

- משקיע אקטיביסט נכנס לטארגט: רשת הקמעונאות תחת לחץ להחזיר את הצמיחה

- אפל סוגרת את 2025 בין התאוששות בסין ללחץ משפטי בארה״ב

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

לדברי כץ, רוב סיבה לעליית המדד בארה"ב בשבוע שעבר (60%) היא בגלל סעיף הדיור (שעלה ב-0.8% ורשם עליה שנתית ל 8.1%). מדובר, כמו בישראל, על החלק של מחירי השכירות במדד המחירים לצרכן. אז מה יעשה הפד ביום רביעי? "מחירי השירותים עלו ב-6% וב-3.7% שנה אחורה (כולל שירותי בידור וביטוח), האצה מ-2.7% לפני חודש. מדובר בדיוק בסעיפי המדד אשר פאוול רוצה לראות בהם התמתנות. פאוול נמצא במלכוד של ממש: איך להילחם באינפלציה בלי לגרום לגל נוסף של פשיטות רגל בסקטור הבנקאות. אין פתרונות קסם, אך בשלב זה, נראה שריבית הפד תעלה ב-0.25%, תוך כדי דגש על פריסת רשת ביטחון עבור חסכונות הציבור. כמובן שירידות חדות בשווקים בתחילת השבוע עלולות לשנות תחזית זו ולתמוך באי שינוי בריבית ביום רביעי".

בגלל הבנקים שכחנו את נתוני המאקרו - מדד המחירים ליצרן ירד ב-0.1% כשהצפי היה בכלל לעלייה: "זה מוריד לחץ מהאינפלציה העתידית. אמירות כמו אין לנו ברירה אלא להעלות מחירים - כבר לא רלוונטיות"

גם אורי גרינפלד האסטרטג הראשי של בית ההשקעות מסכים שהעלאות הריבית מגיעות לסיום "הלחץ על האינפלציה הולך ודועך. זה עדיין לא מצדיק הפחתות ריבית כבר באמצע השנה כמו שהשוק מתמחר אבל בהחלט סביר להניח שלפד יש עוד העלאת ריבית אחת או שתיים בלבד בקנה. בגזרת המקרו הרגילה, מרוב רעש לא שמנו לב לנתוני מדד המחירים ליצרן שירד ב-0.1% למרות צפי לעליה של 0.3%. לא רק זה אלא שהאינפלציה השנתית שהיצרנים רואים (4.6%) נמוכה מזו של הצרכנים (6%) באופן משמעותי בחודשיים האחרונים, מה שמוריד לחץ מהאינפלציה בעתיד. אמירות כמו 'אין לנו ברירה אלא להעלות מחירים' כבר לא רלוונטיות.

"יותר מזה, את מדד המחירים ליצרן אפשר לחלק לשני חלקים: המחירים לייצור מוצר סופי והמחיר לייצור מוצרי ביניים שאח"כ משתמשים בהם למוצר סופי (המחירים שיש עוד בצנרת). במדד פברואר האינפלציה בצנרת היתה, לראשונה מאז 2020 נמוכה יותר מהאינפלציה הסופית, מה שבבירור יגרום לאינפלציה של המחירים ליצרן להמשיך לרדת בחודשים הקרובים במהירות שהולכת וגוברת. גם נתוני המכירות הקמעונאיות היו סך הכל סבירים כשירדו ב-0.4%, בהתאם לצפי. השינוי השנתי במכירות הקמעונאיות ירד מ-7.7% בחודש הקודם ל-5.4%, הרמה הנמוכה ביותר מאז דצמבר 2020".

ומה חושבים האנליסטים על משבר הבנקאות?

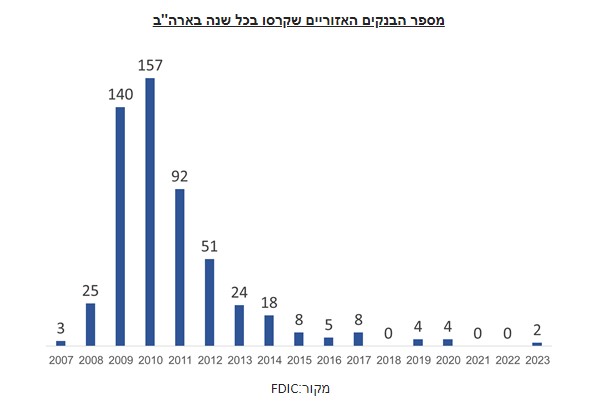

לדברי גרינפלד, "הגודל כן קובע - הבנק השוויצרי קרדיט סוויס מנהל נכסים בסך של כ-1.4 טריליון אירו שהם כ-10% מהתוצר של גוש האירו בשנה טובה. לכן, קרדיט סוויס הוא בבירור גדול מדי בכדי ליפול וקשה לראות תרחיש שבו הרגולטורים מאפשרים לו להגיע לחדלות פירעון. לעומת זאת, לא רק שהבנקים האזוריים בארה"ב הם לא גדולים מדי בכדי ליפול אלא שהם נופלים כל הזמן ואף אחד לא שם לב". למעשה, בשנות המשבר הקודם נפלו 489 בנקים תוך 6 שנים בלבד.

אז למה דווקא הנפילה של SVB מעניינת? גרינפלד אומר ש"הסיבה העיקרית שהפכה את הסיפור של SVB למעניין היא שבהיותו בנק שמשרת את תעשיית ההייטק, היקף הפיקדונות בו היה גדול ואבדן של אלו היה יכול לגרור את כל התעשייה למיתון עמוק. בסופו של יום הבנקים האזוריים חשופים לעליית הריבית באופן כרוני שכן כאשר עלות המימון של הבנק (שהיא ריבית הטווח הקצר) גבוהה מהריבית שהוא מקבל על תיק האשראי (שהיא קבועה לטווח הארוך) הבנק מפסיד כסף. לכן השאלה היא בדרך כלל שאלה של סולבנטיות ולא שאלה של נזילות. במילים אחרות, גם ללא הריצה על הבנק שהתרחשה ב-SVB או בסיגניצ'ר, הבנקים האלו היו כנראה מגיעים לחדלות פירעון ובכך המשבר הנוכחי מזכיר יותר את משבר ה-Savings & Loans שנמשך עשור ולא את המשבר של 2008. המסקנה מבחינת השקעות היא קלה: שורט בנקים אזוריים (KRE) ולונג סקטור הבנקאות שמוטה לבנקים הגדולים (XLF)" אומר גרינפלד.

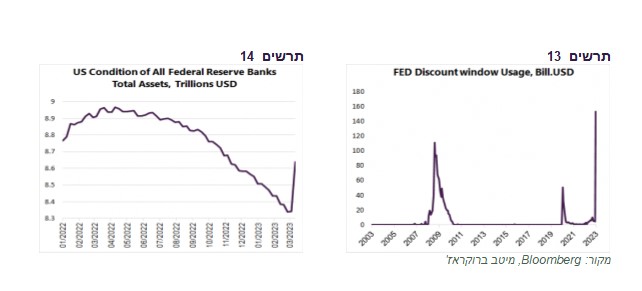

זבז'ינסקי מנגד אומר ש"הנזק הכלכלי עלול להיגרם אם הרגולטורים לא יצליחו לבלום התפשטות המשבר במערכת הבנקאית. בשבוע שעבר התפרסם מחקר (Monetary Tightening and U.S. Bank Fragility in 2023: Mark-to-Market Losses and Uninsured Depositor Runs?) שבו החוקרים גילו שלכ-10% מהבנקים בארה"ב יש הפסדים לא מדווחים מתיקי אג"ח גבוהים יותר מאלה שהיו ב-SVB. אולם, רק לכ-1% מהבנקים יש שיעור גבוה של הפיקדונות הלא מבוטחים מאשר ב-SVB. אם כמחצית מבעלי הפיקדונות הלא מבוטחים יחליטו למשוך כספים מהבנק שלהם, כ-190 בנקים עלולים להיות בסיכון פוטנציאלי של מחסור בנכסים שמכסים את המפקידים המבוטחים. ממצאי המחקר מגלים שהרגולטור צריך לתכנן מענה רחב יותר מעבר לפתרון נקודתי.

הפד' כבר מוחק ארבעה חודשים של צמצום כמותי בהיקף המאזן העצום שלו

"מאזן ה-FED כבר גדל בכמעט 300 מיליארד דולר ולמעשה "מחק" 4 חודשים של ה-QT" אומר זבז'ינסקי ומוסיף ש"הבנקים לקחו כ-150 מיליארד דולר הלוואות מחלון ההלוואות של ה-FED, הסכום הגבוה בהיסטוריה. יחד עם זאת, עדיין מדובר במשבר שהוא בעיקר תוצאה של סנטימנט, להבדיל מהמשבר שנובע מבעיות בצד האשראים. טיפול רגולטורי מתאים יכול לסייע בהרגעתו".

בלידר מוסיפים ש"השווקים הגיבו בשלילה למשבר הבנקים ויש חשש להידבקות רחבה יותר. יחד עם זאת, סיוע והבטחת הפיקדונות על ידי הפד ומשרד האוצר האמריקאי (והבנק המרכזי בשוויץ) סייעו ברגיעה מסוימת של השווקים. הציפייה שהמשבר יביא לירידה בריבית הפד עד סוף השנה תמכה בשוקי האג"ח".

- 6.לילי 20/03/2023 10:29הגב לתגובה זולהעלאת ריבית יש גבולות יעילות . מעתה כל העלאת ריבית תגרום יותר נזק מתועלת . לכן יש לעבור לכלים פיזיקליים . צמצום תקציבי הממשלה , הפחתת מכסים , הפחתת תשלומי העברה וכו

- 5.לדעתי אנחנו לקראת ראלי...וזאת לאור ים של הודעות שליליות (ל"ת)מאיר 20/03/2023 09:36הגב לתגובה זו

- 4.בורסה של שמאלנים לקנות רק שורטים (ל"ת)הבורר 20/03/2023 08:46הגב לתגובה זו

- 3.לקנות שורטים על המעוף ועל מניות נדלן (ל"ת)נחי 20/03/2023 08:45הגב לתגובה זו

- 2.שלי 20/03/2023 08:16הגב לתגובה זורק למטה

- 1.רבקה 19/03/2023 19:27הגב לתגובה זופוטנציאליות (הפסדים בערך האג"ח שקנו כתוצאה מעליית הריבית) כמו של הבנק בסיליקון וואלי. מעניין מה יקרה ביום שני עם הסיפור הזה. מעניין גם למה הם פירסמו זאת.

- שמעון לביא 19/03/2023 21:34הגב לתגובה זותראה את הציטוט של זבזבינסקי ממיטב דש

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה משתלטת על מתחרה - חברת השבבים גרוק

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)פיירפליי נופלת ב-12%, טסלה יורדת יותר מ-1%; המדדים יורדים קלות

המסחר בוול סטריט מתנהל ביציבות יחסית, עם תנודתיות נמוכה ומחזורי מסחר דלילים, כאשר המשקיעים חזרו מחופשת חג המולד ליום מסחר בודד לפני סוף השבוע. מדדי דאו ג’ונס, S&P 500 ונאסד״ק נעו סביב רמות הפתיחה, ללא כיוון ברור, על רקע היעדר חדשות כלכליות משמעותיות.

המסחר השקט מגיע לאחר שיום המסחר המקוצר של ערב חג המולד הסתיים בשיאים היסטוריים. מדדי דאו ג’ונס ו־S&P 500 ננעלו ברמות שיא, וכל שלושת המדדים המרכזיים רשמו חמישה ימי עליות רצופים. בכך נכנסה וול סטריט רשמית לתקופת “ראלי סנטה קלאוס”, הנמשכת מסוף דצמבר ועד תחילת ינואר.

במבט רחב יותר, השווקים בדרך לשבוע חיובי נוסף ולסיכום שנה חזקה במיוחד. מדד S&P 500 עלה בכ־18% מתחילת השנה והוא מציג אחת השנים הטובות בעשור האחרון. מדד נאסד״ק מוביל את העליות עם זינוק של יותר מ־20% בשנת 2025, למרות תנודתיות חריפה מוקדם יותר השנה, כולל ירידה זמנית לטריטוריית שוק דובי לאחר הכרזת מכסי היבוא הנרחבים של הנשיא טראמפ באפריל.

במקביל לשווקי המניות, שוק הסחורות ממשיך למשוך תשומת לב. חוזים עתידיים על זהב וכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית מתחדשת והיחלשות הדולר. מגמות אלו מחזקות את מעמד המתכות היקרות כנכסי מקלט בתקופות של אי־ודאות גלובלית. למרות העליות המתמשכות, המשקיעים מגלים זהירות בנוגע למדיניות הריבית של הפדרל ריזרב. ההסתברות להפחתת ריבית כבר בחודש הקרוב ירדה לפחות מ־15%, והציפיות לגבי חודש מרץ נותרות מעורבות. בהיעדר נתוני מאקרו ודוחות כספיים משמעותיים בימים הקרובים, המסחר לקראת סיום השבוע צפוי להמשיך להתנהל בשקט יחסי.

- טסלה תחת בדיקה: האם ידיות החירום במודל 3 מסוכנות בשעת משבר?

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- המלצת המערכת: כל הכותרות 24/7

משקיע אקטיביסט נכנס לטארגטTarget Corp. 2.09% : רשת הקמעונאות תחת לחץ להחזיר את הצמיחה - לאחר שנה של חולשה מתמשכת במכירות ושחיקה חדה במניה, קרן Toms

Capital בונה אחזקה ברשת, רגע לפני חילופי מנכ״ל ותוכנית השקעות של 5 מיליארד דולר בניסיון לעצור את ההידרדרות