מי דוחף לכם את פוליסות החיסכון ולמה הן מוצר יחסית נחות ביחס לקופות הגמל להשקעה?

הקושי הגדול ביותר של חוסכים היום הוא לבחור את מוצר ההשקעה הנכון. רוב הציבור לא מבין את ההבדלים והדקויות בין קרנות סל, קרנות מחקות וקרנות נאמנות. הרוב לא מבין את ההבדל הגדול בין ניהול אקטיבי לניהול פאסיבי וגם הולך לאיבוד שמדברים איתו על אג"ח ממשלתיות לעומת קונצרניות; מדדיות לעומת שקליות. החוסך רוצה בסה"כ להשקיע במוצר טוב, שיתאים לצרכיו ולרמת הסיכון שמתאימה לו.

ואז, עם הרבה חוסר אמון החוסכים נעזרים ביועצים. יועצי ההשקעות בבנקים הפכו (ומאוד חבל) לפקידים - "רוצים קרן נאמנות סולידית, רגע" אמרה היועצת בסניף, הציצה במחשב, ראתה את הדירוג הפנימי של הבנק (אוי כמה הדירוג בעייתי - על כך בכתבה אחרת) ושלפה שתי שמות. זה ייעוץ? וחוץ מהיועצים בסניפים, אתם מוצפים בהצעות של מומחים שחלקם מתחזים למבינים. הם מציעים לכם לרוב מה שטוב להם, ומה שטוב להם זה המקומות עם כסף גדול (פוליסות חיסכון) ועם דמי ניהול גבוהים (פוליסות חיסכון). הם מרוויחים חלק מדמי הניהול השוטפים שלכם ויש להם גם עמלת היקף לפי גודל. האינטרס שלהם ושלכם ממש לא אותו אינטרס.

ומי הם בעצם? רובם סוכני ביטוח, משווקי ביטוח, מתכננים פיננסים, לא זוכר את כל הטייטלים, אבל בסופו של דבר הם רק משווקי ביטוח. חלקם באמת חושב שהוא עוזר לכם, הוא שמע הרצאות של בית השקעות או חברת ביטוח, הם נראים לו אמינים וטובים. אבל בשורה התחתונה, חשוב לזכור שהוא לא אובייקטיבי לחלוטין.

ועדיין, זה לא אומר שהסוכן-משווק-מומחה לא יציע לכם מוצרים טובים, זה גם לא אומר בהכרח שהוא יעדיף את פוליסות החיסכון על פני קופות הגמל להשקעה. גם בקופות גמל להשקעה הוא מקבל עמלות (לרוב נמוכות מאשר בפוליסות חיסכון). זה אומר שצריך לבחון כמה אפשרויות ולהבין את היתרונות והחסרונות של כל אחד.

- ותודה ל"כרישים": אחרי קמפיין לבנק - פרנסס יקדם גם חברת ביטוח

- הכשרה ביטוח רוכשת נתח מקבוצת MY TOWN מתחום ההתחדשות העירונית

- המלצת המערכת: כל הכותרות 24/7

ואחרי הפתיח נעבור לבדיקה שלנו. פוליסות חיסכון לאורך זמן מספקות תשואה דומה לתשואה של קופות הגמל להשקעה ובמבחן של חמש שנים הפניקס עם תשואות מובילות בפוליסות חיסכון במסלול כללי.

אבל יש כוכבית - פוליסות חיסכון משקיעות נתח גדול מהכסף בנכסים לא סחירים. זה מסוכן - ראו כאן את ההסבר הרחב, אבל בגדול - מדובר בנכסים שמנהלי ההשקעות לא צריכים להציג בשווי שוק והם רשומים בספרים בשווי גבוה מהערך האמיתי. כלומר, יש הפסדים שעדיין לא התגלגלו לתשואה שלכם, כשזה יגיע, זה יהיה כואב. זה לצד דמי הניהול הגבוהים הם החסרונות הבולטים של פוליסות החיסכון על פני קופות הגמל להשקעה.

מהן פוליסות חיסכון ומהן קופות גמל להשקעה?

קצת על המוצרים עצמם - מוצרי חיסכון רבים ומגוונים קיימים בשוק המציעים אפשרויות שונות וברמות סיכון שונות. שניים מהם - פוליסות החיסכון וקופות הגמל להשקעה - הן אולי הפופולאריות ביותר וגם יחסית דומות האחת לשנייה. קופות הגמל להשקעה מנוהלות על ידי הגופים המוסדיים בעוד שפוליסות חיסכון מנוהלות על ידי גופי הביטוח, אם כי, הכשרה ביטוח מציעה מסלולים שמנוהלים דרך הגופים המוסדיים - ילין לפידות, אלטשולר שחם, מור, מיטב.

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

בקופות הגמל להשקעה יש יתרונות מיסויים שגדלים אם החיסכון הופך לחיסכון לפנסיה. כלומר, אפשר לחסוך ותוך כדי תנועה להנזיל את הכסף, אפשר גם לעבור למסלולים אחרים מבלי שזה ייחשב מכירה ואז יהיה מס על רווחים (בניגוד לקרנות נאמנות ששם יש שקיפות מאה ונזילות יומית, אבל מעבר לקרן אחרת משמעו - מימוש ותשלום מס על רווחים). קופת גמל להשקעה היא מוצר שנחשב אטרקטיבי, גם פוליסות החיסכון נחשבות מעניינות, במיוחד למי שלא מוגבל בחיסכון ורוצה להשקיע בשנה 76 אלף שקל (שזה הרף של קופות הגמל להשקעה). אבל בפוליסות חיסכון אתם משלמים דמי ניהול גבוהים יותר. חוץ מזה, היתרון לטווח ארוך בקופות גמל להשקעה הוא ברור. עכשיו גם מסתבר שהתשואות של קופות הגמל להשקעה כנראה עדיפות.

בשבוע שעבר פרסמו בתי ההשקעות את התשואות לחודש דצמבר - ובכך למעשה את ביצועי 2022 כולה - בקופות הגמל להשקעה, קרנות הפנסיה וקרנות ההשלתמות. שנת 2022 לא הייתה קלה בשווקים, ירידות משמעותיות של 20-30% בוול סטריט. בארץ הירידות היו מתונות יותר 10-12% במדדים המובילים. אף אחד לא יודע לתזמן את השוק ולהעריך מתי השוק יעלה או ירד. גם בתי ההשקעות הגדולים לא יודעים - כולם טעו בהערכות שלהם בשנה שחלפה. בתחילת השנה כולם דיברו על עליות, אבל זה לא קרה. הבורסה חשבה אחרת. בפועל, בתי ההשקעות לא התחרו ביניהם על מי ייתן את התשואה הטובה ביותר בשנה האחרונה, אלא על מי יפסיד הכי פחות כסף בשנה האחרונה.

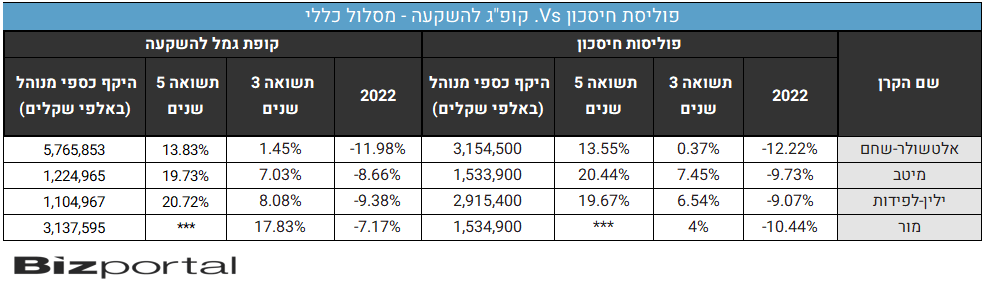

ובכל זאת, אפשר לראות הבדל משמעותי בין הביצועים של קופות הגמל להשקעה לאלו של פוליסות החיסכון. התמוה ביותר הוא הפער שבין הביצועים באותו המסלול - כך למשל, פוליסת החיסכון של מור במסלול הכללי ירדה ב-10.44% בשנת 2022 לעומת רופת הגמל להשקעה שירדה ב-7.17% - פער של 3.27%. פער גדול יותר הוא בתשואות ב-3 שנים האחרונות - 4% בלבד בפוליסת החיסכון לעומת 17.83% בקופ"ג להשקעה - פער של 13.83%!

להלן השוואה בין פוליסות החיסכון לקופ"ג להשקעה במסלול הכללי:

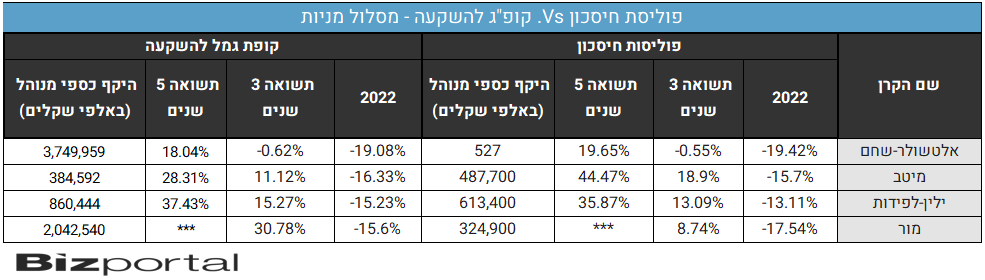

גם המסלול המנייתי אינו חף מפערים. פוליסת החיסכון של ילין-לפידות ירדה ב-13.11% בשנת 2022 לעומת 15.23% בקופת הגמל להשקעה של בית ההשקעות - פער של 2.12%. בתשואה ל-3 שנים, פוליסת החיסכון של מור במסלול המנייתי הניבה 8.74% לעומת 30.78% בקופת הגמל להשקעה. בבית ההשקעות מיטב המקרה הפוך - בתשואה ל-5 שנים, פוליסת החיסכון הניבה תשואה של 44.47%, הרבה יותר מקופת הגמל להשקעה שהניבה 28.31%.

להלן השוואה בין פוליסות החיסכון לקופ"ג להשקעה במסלול המנייתי:

קשה להסביר את הפערים הללו שכן אנו מצפים לתשואות זהות או לכל הפחות דומות. התשובה טמונה ככל הנראה בפרטים הקטנים וברכיבים של כל סוג השקעה. ובכל זאת, הטבלה מציגה נתונים ברורים אודות מידת ההצלחה של כל אחד מבתי ההשקעות בכל אחד ממוצרי החיסכון השונים.

- 18.כמה חוסר הבנה לכותב 29/01/2023 10:09הגב לתגובה זודוגמא מור התשואה האמיתית שלהם בפוליסת החיסכון בגמל להשקעה בגלל שמגייסים כסף רב הרבה כסף נמצא בחוץ לכן היריגותת בגמל להשקעה בבמוצע נמוך יותר תעשה שיעורי ביתלפני כתיבה

- 17.עמית 27/01/2023 19:43הגב לתגובה זוהעובדה שנכס השקעה אינו רשום למסחר בבורסה אינה הופכת אותו למסוכן יותר. הקביעה של הכותב שיותר נכסים לא סחירים הם יותר מסוכנים אינה נכונה. צריך לשים לב שדווקא מי שהחזיק הרבה "לא סחיר" ב 2022 ניצח בתשואות.

- 16.שחר 27/01/2023 18:46הגב לתגובה זוהוצגו פוליסות חיסכון של בתי השקעות של הכשרה שמנהלים עם אחוז נמוך של נכסים לא סחירים, לעומת גמל להשקעה של אותם בתי השקעות אם תשוו גמל להשקעה ופוליסה של הפניקס , ניתן יהיה לראות יתרון משמעותי לפוליסת חיסכון בזכות הנכסים הלא סחירים מה שיש פחות בגמל להשקעה דווקא לנכסים הלא סחירים יש יתרון בכך שהם מגוונים את התיק ומגדילים במקרים רבים את פוטנציאל התשואה וגם את פוטנציאל ההפסד- ניתן היה לראות זאת ב-2022

- 15.סוכן ביאטח 27/01/2023 18:18הגב לתגובה זוכמה שטויות מפי מישהו שלא מבין דבר וחצי דבר!קוםות גנל להשקעה הן מכשיר נהדר אבל מוגבלות ל76000 שח. מעבר לזה פוליסת חיסכון היא הפתרון השקעה הטוב והיעיל ביותר לאדם ממוצע!נתנו כאן השוואות לא רלוונטיות!הנכסים הלא סחירים לא מוצגים לפי שווי בספרים. הנכסים משוערכים מידי חודש והם בד"כ תורמים תרומה ניכרת לתשואות.תעשו שיעורי בית לפני שאתם כותבים שטויות!אנשים אשכרה קוראים ואוכלים את הלוקשים האלה

- 14.פוליסות חיסכון 27/01/2023 10:55הגב לתגובה זופוליסות חיסכון הוא מוצר טוב לסכומים גדולים בלבד ולזכאים לתקנה 125 ד או פיזור סיכון בין מספר בתי השקעותלסכומים עד 100,000 ש"ח עדיף לפתוח מספר קופות גמל להשקעה ולחסוך גם עלויות.לגבי מור, הניבה תשואת חסר בחצי שנה האחרונה מול כולם.המניפולציה ב ר שנים האחרונות ושהיו קטנים, כבר לא תופסת שמנהלים סכומים גדולים...

- 13.מרוצה ממסלולי הכשרה 27/01/2023 10:48הגב לתגובה זוהם טובים יותר מכולם במסלול הכללי ובמסלול האג״חי. חבל שהכתבה לא מציגה את הביצועים שלהם לאורך חמשת השנים האחרונות.

- המלש 27/01/2023 16:32הגב לתגובה זובשנים הטובות 2020 ן-2021 שהבורסה פרחה התשואה שלו בפדיון ב-2022 היתה כ-5.5% . אני מנהל בבנק הבינלאמי הראשון תיק עצמאי והרווחתי לפחות כ-24%.

- 12.יעקב 27/01/2023 10:45הגב לתגובה זוכאחד שהיה יועץ השקעות אני חייב להגיב מי אתה בכלל ומי שמך לחשוב שאתה יותר טוב.הייעוץ בבנק הוא אובייקטיבי לחלוטין ומה שאתה אומר זה שטויות

- אנונימי 28/01/2023 06:44הגב לתגובה זוהיועצים בסניפים הרגילים כבר מזמן איבדו את המח . יש בודדים שעדיין חיים את השוק אבל הם מתי מעט

- 11.אנונימי 27/01/2023 10:42הגב לתגובה זוגמל להשקעה מוגבלת בסכום של 76,000₪ והפוליסה כלי נהדר לאדם הממוצע שלא יודע לבחור ניירות ערך בעצמו

- 10.משקיע 23/01/2023 00:48הגב לתגובה זופצצה מתקתקת, גם דמי ניהול גבוהים וגם נכסים לא סחירים גדולים שלא שווים את המחיר שלהם

- 9.יש לקחת לפחות 10 גופים ולבדוק. בפועל הדירוג הולך כ 22/01/2023 16:25הגב לתגובה זויש לקחת לפחות 10 גופים ולבדוק. בפועל הדירוג הולך ככה. 1-קרנות השתלמות. 2-פוליסות חיסכון. 3-קופת גמל להשקעה. גמל להשקעה פחות טובות כי אין להם נכסים לא סחירים כמו שיש לפוליסות חיסכון ועוד יותר לקרן השתלמות. הסיבה זה הוותק הגדול של הראשונות שנתן להם להתארגן בנכסים לא סחירים מול גמל להשקעה שהוא מוצר חדש יחסית

- 8.עידן 22/01/2023 16:01הגב לתגובה זוחפירה ארוכה בלי פואנטה

- 7.מבין2 22/01/2023 15:51הגב לתגובה זוותראו איך הפיקציה של פוליסות החיסכון מתפוצצת.

- 6.אנונימי 22/01/2023 15:50הגב לתגובה זוהפוליסות בהכשרה מנוהלות על ידי חברת ניהול התיקים של אותה חברה, במקרה הזה מור ומכאן יכולים להיות הבדלי גישות/יכולות . מעבר לכך אצל מור יש תשואה חריגה כשהיו קטנים ועשו כל מיני פעולות, שגם אתם כתבתם עליהן וזה מסביר את הפער בתשואות ל 3שנים. אצל שאר הגופים תמצאו שהפוליסות מציגות תשואות עודפות וגם כאן לא ברור למה

- 5.שלי 22/01/2023 15:37הגב לתגובה זורק למטה1800

- 4.סוסו 22/01/2023 15:30הגב לתגובה זוניפגש בעוד 3 שנים וכל התשואות יהיו שליליות בכל המסלולים ! ראו הוזהרתם.

- 3.נכסים לא סחירים בגמל השתלמות ובפוליסות אין (ל"ת)אנונימי 22/01/2023 15:03הגב לתגובה זו

- 2.חיקי 22/01/2023 14:42הגב לתגובה זוחלשים בתיקים וחזקים בגמל והשתלמותפערים לא ריאליים בביצועים

- 1.הכתבה לא משקפת בצורה נכונה בכלל את ההשוואה בין שני 22/01/2023 14:42הגב לתגובה זוהכתבה לא משקפת בצורה נכונה בכלל את ההשוואה בין שני המוצרים.לקחתם את מור שמובילה בתשואות בגמל להשקעה לעומת מסלול ספציפי בתוך פוליסה של הכשרה שהוא מנוהל ע״י מור והשוותם.איפה הפוליסות במובילות? איפה חברת הפניקס? כלל? הראל? להציג את אלטשולר מיטב וילין בפוליסות חיסכון זה עיוות

- יצחק 23/01/2023 00:47הגב לתגובה זושונות לגמרי, זה מאוד מעניין

- לא הבנת 22/01/2023 16:18הגב לתגובה זווהשוו מה שצריך. עכשיו אתה מבין ?

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.