הגז הטבעי בתמר ולוויתן הציל את הכלכלה הישראלית

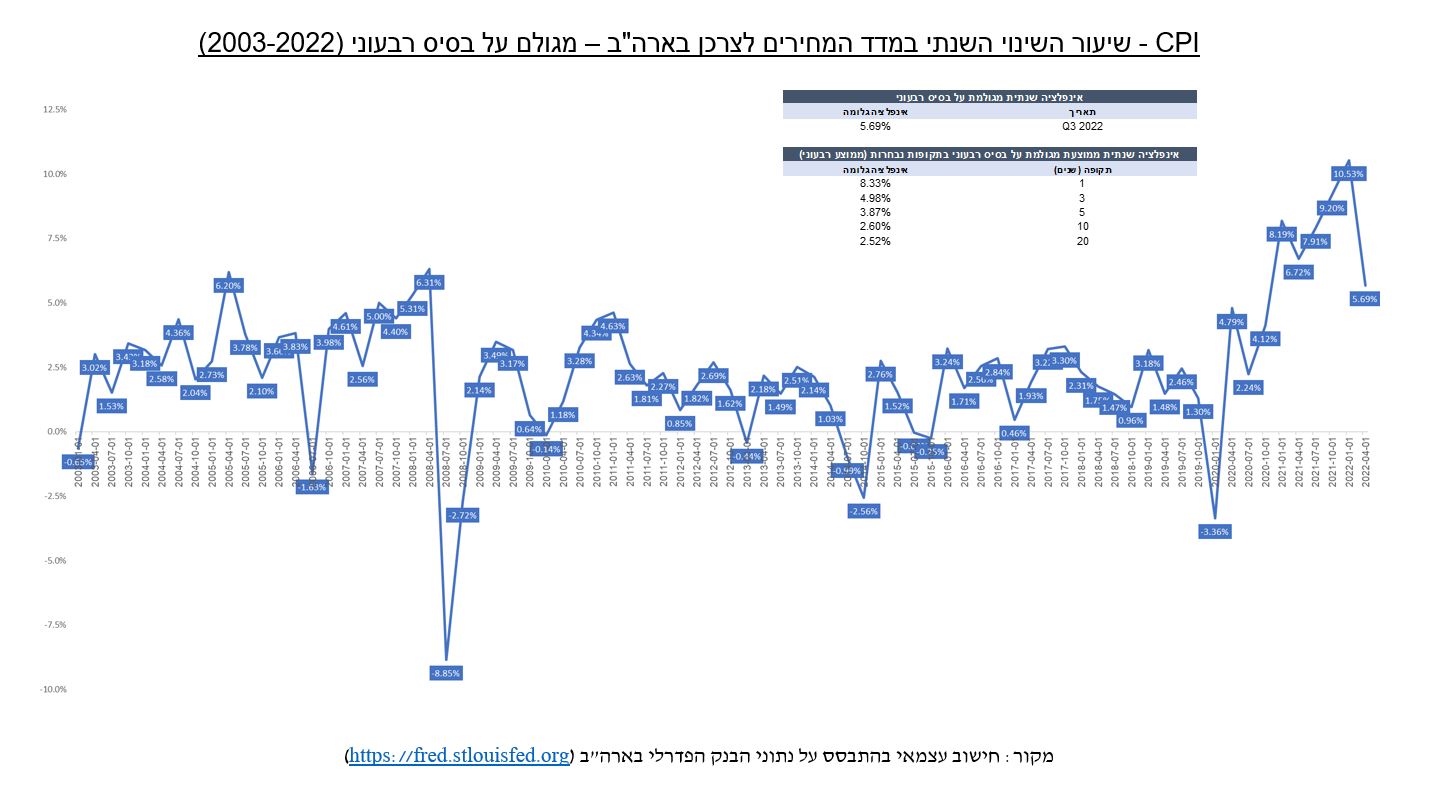

המציאות המאקרו–כלכלית בה אנו חיים במשך שנים, השתנתה בשנת 2022. האינפלציה שהרימה ראשה חייבה את הבנקים המרכזיים להילחם בה על ידי העלאת שיעורי הריבית. לשינויים במדיניות המוניטארית השלכות רחבות היקף, הצפויות, ככל הנראה, להמשיך ולהשפיע על כל הסקטורים והתעשיות גם בשנה הבאה. התופעה המדאיגה ביותר היתה עליית האינפלציה ברחבי העולם. אצלנו היא עלתה, אבל פחות, בזכות מאגרי הגז והתמחור הנוח של מחירי האספקה.

שיעור הריבית – כלי פעולה בידי הבנקים המרכזיים

אחת התובנות העיקריות של בנקים מרכזיים מהמשבר הפיננסי של 2008, הייתה ההבנה כי נדרשת תמיכה אגרסיבית במערכת הפיננסית עם התפרצותו של משבר כלכלי חמור. תמיכה מסוג זה נעשית, לרוב, בדרך של הפחתת שיעורי הריבית הנומינאלית ועל ידי "הזרמת" כספים לשווקים באמצעות רכישת אגרות חוב ממשלתיות, אגרות חוב קונצרניות ולעיתים אף מניות, במקביל להזרמה תקציבית למשק שמבוצעת על ידי הממשלות. מטרת פעולות אלו – יצירת מנגנון ה"אנטי מחזוריות" ומיתון אפקט ההיסטריה בשווקים.

במהלך 2022 החל הבנק הפדרלי בארה"ב בגל העלאות ריבית, כאמצעי להתמודדות עם האינפלציה שהרימה את ראשה - מתוך מטרה להשיבה לסביבה "הנורמלית" של יעד האינפלציה השנתי (3%-1%). הידרדרות משמעותית במצב הכלכלי, בדגש על היחלשות שוק התעסוקה האמריקאי, עשויה להוות "טריגר" להורדה מחודשת של שיעורי הריבית.

ריבית נומינאלית או ריאלית?

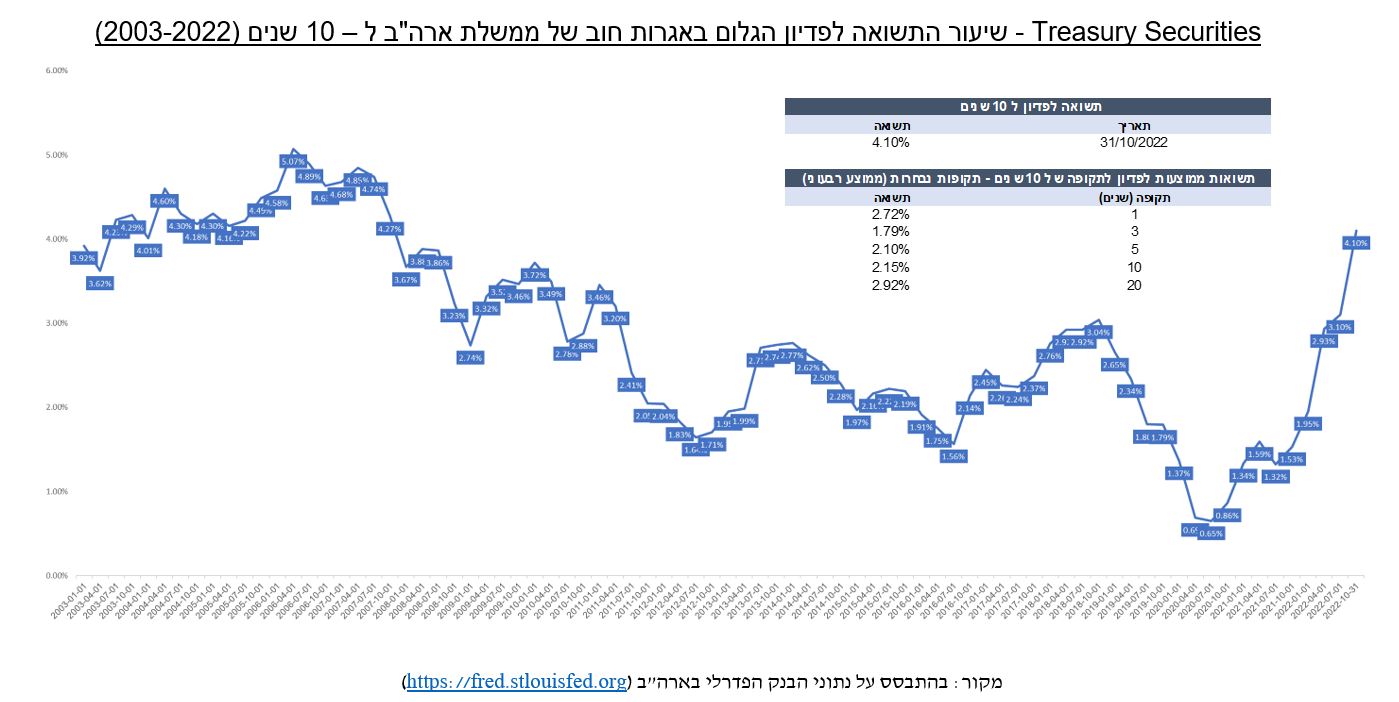

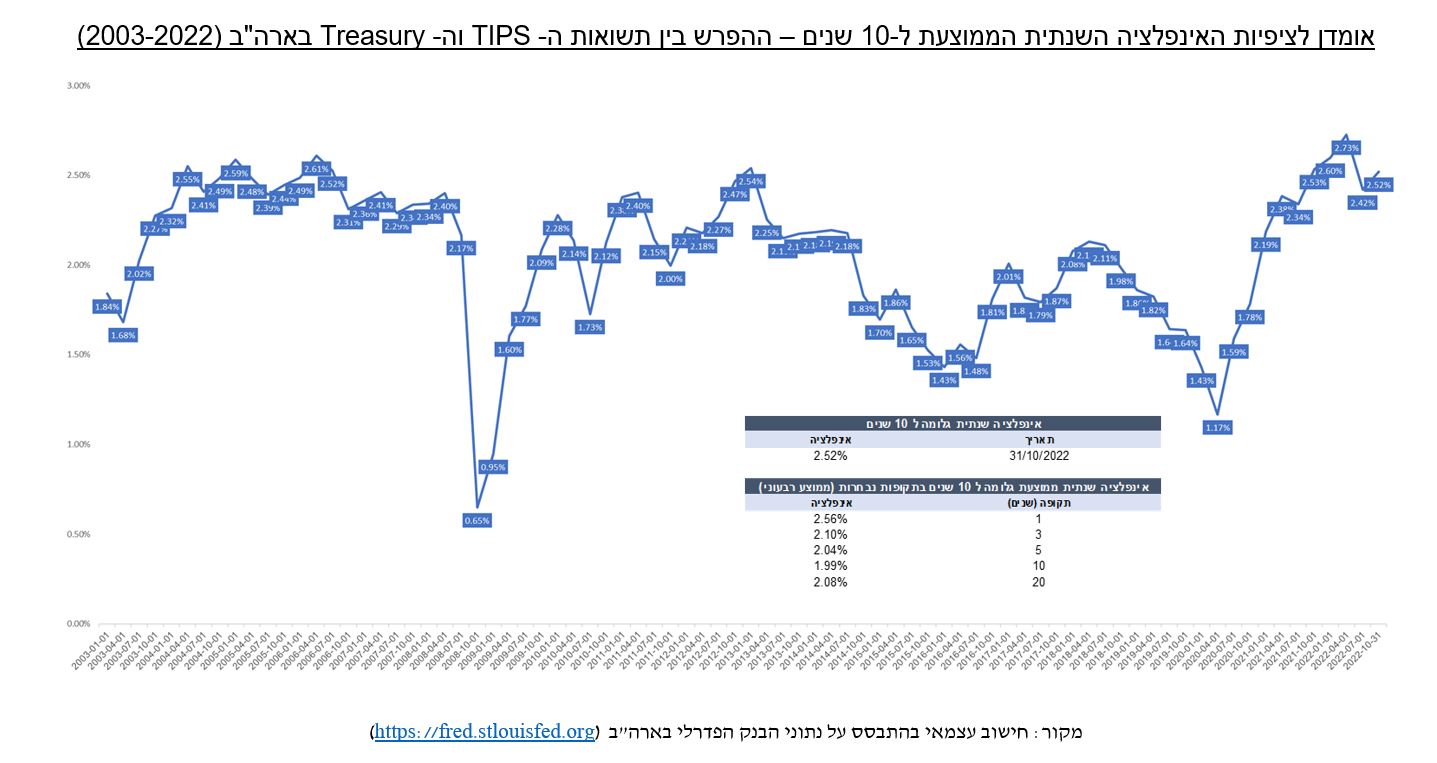

כחלק מתהליכי הערכת השווי והתמחור של חברות, עסקים ומכשירים פיננסיים שונים, נדרשים משקיעים לעשות שימוש בהנחות בקשר עם שיעור התשואה הנדרש על השקעתם – וכנגזרת, לאמוד את שיעור התשואה ארוך הטווח שנושא נכס חסר סיכון. התשואה לפדיון הגלומה באגרות החוב של ממשלות מהווה אומדן מקובל לשיעור התשואה חסרת הסיכון.

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

סביבת האינפלציה הנמוכה במהלך 15 השנים האחרונות, הביאה למצב בו לא קיימים הבדלים משמעותיים בין תחזיות תזרימי המזומנים הריאליות והנומינאליות, ואפשרה, מטעמי נוחות וקירוב, לעשות שימוש בתשואות לפדיון הגלומות באגרות החוב הנומינאליות של ממשלת ארה"ב, כאומדן לשיעור התשואה שנושא נכס חסר סיכון.

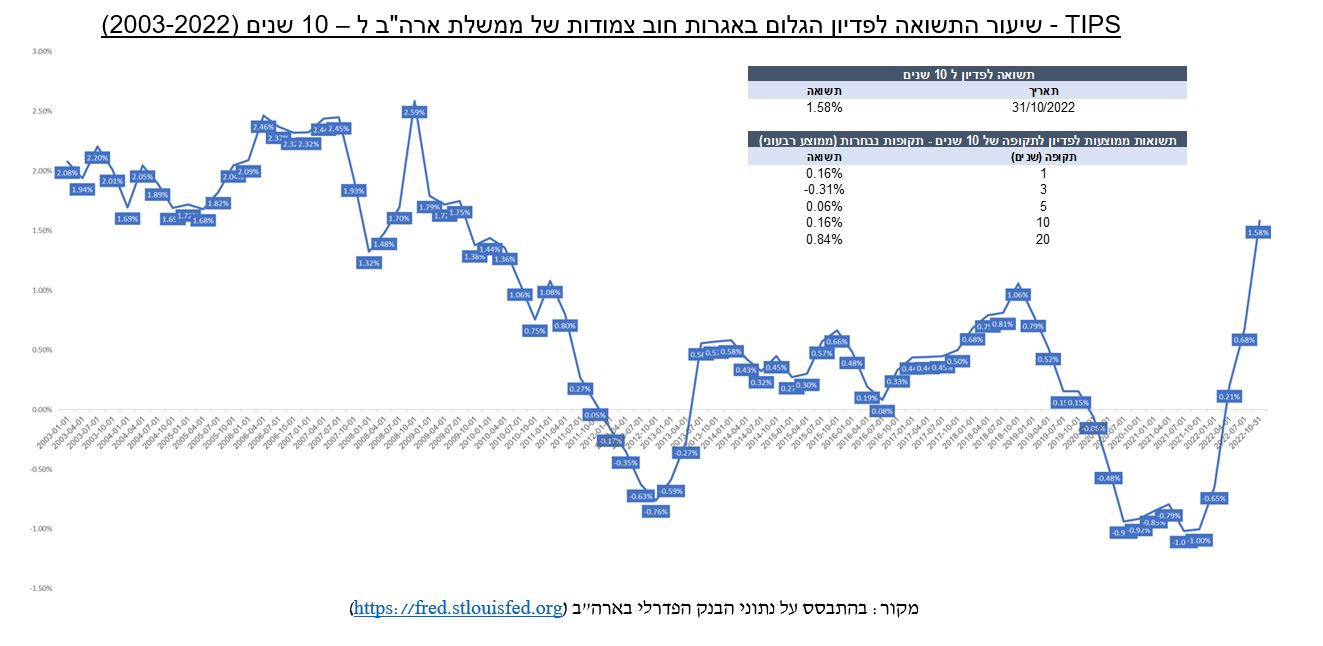

לאור הרמת ראשה של האינפלציה וחריגתה מרמותיה "המקובלות", ניכר כי ביסוס הנחות ריאליות (ולא נומינאליות) בקשר עם תחזיות תזרימי המזומנים, ובהתאם – שימוש בשיעור היוון ריאלי – יהוו התאמות ראויות לאופן בו מתומחרים נכסים. אומדן אפשרי לשיעור התשואה הריאלי שנושא נכס חסר סיכון, הינו שיעור התשואה הגלום באגרות החוב המותאמות לאינפלציה של ממשלת ארה"ב, הידועות בשם TIPS (Treasury Inflation Protected Securities).

במהלך 2020 הגיעו התשואות לפדיון הגלומות ב- TIPS לתקופה של 10 שנים לטריטוריה שלילית. ריבית ריאלית שלילית אינה יכולה להוות "שיווי משקל" כלכלי ארוך טווח והיא תולדה של משברים כלכליים ופיננסיים, האחרון שבהם, התפרצות מגפת הקורונה. במהלך 2022 חלה עלייה משמעותית בשיעורי התשואה הגלומים ב TIPS. עלייה זו, לצד המשך הלחימה בין רוסיה ואוקראינה ובעיות בשרשראות האספקה העולמיות, הביאו לקריסה בשווי השוק של חברות רבות, ובראשן – חברות טכנולוגיה צעירות. קריסה זו הייתה לסמל של תום תקופת התמחורים הספקולטיביים בהנפקות וגיוסי האקוויטי בשוק ההון, בדגש על תחום ההייטק.

- השותפות במאגר אפרודיטה יוצאות ל-FEED בהיקף של 106 מיליון דולר, לקראת FID ב-2027

- דוח BDO: לישראל יש עתודות גז עד שנת 2062 לפחות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מי שולט בשוק הגז העולמי - קטאר פותחת פער מול ארה"ב

חזרה ל"נורמליות"

על אף שהאינפלציה בארה"ב הגיעה בשיאה לקצב שנתי של כ– 10.5%, הציפיות האינפלציוניות ארוכות הטווח (הגלומות בשיעורי התשואה לפדיון של אגרות החוב הממשלתיות) נמוכות משמעותית ונמצאות בטווח "המקובל". החזרה ל"שיווי משקל" מאקרו-כלכלי סביר, בו הריבית הריאלית אינה שלילית והציפיות האינפלציוניות ארוכות הטווח אינן סוטות מיעדי הבנק המרכזי, מלווה בחודשים האחרונים בירידות חדות בשוקי המניות ואגרות החוב הקונצרניות. הדבר מבטא, ככל הנראה, את חששות המשקיעים מפני אינפלציה שתלווה אותנו בעוצמה ולמשך זמן ארוך מהצפוי, לצד הרעה משמעותית בשוק העבודה. ככל שהחששות מפני תרחישים אלו יתפוגגו – יתכן ותהליך ה- Repricing במחירי הנכסים מוצה במלואו, או קרוב לכך.

הזווית הישראלית

האינפלציה, שהרימה ראשה גם בישראל, מתונה בהשוואה למדינות אירופה וארה"ב, בעיקר בשל מאפייניו של שוק האנרגיה הישראלי בכללותו ושל סקטור הגז הטבעי, בפרט, דבר שהתבטא במחירי אנרגיה נמוכים. האינפלציה הכתה בעבר בישראל, ובעוצמה רבה, כאשר בשנות ה – 80' הגיע שיעור השינוי השנתי במדד המחירים לצרכן לקצב של כ- 450%. כתוצאה מכך, התאמות רבות נעשו במגזר העסקי והציבורי, כאשר חוזים נקבעו בדולר ואפילו תקציב המדינה חושב באמצעות המטבע הזר. שינויים משמעותיים נוספים היו מעבר לדיווח חשבונאי ותשלומי מיסים מתואמים לאינפלציה וכן, הפיכת מרבית שוק אגרות החוב לצמוד מדד.

בתקופות אינפלציוניות, קיימת חשיבות רבה להבחנה בין מונחים נומינאליים וריאליים. יש לבצע התאמות באופן חישוב התשואות והרווחים החשבונאיים, כפי שמדווחים בדוחותיהן הכספיים של חברות. לדוגמה, גידול במרווח האשראי של בנקים בתקופות של עלייה בריבית מהווה רווח ריאלי, בעוד שגידול בהכנסות מהפרשי הצמדה על נכסיהם מהווה רווח נומינאלי בלבד.

ענף הנדל"ן המניב בישראל, על אף האינפלציה הנמוכה במהלך שני העשורים האחרונים, שמר על פרקטיקה לפיה דמי השכירות צמודים למדד המחירים לצרכן. לרוב, החוב הפיננסי שנוטלות הפירמות לצורך מימון פעילותן, צמוד גם הוא למדד. בהתאם, השחקנים בענף הנדל"ן המניב עושים שימוש באינדיקטורים ריאליים בבואם לבחון מדדי ביצוע מובילים, דוגמת ה – FFO.

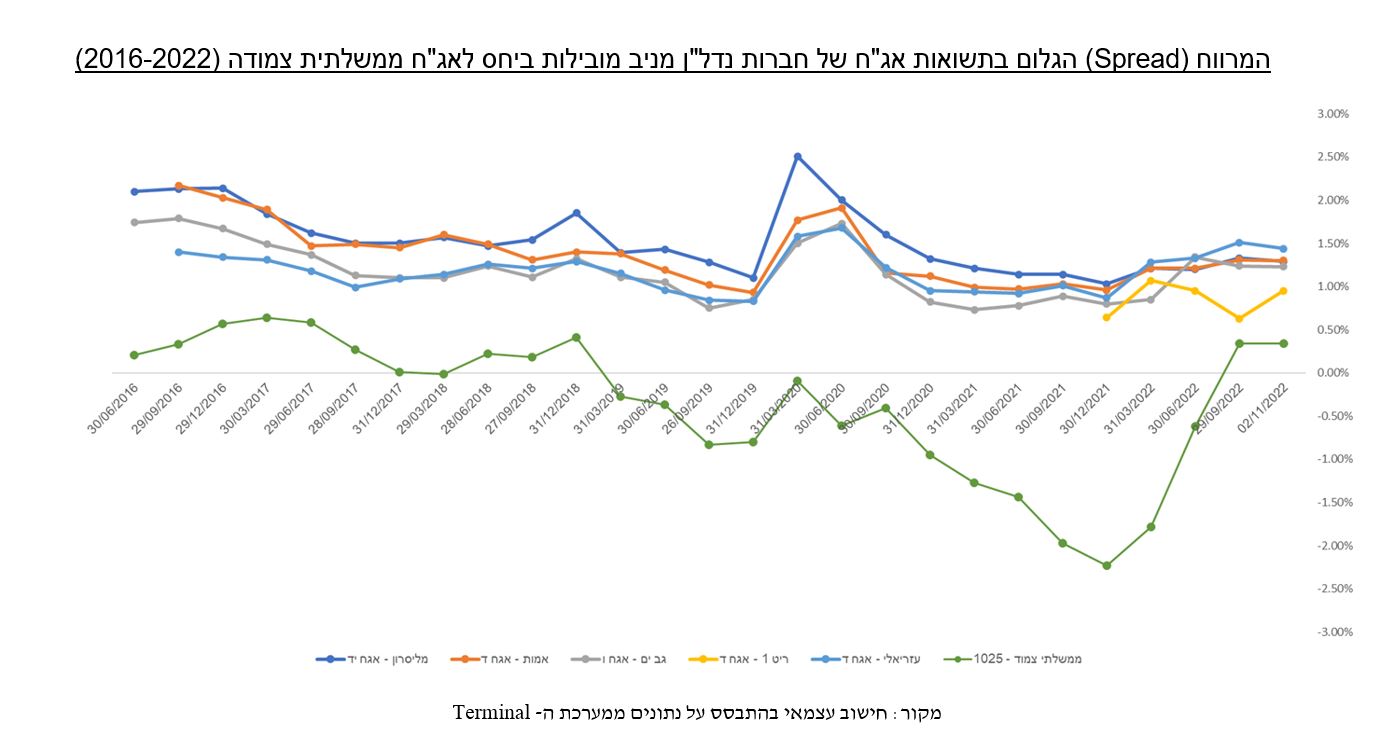

פעילותן של חברות הנדל"ן המניב מתמקדת ביכולתן לייצר מרווח ריאלי, בגובה ההפרש שבין תשואת השכירות על נכסיהן והריבית שהן משלמות על התחייבויותיהן הפיננסיות. מאז פרוץ משבר הקורונה, חלה ירידה בעלות מימון החוב הכוללת של חברות הנדל"ן המניב, בעיקר בשל הירידה בתשואות הגלומות באגרות החוב הצמודות של ממשלת ישראל.

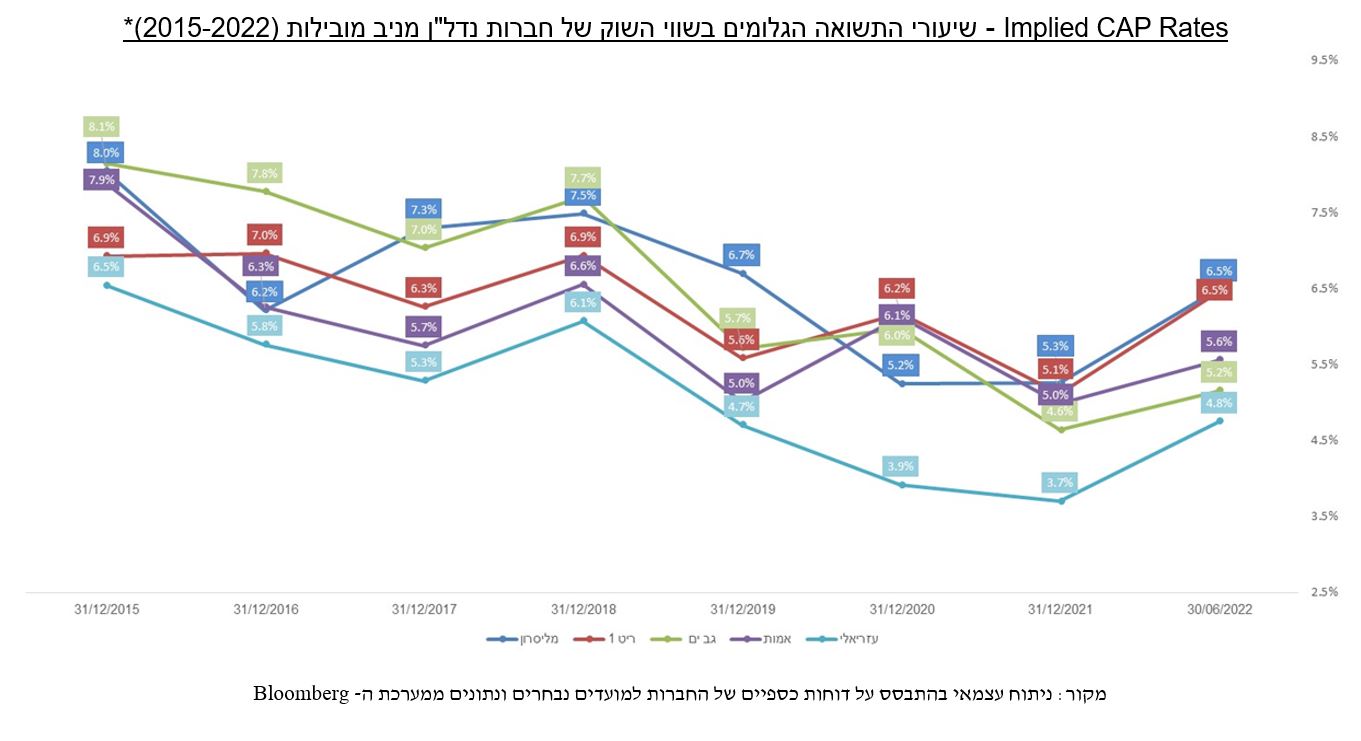

בתום שנת 2021 הגיעו שיעורי התשואה הריאליים הגלומים בשווי השוק (Implied CAP Rates) של מניות חברות הנדל"ן המניב המובילות בישראל לנקודת שפל) כ-5.5%-5.0%). הירידה נבעה, בעיקרה, מהקיטון בעלויות מימון החוב, שהביאה לירידה בתשואת השכירות הנדרשת על הנכסים (תוך שמירה על מרווח ריאלי הגון), ובהתאם, לעלייה ניכרת בשווי שלהם. במהלך 2022, עם תחילת תהליך העלאות הריבית של בנק ישראל, החל "תיקון" שהתבטא בעלייה מתונה ב Implied CAPs.

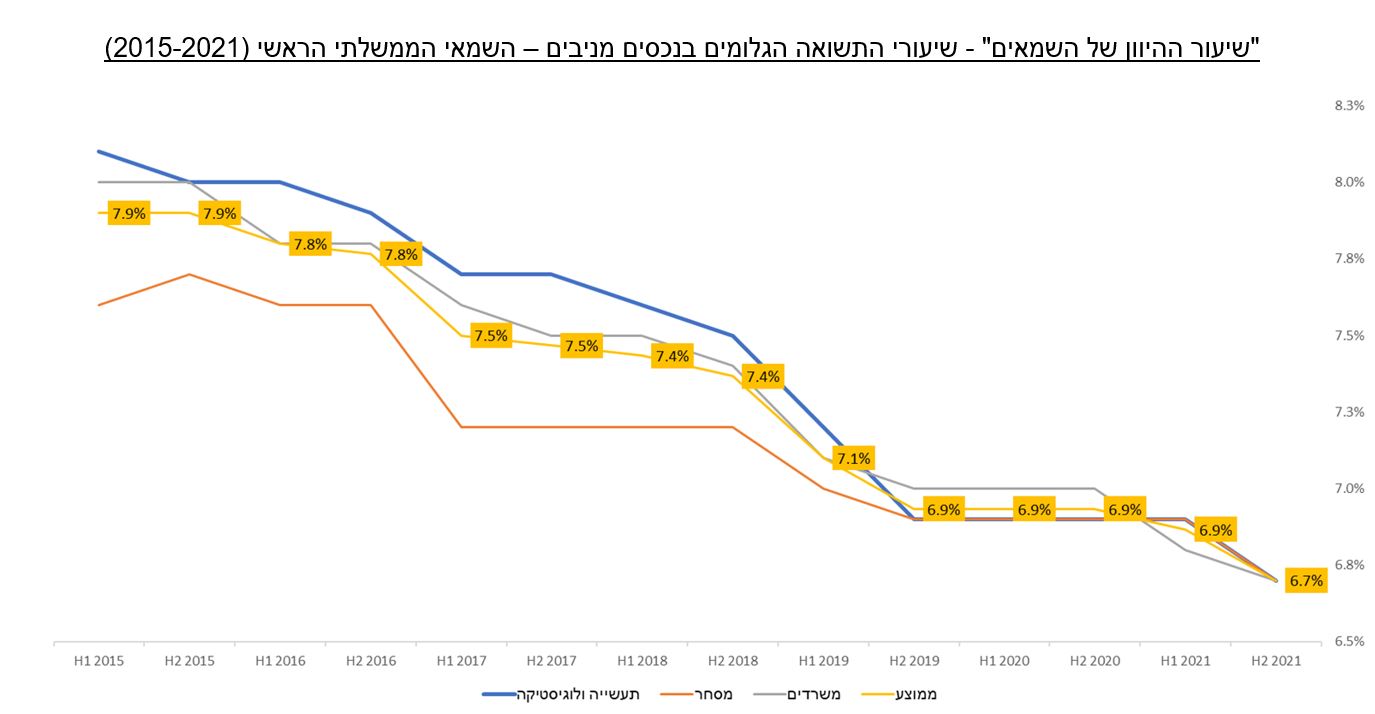

בעוד שה-Implied CAPs של החברות הציבוריות מאופיינים ביכולת להגיב בצורה מהירה לשינויים מאקרו-כלכליים ולשינויים בעלויות מימון החוב, ניכר כי שיעורי התשואה המדווחים בסקירותיו של השמאי הממשלתי הראשי "גמישים" הרבה פחות. מסקירתו האחרונה עולה כי אכן חלה ירידה בשיעורי ההיוון בשנים האחרונות, אך בעוצמה מתונה משמעותית בהשוואה לירידה ב Implied CAPs. סביר להניח כי העלייה שהחלה ב Implied CAPs, לא תלווה בעלייה דומה בשיעורי ההיוון המדווחים על ידי השמאי הממשלתי הראשי.

סיכום

אין ספק שהמציאות המאקרו–כלכלית בה אנו חיים השתנתה בשנת 2022. האינפלציה שהרימה את ראשה חייבה את הבנקים המרכזיים להילחם בה על ידי העלאות ריבית, שבתורן היתרגמו לעלייה בתשואות לפדיון הגלומות באגרות החוב. לאחר תקופה של יותר מעשור בה השווקים הפיננסיים לא נמצאו ב"שיווי משקלי" כלכלי, החל בשנת 2022 תהליך של "חזרה לנורמליות" שעתיד להסתיים עם אינפלציה יציבה בטווח של כ- 3%-1% וריבית ריאלית שאינה שלילית. שינויים אלו משפיעים וישפיעו על כל אחד ואחת, בין אם בדרך של תמורות בשוק העבודה ובין אם במחיר שישלם הצרכן הסופי על עגלת הקניות שלו בסופר. בהתאם, ההשלכות רחבות ההיקף צפויות, ככל הנראה, להמשיך ולהשפיע על כל הסקטורים והתעשיות. בעת האחרונה גוברים חששות ממיתון – אך חשוב לזכור שכל משבר, גם אם יגיע בעוצמה – עשוי להביא עימו הזדמנויות השקעה.

הכותב, יריב מדר, הינו אסטרטג ההשקעות של ילין לפידות.

אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 11.עופרממוסקבה 19/12/2022 16:10הגב לתגובה זואיפה המיליונים .....שכחתי, אוי, נתתם אותו לחרדים, ומה איתי? חי מפנסיה של ביטוח לאומי....מצחיק לא? תחפשו כותרות אחרות

- 10.אנונימי 19/12/2022 11:32הגב לתגובה זולפחות עשרים אחוז מהרווח תתרמו לנטיעת יערות

- 9.פקיד טיפש 19/12/2022 09:22הגב לתגובה זואין ספק שהתרומה של המגזר הציבורי לכלכלה היא החלק הארי??????

- 8.ודפקה את המשקיעים (ל"ת)עזרא 19/12/2022 09:21הגב לתגובה זו

- 7.אודי 19/12/2022 09:17הגב לתגובה זוהבנק המרכזי הינו רגולטור ולא אמור להיות השחקן האקטיבי הראשי בשוק ההון, פונזי זה פונזי

- 6.הנביא 19/12/2022 08:43הגב לתגובה זואתה לא לוקח בחשבון גרעון תקציבי שאמור להיות בשנת 2023 בשל ירידת הכנסות המדינה ממיסים מענף הנדלן שוק ההון ופיורי ההיטק (מיסים וביטוח לאומי ןשכר) והגדלת ההוצאה על ידי הממשלה החדשה מה שיגרום לעליה באינפלציה.

- 5.בעז שנקר 19/12/2022 07:26הגב לתגובה זומה ? למה השתמשנו כל הרבה הפחם יקר?

- 4.ההכנסות מהגז 19/12/2022 06:47הגב לתגובה זוהזדמנות היסטורית לדורות להעצמת הכלכלה החברה . לא לבזבז על צרכים פוליטיים ושוחד בחירות אלא על פרוייקטים לאומיים כמו פתרונות תחבורתיים כמו מטרו למשל והשמים הם הגבול .

- 3.ירושלמית 19/12/2022 04:52הגב לתגובה זותגיד להם כי לולא הסכם השלום עם מצרים לא היתה יכולה ישראל לייצא את הגז לאירופה. תגיד לסרבני השלום בישראל כי הסכמי שלום (עם הפלסטינים והעולם הערבי-מוסלמי/ראה היוזמה הסעודית) היא הערך האסטרטגי החשוב ביותר שמדינת ישראל יכולה להשיג לעצמה ולטובת אזרחיה.

- 2.בנימין 18/12/2022 21:40הגב לתגובה זואורלי בר לב ??? הלו? מירב מיכאלי? אולי תתנצלו כבר???

- 1.האינפלציה לא תחזור ל1-3 אלה ל2-4 במקרה הטוב זה שלא 18/12/2022 20:59הגב לתגובה זוהאינפלציה לא תחזור ל1-3 אלה ל2-4 במקרה הטוב זה שלא הפנמתם מנהלי ההשקעות הנוכחיים להחזיר אנפלציה לרמות של 1-3 יקח שנים תפנים

דוח BDO: לישראל יש עתודות גז עד שנת 2062 לפחות

דוח משק הגז הטבעי בישראל 2025 מתייחס לעשור למתווה הגז, ומצביע על כך שלמרות הייצוא, הגדלת הצריכה וההפקה, עתודות הגז בישראל רק הלכו וגדלו; בנוסף, הדוח מצביע על כך שמחירי הגז והחשמל בישראל ירדו, בניגוד למגמת עלייה עולמית ועל התרומה של היותנו מעצמת גז לבטחון של ישראל

דוח משק הגז הטבעי בישראל לשנת 2025, שנערך על ידי BDO פירמת הייעוץ הכלכלי הגדולה בישראל קובע כי עתודות הגז של ישראל יספיקו לפחות עד לשנת 2062, וזאת בהתחשב בהסכמי הייצוא למצרים וירדן.

הדוח התמקד השנה בעשור למתווה הגז, מצביע על מספר הישגים מאז אישור המתווה: ירידה חדה במחירי האנרגיה לצרכן, חיסכון משקי של מאות מיליארדים, התעצמות גאופוליטית והישגים סביבתיים משמעותיים.

לפי הדוח, למרות הגידול החד בצריכה ובהפקה, עתודות הגז הטבעי של ישראל גדלו בכ-40% מאז 2012 ועומדות כיום על 1,044 BCM. המשמעות היא שאספקת הגז מובטחת למשק המקומי לפחות עד שנת 2062, גם בהינתן המשך ייצוא גז למדינות האזור. ישראל מדורגת במקום השני במדינות ה-OECD בעתודות גז לנפש ובמקום הראשון ב-OECD בשמירת גז לדורות הבאים. בעוד הממוצע של ה-OECD הוא 15 שנה הפקה עתידיות, אצלנו מדובר על 40 שנות הפקדה עתידיות. בנוסף הדו"ח מראה כי 75% מעתודות הגז יישארו בישראל. הדוח מצביע על כך שיצוא גז טבעי מהווה תמריץ לחיפושים ופיתוח עוד גז טבעי לטובת המשק המקומי, מה שמוביל בגידול בביטחון האנרגטי הלאומי.

מחירי הגז והחשמל בישראל נמוכים בכמחצית מהמחירים באירופה

מחירי הגז הטבעי בישראל ירדו בכ-20% מאז המתווה, בזמן שבעולם הם עלו בממוצע ב-57%. כתוצאה מכך, מחירי החשמל בישראל ירדו ב-16% והם כיום נמוכים בכ-50% מהממוצע באירופה. התרומה הכלכלית הכוללת למשק נאמדת בלמעלה מחצי טריליון שקלים, המתבטאים בחיסכון בעלויות אנרגיה ובהפחתה דרמטית של עלויות סביבתיות.

- לידיעת המשקיעים בשותפויות הגז - שברון צופה ירידת מחירים לקראת סוף העשור

- שברון נכנסת לתחום חדש, האם זה ישפיע על לוויתן ותמר?

- המלצת המערכת: כל הכותרות 24/7

בחישוב לפי משק בית עולה כי בעשור החולף כל משפחה בישראל חסכה בממוצע כ-1,190 שקל בחודש, ולמעלה מ-170 אלף שקל במצטבר. במקביל, הכנסות המדינה מתעשיית הגז חצו את רף 31 מיליארד השקלים, והתחזית מדברת על כ-635 מיליארד שקל עד שנת 2062. החל מ-2027 צפויה הכנסה ממוצעת של יותר ממיליארד שקל בחודש לקופת המדינה.

מניית הנפט והגז ש-UBS ממליצים עליה

כשמחייר הנפט יורדים, חשוב להסתכל על עלות ההפקה - החברות עם עלות הפקה נמוכה, ייפגעו פחות וירוויחו יותר; על החברה שפועלת בארץ והעתיד שלה הוא בגיאנה

מחיר הנפט מסוג ברנט צנח מכ-73 דולר לפני שנה לרמה של כ-63 דולר - ירידה של כ-14%. זו ירידה שאמורה להיות מכה קשה למניות הנפט. עם זאת, שברון הצליחה להפיק השנה תשואה חיובית קטנה, עובדה המעידה על אופן שונה שבו השוק מתמחר את נכסיה ואת יכולתה לייצר תזרים גם בסביבה מאתגרת. שברון פועלת גם בישראל עם החזקות במאגרי הגז, אבל נראה שהעתיד שלה מצא בגיאנה

ב-UBS מתארים את שברון כמובילה בתחום האפסטרים (חיפוש והפקה). האנליסטים מסבירים שהשוק מתמחר לא רק את מחיר החבית, אלא גם את מלאי הרזרבות, עלויות ההפקה וקצב יצירת המזומנים לטווח ארוך. הם ממליצים על המניה כמועדפת בסקטור וסבורים שהיא צריכה להיסחר בפרמיה על הסקטור מכיוון שהיא עם נכסים איכותיים שמייצרים תזרים חופשי יציב גם בסביבת מחירים נמוכה.

למה ירידת מחירי הנפט לא שוברת את שברון

ירידת מחירי הנפט פוגעת בכל היצרנים, אך בעוצמות שונות. פרמטרים כמו איכות מאגרי ההפקה ועלות הפקה לחבית קובעים את גובה הפגיעה. ככל שהנכסים זולים יותר להפקה (ככל שעלות ההפקה לחבית נפט נמוכה יותר), כך החברה יכולה להמשיך להרוויח, או לפחות לשמור על תזרים חיובי, גם כשהברנט יורד לאזור ה-60 דולר.

שברון נתפסת כחברה שמצליחה לאזן בין מחזוריות הנפט לבין ניהול הון ממושמע, תוך שמירה על תזרים לבעלי המניות גם בתקופות קשות. מניות נפט לא נעות אחד לאחד מול מחיר החבית – יש השפעה של ציפיות עתידיות, החלטות השקעה בפרויקטים, רכישות ומכירות נכסים, ותמחור סיכונים רגולטוריים וגיאופוליטיים. החלטות ההשקעה של שברון בגיאנה משפיעות באופן משמעותי על תפיסת המשקיעים.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- לידיעת המשקיעים בשותפויות הגז - שברון צופה ירידת מחירים לקראת סוף העשור

- המלצת המערכת: כל הכותרות 24/7

רכישת הס והמאגר בגיאנה: הקלף המנצח

נקודת המפנה בסיפור שברון היא רכישת הס, מהלך שהביא חשיפה לרזרבות נפט משמעותיות בגיאנה. אזור זה הפך בשנים האחרונות לאחד ממוקדי ההפקה המעניינים בעולם הודות לשילוב של מאגרים גדולים ועלויות הפקה תחרותיות.