עלייתן ונפילתן של קרנות אג"ח מדינה שקליות: מה יהיה בהמשך?

קרנות הנאמנות על מסלוליהן השונים מספקות אפשרויות השקעה מגוונות. מסיבה זו הפכו הקרנות למכשיר נוח עבור החוסכים לזמן קצר-בינוני. אחד האפיקים המרכזיים שנחשבו לסולידיים וסיפקו רווחים נאים בעבר היו הקרנות המשקיעות באג"ח מדינה. אלו מתחלקות למדינה כללי, שמשקיעות בכל סוגי האג"ח הממשלתי (עליהן כתבנו כאן), השקליות והצמודות. בכתבה זו נתרכז בקרנות השקליות.

באופן כללי, מה שכתבנו לגבי הכלליות נכון גם לשקליות, ואפילו בצורה חריפה יותר. לאחר שנים של ירידת תשואות שהניבו רווחי הון יפים בתחום, התשואה לפדיון ירדה כבר לערכים מאד נמוכים. ואז החל השינוי כאשר האינפלציה החלה לתת את אותותיה. בעקבות האינפלציה הגבוהה כבר היה ידוע וברור שהולכים לעולם של העלאות ריבית. העלאת ריבית היא מכה חזקה לאגרות חוב, במיוחד השקליות וככל שהמח"מ (משך חיים ממוצע) של האגרת גדול יותר כך ההשפעה משמעותית יותר. עליית הריבית בחצי השנה האחרונה, הפילה את אגרות החוב ארוכות שקליות בעד 20%. זה היה צפוי אך מנהלי הקרנות המשיכו להחזיק את הסחורה הזאת ולגבות מבעליהן דמי ניהול על הכסף שהפסידו עבורם והתוצאה ניכרת היטב בביצועי הקרנות, במיוחד כאלו המתרכזות באגרות החוב השקליות הארוכות.

ישנן 24 קרנות בקטגוריה. יחד עם זאת ראוי לציין שיש הבדל משמעותי במדיניות ההשקעה. ישנן קרנות שמשקיעות בכל סוגי אגרות החוב השקליות, ישנן כאלה שמתמקדות בארוכות דווקא בעוד אחרות דווקא בקצרות, וברור למדי שיהיה שוני גדול בתשואות בהתחשב בקריטריונים הללו. על כל פנים בכל הקטגוריות התוצאות הן חלשות ביותר, כשחצי שנה של עליית תשואות מחקה רווחי הון של שנים ארוכות.

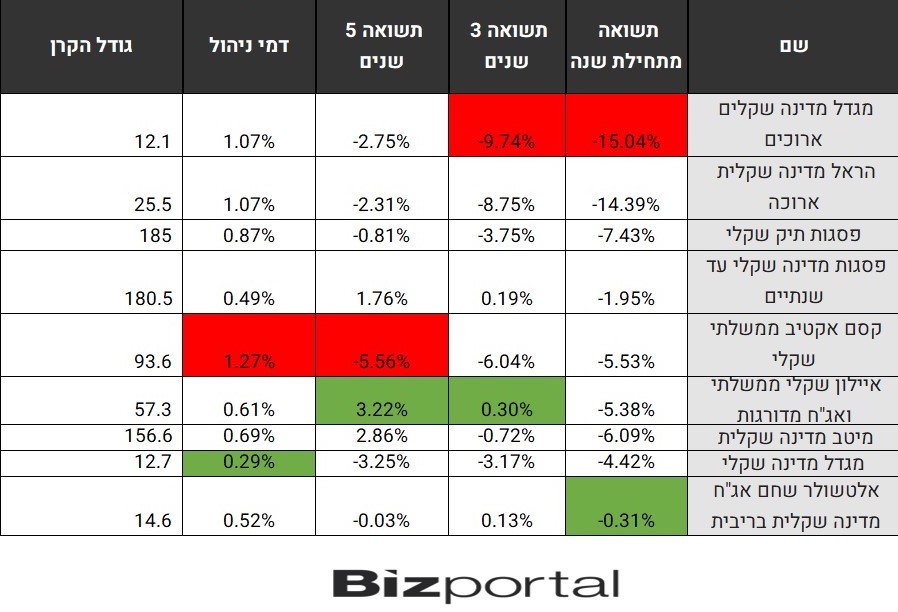

בטבלה שלפניכם ריכזנו כמה מהקרנות הגדולות בסקטור, כאלה שהשיאו את התשואות הטובות ביותר ואלו הגרועות ביותר:

ניתן לראות שהתשואות בקרנות הארוכות הן הגרועות ביותר מתחילת השנה ובפער משמעותי. כמו כן, הירידות מתחילת השנה מחקו בעצם כמעט את כל התשואה של חמש השנים האחרונות אפילו בקרנות המוצלחות ביותר. הטובה ביותר, איילון, מציגה תשואה מזערית של 3.22% בחמש שנים, כלומר קצת יותר מחצי אחוז בשנה. פחות משיעור האינפלציה. מאז תחילת השנה גם הקרן הזו מציגה ירידה של מעל 5%. בקרן שאמורה להיות סולידית זה המון.

- קרנות אג"ח מדינה שקליות: איזו קרן בשיא ואיזו לא מצדיקה את דמי הניהול?

- מחירי האג"ח בירידה - התשואות בעלייה; אג"ח שקלי ל-9.5 שנים ב-2.12%

- המלצת המערכת: כל הכותרות 24/7

התופעה של כמה קרנות לאותו בית השקעות חוזרת על עצמה גם פה, אם כי במקרה זה הדבר מעט יותר, שכן, כאמור, ישנו הבדל משמעותי בין אג"ח לטווח קצר וכאלה לטווח ארוך, ויתכן שהשוני מצדיק קרנות נפרדות.

יחד עם זאת, עדיין נראה שיש פה הגזמה. לדוגמה, אלו הן הקרנות של פסגות, הבולטת במספר קרנות מוגזם לכל קטגוריה: פסגות תיק שקלי, פסגות מדינה שקלי פלוס ללא מניות, פסגות ריבית משתנה ממשלתי כשרה, פסגות מדינה שקלי עד שנתיים. שישית מהקרנות בקטגוריה הן של פסגות. נזכיר שפסגות מיישמת את התרגיל הזה גם בקרנות אג"ח מדינה:

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

הבעיה בריבוי הקרנות היא שהדבר יוצר בלבול וסרבול ומקשה על קבלת החלטות ההשקעה. בתי ההשקעות רוצים להציג בולטות, וכן לחלק את הסיכויים, שכן אם יש ארבע קרנות אולי אחת תצליח לבלוט יותר מאחרות. האינטרס של המשקיע על פי רוב הוא לפשט את ההבנה של הקטגוריה בה הוא בוחר, ושיהיו לו קריטריונים ברורים להשוואה. ההבדלים המינוריים שבהגדרות הקרן רק יוצרים בלבול ולא מסייעים למשקיעים.

גם הראל מחזיקה 3 קרנות בקטגוריה, ובמקרה זה קשה יותר להבין את ההבדלים ביניהן. הראל מדינה שקלית ארוכה היא אכן שונה, כיון שהיא מתרכזת באפיקים ארוכים, אך מה ההבדל בין הראל שקלית ממשלתית להראל מדינה שקלית? בתשקיף הקרן ישנם הבדלים שלא רלוונטים. לדוגמה באחת מהן מותר להשקיע במטבע חוץ ובאחרת לא, אך בשתיהן אין שום מטבע חוץ, אז למה ליצור שתי קרנות שמשחקות על אותה משבצת?

גם קסם מחזיקה שלוש קרנות בקטגוריה, וישנם לא מעט בתי השקעות שמחזיקים שתי קרנות בקטגוריה (אם כי בחלק מהמקרים עם הבדלים משמעותיים במדיניות ההשקעה): אלטשולשר שחם, איביאי, מגדל, מיטב וילין לפידות.

אנו חוזרים על עניין דמי הניהול כי הוא חשוב ומשמעותי. הקרן היקרה ביותר, קסם אקטיב ממשלתי שקלי שגובה 1.27% דמי ניהול, היא גם הקרן שהשיאה את התשואה הגרועה ביותר בטווח הזמן של 5 שנים. גם הקרנות הארוכות של מגדל והראל שגובות 1.07% דמי ניהול מציגות תשואות מזעזעות. אנו חוזרים על המנטרה: דמי ניהול גבוהים מהווים דגל אדום ויבטיחו על פי רוב תשואה נמוכה.

מה הלאה?

להבדיל מהמצב לפני חצי שנה שהיה די ברור שהולכים לקטסטרופה הזו, עכשיו זה משתנה. הרייבת אומנם צפויה להמשיך לעלות ובשיעור חד - כ-2%, אבל, בהדרגה האלטרנטיבה של אגרות החוב השקליות כבר לא מספקת תשואה אפסית - התשואה ל-10 שנים היא באזור 3%. כלומר, מנהלי הקרנות כבר יכולים לספק תשואה לאורך זמן באגרות השקליות, והפחד-חשש מהמשך עליית התשואות קטן, אבל הוא כבר פחות דרמטי, ככל הנראה מהעבר.

אלטרנטיבות השקעה למי שבכל זאת רוצה להיחשף לאפיקים שקליים הם קודם כל השקעה באגרות החוב ישירות. דבר שניתן לעשות בכל בנק או חשבון השקעה (אמנם יש לבדוק היטב את דמי הניהול ודמי הקניה והמכירה שיכולים לחסל את כל החסכון של דמי הניהול של הקרנות). מי שמעוניין באפיקים השקליים הקצרים יותר יכול לקנות מקמים או קרנות כספיות, שמגלמות כמה יתרונות מס.

- 8.הציוני 29/06/2022 09:02הגב לתגובה זוהאוצר מציע לפנסיונרים השקעות בסיכון מינמלי לכן הם מושקעים באג'ח

- 7.הציוני 29/06/2022 07:58הגב לתגובה זוהאוצר מציע לפנסיונרים השקעות בסיכון מינמלי לכן הם מושקעים באג'ח

- 6.נ.ש. 28/06/2022 12:39הגב לתגובה זועל ניהול שאני בעצימת עיניים הייתי מביא יותר אחוזים. והם עוד איבדו 15%

- 5.חנני 28/06/2022 10:55הגב לתגובה זוהעשירים מתעשרים יותר והעניים שוקעים יותר איזו משוואה בלי נעלמים מתי נתעורר ???

- 4.לרון 28/06/2022 10:47הגב לתגובה זוכשנתיים אמרתי שהסיכון באפיק השקלי אג"חי מסוכן יותר ממניות כי הטולרציה של המשקיעים נמוכה מאוד,טולרציה הסתכלו במילון

- 3.נעשתה "רפורמה" בקרנות ופסגות כמנהגו נוהג (ל"ת)טור טוב! 28/06/2022 10:16הגב לתגובה זו

- 2.דוד 28/06/2022 09:35הגב לתגובה זומישהו יכול להסביר למה גם האג"חים צמודי המדד יורדים חזק? הרי עם העלייה בריבית האג"ח עולה כי הוא צמוד... באף כתבה לא מסבירים למה זה קורה.

- האגח מורכב מהצמדה למדד פלוס ריבית. החשד הוא שה״פלו 28/06/2022 10:14הגב לתגובה זוהאגח מורכב מהצמדה למדד פלוס ריבית. החשד הוא שה״פלוס ריבית״ יעלה חזק ואז אגרות החוב נימצאות בנחיתות וייאלצו לרדת בגובה השינוי בריבית. כמובן שההצמדה מקטינה את הירידות..אגח במחמ נניח 4 שנים נתנה מדד פלוס פרומילים. כעת הציפיה למדד פלוס נניח 2%.. אזי האגח צריך לרדת בכמעט 2% לכל שנה במחמ. לדעתי זה ההסבר אבל לא ב100% וודאות

- דוד 28/06/2022 11:31תודה על התשובה, אבל אם הפריים יעלה כמו המדד, אז אין סיבה שגם הריבית תעלה. נכון להיום, הפריים עלה פחות מהמדד, אז האג"ח הצמוד כבר נותן תשואה יותר מהאג"ח השקלי גם ללא עלייה של הריבית של האג"ח הצמוד. לא ברור למה הריבית על האג"ח הצמוד צריכה לעלות... או שהאג"ח הממשלתי הצמוד ירד בגלל סיבה אחרת?

- שישקו 28/06/2022 11:27"לגלגל" לאג"ח חדש בריבית עולה אז יש מכירה מסיבית כדי לקנות את התשואה החדשה מה שיוצר עודף היצע. במיוחד במח"מ בינוני... חובה עלהם להיפטר מהסחורה .במח"מ קצר עד שנתיים פשוט ימתינו לפידיון .

- 1.מתן 28/06/2022 09:09הגב לתגובה זוכל מנהל השקעות מתחיל חייב לפעול לפי עקום התשואות ה"כוכבים" לקחו כסף והשקיעו בלי מחשבה מק"מ בתשואה שלילית אלה תוצאות של חובבנים ומי שנתן להם רישיון להפסיד לנו כספים ככה זה בכל פלח במדינה מפסידים ברישיון דוקרים (רופאים ואחיות) ברישיון נוהגים ברישיון ותאונות לא חסר, הכל ברישיון.

- לרון 28/06/2022 10:42הגב לתגובה זושמת לב "מנהלי הקרנות" משקיעים באפיקים אליהם הציבור "רץ" ,למא"נ=למה איך נרוויח?

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.