תשואת אגרות חוב לשנה כ-1.7%: אלטרנטיבת השקעה נטולת סיכון?

תהליך העלאת הריבית מעלה חשש בשוק ההון עקב הפגיעה הצפויה בשוק המניות. אחת הדרכים בהן משפיעה הריבית על שוק המניות היא באמצעות העמדת אלטרנטיבת השקעה (איך עוד משפיעה הריבית על שוק המניות?). יש בזה כמובן גם צד חיובי, כיון שלמשקיעים "שונאי סיכון" יש לפתע אפשרות להרוויח תשואה טובה יותר על כספם.

במשך שנים שררה ריבית אפס במשק, מה שגרם לכך שבאופן מעשי לא ניתן היה להרוויח בהשקעות נטולות סיכון, במקרה הטוב היה ניתן לשמור על ערך הכסף. התשואה כעת מתחילה לטפס לאיטה וכבר עברה את ה-1% באגרות החוב הממשלתיות השקליות לשנה נסחרות בתשואה של 1.7%.

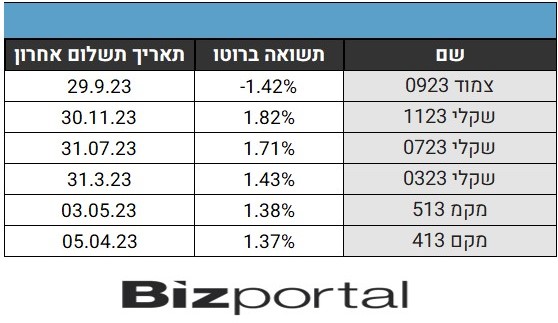

בשוק אגרות החוב הממשלתיות ניתן למצוא שלושה סוגי אגרות חוב לטווחים קצרים. הראשון הוא המק"מ - מלווה קצר מועד. מדובר באגרות חוב המונפקות על ידי בנק ישראל לטווח זמן של עד שנה. בנוסף ישנן את אגרות החוב הממשלתיות השקליות שהן אגרות חוב של ממשלת ישראל שאינן צמודות למדד. הממשלה אינה מנפיקה אגרות חוב לשנה, אך כאשר הזמן חולף האגרות הארוכות יותר מתקרבות למועד פדיונן הסופי ומאפשרות קניה בשוק המשני לטווחי זמן קצרים של שנה ואף פחות. באופן דומה ישנן גם את אגרות החוב הצמודות למדד של ממשלת ישראל שפועלות באותו אופן רק שהן צמודות למדד המחירים לצרכן. להלן פרטי אגרות החוב מהסוגים השונים הנסחרות בטווח זמן של כשנה:

כלים שיעזרו לכם להשקיע באג"ח - המרווח של המדדים ביחס לממשלתי

המרווח של אגרות חוב ביחס לממשלתי

ניתן לראות שכל אגרות החוב הללו נותנות תשואה של מעל 1% ועד 1.8% באיגרת הארוכה יותר שתיפרע רק בנובמבר בשנה הבאה. אגרת החוב הצמודה 0923 משקפת את ציפיות השוק לאינפלציה בשנה הקרובה. ההפרש בין תשואת אגרות החוב השקלית 0723 לצמודה 0923 שקרובות יחסית בזמן הפידיון שלהן משקפות ציפיות לאינפלציה של מעל 4%, בסביבות אינפלציה הנוכחית ומעל צפיות האינפלציה של בנק ישראל.

- קרנות נאמנות 80/20 ו-70/30 - האם הן ניצחו את המדדים?

- כאוס פתאומי בשוק האג"ח ביפן מאותת לשוורים: העליות במניות כבר לא מובנות מאליהן

- המלצת המערכת: כל הכותרות 24/7

המשקיע שלא רוצה לסכן את כספו יכול, אם כן, למצוא השקעה שתאפשר לו ליהנות מריבית של 1.3%-1.7%. נזכיר, עם זאת, שבתוספת עמלות קניה ודמי משמרת בהתאם להסכם שנקבע בין הלקוח לפלטפורמת המסחר או הבנק בו הוא מבצע את פעולות המסחר, ובתוספת תשלום מס רווחי הון, הריבית הזו עדיין משקפת תשואה נמוכה של קצת מעל 1%, אם כי זה תלוי בכוח המיקוח שלכם מול הבנק או הברוקראז' וחשוב להתמקח. שיחת טלפון אחת או שתיים יחסכו לכם הרבה כסף.

בתוספת סיכון קטנה, ניתן למצוא אגרות חוב קצרות של הבנקים שמשקפות תשואה מעט טובה יותר. אגרת חוב של בנק הפועלים שנקראת פועלים הנ אגח 32 תשלם את התשלום האחרון שלה ב-08.08.23 בדומה לאגרות החוב שברשימה שלמעלה. היא צמודה למדד והתשואה ברוטו עומדת על 0.6%- מדובר על מרווח של כ-1.7% מהריבית הממשלתית.

ישנה גם אגרת חוב של בנק מזרחי טפחות שצפויה להיפרע באופן סופי ב-29.10.23 ונקראת מז טפ הנפק 51. גם האיגרת הזו צמודה למדד והתשואה ברוטו עומדת על 0.5%- התשואה הזו מייצגת מרווח של 0.8% מעל האג"ח הממשלתי.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- כמה שווה ליאור רפאלוב? השכר, העסקים והנדל"ן

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

גם לבנק לאומי ישנה אגרת חוב בטווחי הזמן הללו שנסחרת בשוק המשני. לאומי אגח 181 צפויה להיפרע באופן סופי ב-05.09.23, והיא מציעה תשואה של 0.4%-. בתוספת מרווח של 1.1% מעל תשואות אגרות החוב הממשלתיות הדומות.

- 3.אני הילד 23/06/2022 11:48הגב לתגובה זובצמוד התשואה עדיין שלילית. ובקצר היא כל כך נמוכה שעד סוף השנה אפילו בפרי תקבלו יותר. היום אפשר לקנות אגח ממשלתי ביותר מ3%.

- 2.כנען 23/06/2022 11:12הגב לתגובה זוכאחד שרכש לפני חצי שנה האג"ח ירד ב 8% ורק עכשיו מתחיל להמריא ושווה לחזור אליו ומי שיקדים יזכה בתשואה טובה

- 1.חכה עוד קצת=הן יהיו יותר אטרקטיביות(עליות ריבית) (ל"ת)ירון 23/06/2022 10:43הגב לתגובה זו