אי.בי.אי: "מהחציון השני נראה שינויים משמעותיים בדוחות הנדל"ן המניב"

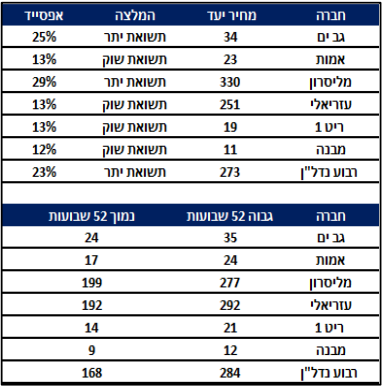

"סקטור הנדל"ן פוגש בימים אלו סביבה פחות מחבקת מזו שהורגלנו אליה: סביבת ריבית גבוהה, אינפלציה והאטה בעיקר במגזר ההייטק הגורמים לחששות באשר לעתיד חברות הנדל"ן המניב", כך עולה מסקירת ענף הנדל"ן המניב שמפרסם אנליסט הנדל"ן של IBI בית השקעות זיו עין אלי.לדבריו, "כבר בסוף השנה חברות דיווחו על האטה בביקושים וקשיים במשא ומתן בעיקר בשוק המשרדים, וגם בשיחות המשקיעים של הרבעון של השנה החברות ציינו זאת, כאשר הדבר השפיע על מחירי השכירויות. לכן, באופן כללי, אנו ממליצים על הסקטור בהמלצת בתשואת שוק אך ישנן גם יוצאות מהכלל.להערכתנו, השוק יחלק את חברות הנדל"ן למספר קטגוריות: חברות נדל"ן עם מינוף נמוך, נכסים איכותיים בארץ ותפוסות גבוהות, וחברות נדל"ן בעלות מינוף גבוה וחשיפה מוגברת לנכסים בחו"ל. לדעתנו, חברות המשתייכות לקטגוריה השנייה יפגעו בצורה חזקה יותר".דוחות החברות עדיין לא משקפים את מלוא ההשפעות"למרות זאת, חברות הנדל"ן המניב ממשיכות להציג דוחות טובים, ולהערכתנו נמשיך לחזות באותה המגמה גם בדוחות החציון הראשון של 2023 (שיפורסמו באוגוסט) עם עלייה בפרמטרים התפעוליים, שיפור בשכר הדירה הריאלי, עלייה בחידושי חוזים, תפוסות גבוהות ופרויקטים עתידיים בייזום אשר מושכרים ברובם. אנו סבורים, כי החל מהחציון השני של 2023 נמשיך לראות את השפעת סביבת המאקרו על חברות הנדל"ן המניב ביתר שאת שיבואו לידי ביטוי בשיעורי התפוסה, וכפועל יוצא גם שיעורי ההיוון יושפעו. המשמעות היא שהחל מהדוחות של החציון השני של 2023, אנו צופים ירידה בשווי נכסי החברות ורישום הפסדי שערוך עקב העלאת שיעור ההיוון. לכן, העלנו את שיעורי ההיוון במודלים שלנו בכ-1%-0.25% לפי מספר פרמטרים כגון איכות הנכסים והנהלה, פיזור סקטוריאלי וגאוגרפי, ורמת מינוף".בבית ההשקעות מפרסמים את מחירי היעד למניות החברות בענף לפי הפירוט הבא: צמיחה מתונה ממה שהורגלנו"אנו צופים צמיחה איטית בשנה הקרובה בעקבות סביבת המאקרו הנוכחית (ריבית גבוהה, אינפלציה, היחלשות הדרגתית בשוק העבודה) כאשר מול יציבות בתוצאות החברות, יגיע שיפור מייזום עתידי שיחל להניב. אנו מעריכים כי החברות ימשיכו לשמור על שיעורי תפוסה גבוהים בנכסים קיימים וזאת בעקבות מח"מ חוזים ארוך, אך יתקשו להשכיר נכסים חדשים בעיקר בתחום המשרדים במעגלים שניים ושלישיים לת"א. בעקבות התחזית שלנו לחציון השני של 2023, הנחנו צמיחה שנתית של 2% בחידושי חוזים. כמו כן, כיוון וחוזי השכירות צמודים למדד המחירים לצרכן, הנחנו עלייה שנתית נוספת של 3%".בשורה התחתונהעין אלי מסכם את דבריו ואומר כי "למרות השינוי המהיר בסביבת המאקרו, עדיין לא חווינו בשינוי מהותי בדוחות חברות הנדל"ן המניב פרט לרישום רווחי שערוך זניחים בדוחות הרבעון הראשון של מרבית החברות. אנו מעריכים כי נחל לראות את השפעת השינויים בסביבה הכלכלית החל מהחציון השני של השנה. לטעמנו, יש לבחון חברות על פי גובה המינוף, איכות הנכסים ומיקומם, כאשר נכון להיום אנו מעדיפים חברות ללא חשיפה לחו"ל או בעלות חשיפה נמוכה לחו"ל. כמו כן, אנו סבורים כי הצמיחה בשנה הקרובה תהיה איטית מהרגיל, כאשר שיפור מהותי בתוצאות החברות יגיע מייזום עתידי שיחל להניב ו/או קיטון בהוצאות המימון נטו שישפיעו על שורת הרווח".

צמיחה מתונה ממה שהורגלנו"אנו צופים צמיחה איטית בשנה הקרובה בעקבות סביבת המאקרו הנוכחית (ריבית גבוהה, אינפלציה, היחלשות הדרגתית בשוק העבודה) כאשר מול יציבות בתוצאות החברות, יגיע שיפור מייזום עתידי שיחל להניב. אנו מעריכים כי החברות ימשיכו לשמור על שיעורי תפוסה גבוהים בנכסים קיימים וזאת בעקבות מח"מ חוזים ארוך, אך יתקשו להשכיר נכסים חדשים בעיקר בתחום המשרדים במעגלים שניים ושלישיים לת"א. בעקבות התחזית שלנו לחציון השני של 2023, הנחנו צמיחה שנתית של 2% בחידושי חוזים. כמו כן, כיוון וחוזי השכירות צמודים למדד המחירים לצרכן, הנחנו עלייה שנתית נוספת של 3%".בשורה התחתונהעין אלי מסכם את דבריו ואומר כי "למרות השינוי המהיר בסביבת המאקרו, עדיין לא חווינו בשינוי מהותי בדוחות חברות הנדל"ן המניב פרט לרישום רווחי שערוך זניחים בדוחות הרבעון הראשון של מרבית החברות. אנו מעריכים כי נחל לראות את השפעת השינויים בסביבה הכלכלית החל מהחציון השני של השנה. לטעמנו, יש לבחון חברות על פי גובה המינוף, איכות הנכסים ומיקומם, כאשר נכון להיום אנו מעדיפים חברות ללא חשיפה לחו"ל או בעלות חשיפה נמוכה לחו"ל. כמו כן, אנו סבורים כי הצמיחה בשנה הקרובה תהיה איטית מהרגיל, כאשר שיפור מהותי בתוצאות החברות יגיע מייזום עתידי שיחל להניב ו/או קיטון בהוצאות המימון נטו שישפיעו על שורת הרווח".

- 1.חסר - בטבלת יעד התשואות (ל"ת)איציק 19/06/2023 01:49הגב לתגובה זו