מה שילוב הסקטורים החזקים עכשיו ואיזה סקטור אולי מפתיע בחולשתו?

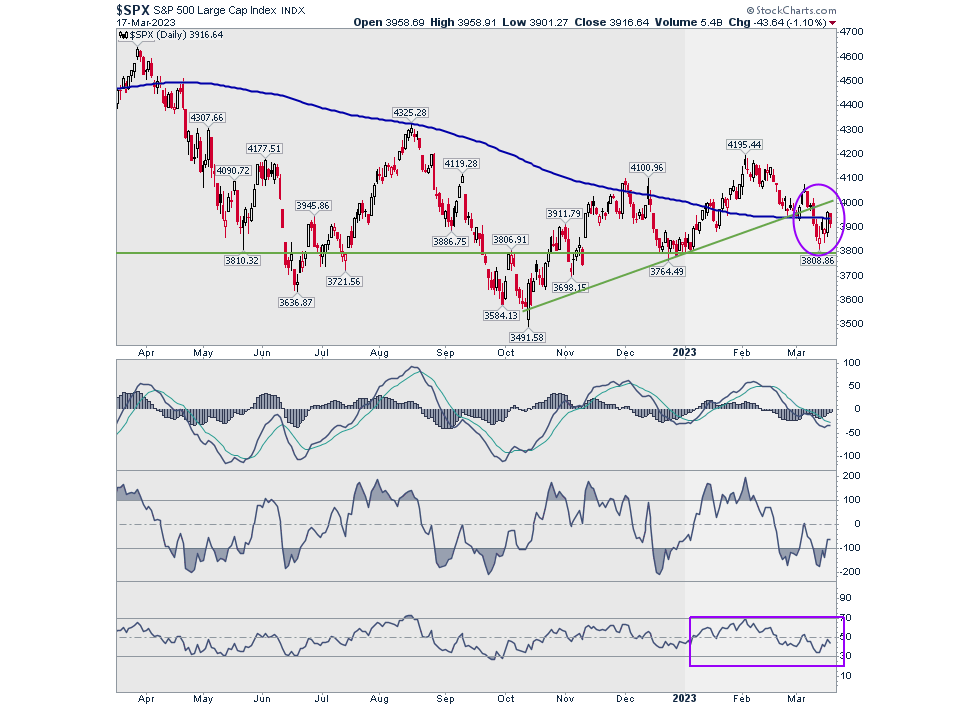

היום נתחיל ישר עם הגרף של ה - S&P500. נשתדל להסתכל למציאות בעיניים. מה רואים עליו?

1. התמיכה האופקית ב-3800 עבדה ולכן יש לה משמעות להמשך.

2. המדד רוקד סביב הממוצע ל - 200 יום, מה שמאפיין את המגמה האופקית אותה הגדרנו בשבוע שעבר.

3. עכשיו שימו לב ל - RSI (האינדיקטור התחתון שסימנתי עליו מלבן סגול). אתם רואים שתקופה מסוימת הוא נע רק מעל רמת ה - 50 ועכשיו הוא נע רק מתחת ל - 50. עובדה זו מאשרת את סיומו של הגל העולה הנוכחי ורמת ה - 50 היא עכשיו גם איזה שהוא סמן עבורנו. חציה מחודשת שלה למעלה תהיה סימן שורי.

שאר האינדיקטורים נראים בסדר לאזור תמיכה כך שאנחנו נשארים עם הגדרת המגמה כאופקית כל עוד המדד מעל 3800.

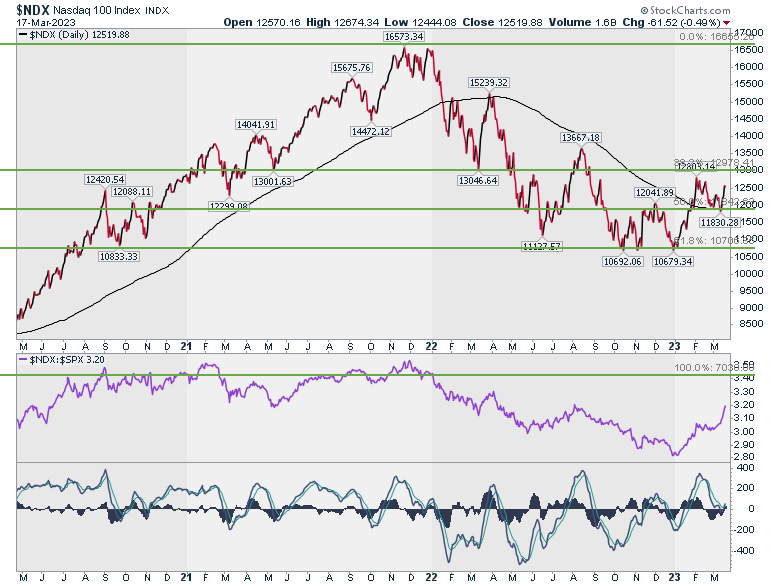

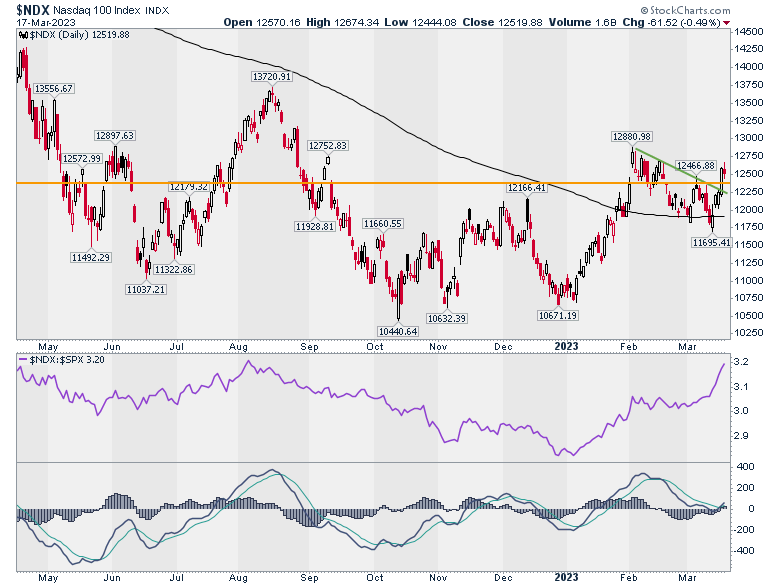

נעבור לנאסד״ק 100. רואים בפירוש שיש לו חיים משלו והוא ממשיך להתחזק בהשוואה ל - S&P500 ולמעשה מתקן חולשה יחסית מהעבר. זה מה שמחזיק את השוק ומאשר את ההערכות שהובאו כאן בשבוע שעבר. אבל, יום המסחר האחרון מיצר קצת דאגה ביחס למדד לאור תבנית שיווי המשקל. שימו לב לקו שהוספתי בין 12250 ל - 12500. נראה שחציה שלו למטה תהיה סימן מדאיג נוסף.

שורה תחתונה: קצת קשה ליצר שורה תחתונה מהנ״ל אבל אם בכל זאת ננסה אזי הגדרת המגמה היא מגמה אופקית, 3800 זו רמת המבחן המשמעותית (S&P500) וישנם כמה סימנים מדאיגים ביחס אליה. אפשר אולי להמתין עם ניצול הזדמנויות עד שנראה מה קורה עם הסימנים האלו.

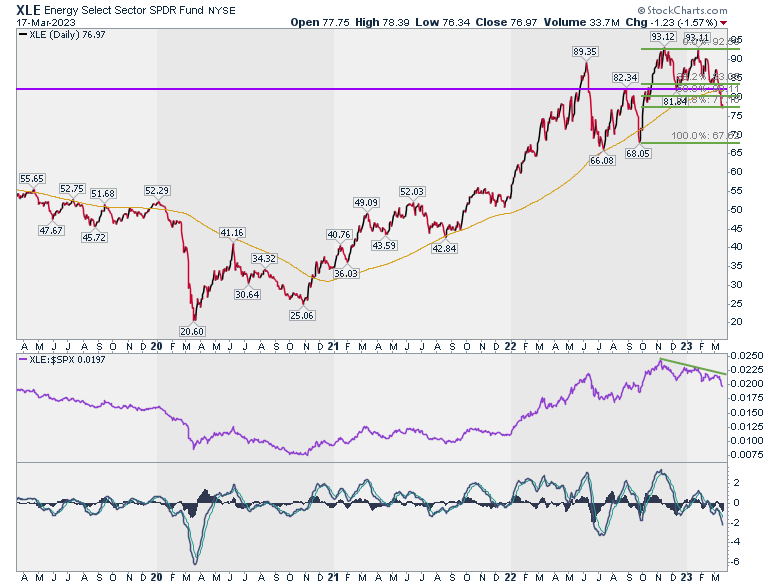

מכירת מניות אנרגיה

דיברנו על התאמות של התיק. בדרך כלל אנחנו עוסקים כאן בשאלה מה לקנות אבל השאלה מה למכור לא פחות חשובה.

תסתכלו על XLE, גרף קרן הסל למניות האנרגיה. שברה רמת תמיכה אופקית. התמקמה משמעותית מתחת לממוצע ל - 200 יום (בהשוואה ל - S&P500 לדוגמה), חלשה בהשוואה ל - S&P500 ועומדת למבחן תמיכה אחרון מעל רמת פיבונאצ׳י תחתונה. המשמעות היא שהחזקתה לא תורמת לתיק ולכן כמהלך של התאמות / ניהול סיכונים אפשר לצמצם אחזקות מהסקטור. מה זה אומר על אינפלציה, המלחמה באוקראינה וכו׳ וכו׳? משאיר לכם לנחש.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

מעניין בהקשר הזה להסתכל על OXY, אחזקת אנרגיה של וורן באפט. מכפיל פנטסטי של 4.6. ובכל זאת, ירדה יפה מהשיא ובסכנת ירידה כמו כל הסקטור. מהלך מתחת ל - 55 יהיה סימן מכר למרות המכפיל ובאפט.

עובדה זו קצת מחזירה אותנו לדיון שלנו על ניתוח טכני ותחזיות. גרפים משקפים מחשבות על העתיד. כאשר אתם מגבשים דעה על השוק על בסיס עובדות ידועות או חששות מאירועים דומים לכאלו שקרו בעבר יש סיכוי גבוה שהיא לא תהיה מסונכרנת עם השוק. לכן, מניה כמו OXY, שיש לה סיבות כלכליות להיחשב כמעניינת, וכך גם מניות אחרות, יכולה בכל זאת לרדת (OXY ירדה מ - 75 לכמעט 55 דולר) למרות הנתונים הכלכליים. במקרה של OXY ניתן להסביר זאת גם די בקלות בשל רמת ההתנגדות שהיא נתקלה בה.

מעניין לראות שהסקורים הראשיים שכן חזקים עכשיו מול ה-S&P500 הם אלו שנחשבים הגנתיים: תקשורת, בריאות, תשתיות וצרכנות קבועה ביחד עם הטכנולוגיה. עוד דוגמה ליכולת של השוק ליצר סיפורים משלו.

- טראמפ: "הדאו ג'ונס יגיע ל-100,000 נקודות בסוף הקדנציה שלי"

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

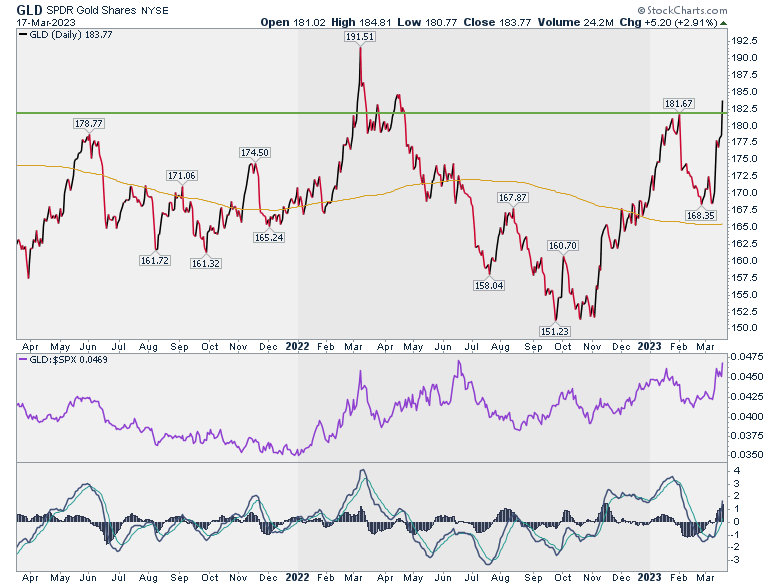

הזהב מפגין את אצילותו

הזהב חזר לתפקידו ה״מסורתי״ להיות מפלט - מקלט למצב של חששות פיננסיים ומממש את המגמה העולה שצוינה כאן זה מכבר. תוכלו לראות על הגרף של GLD, אחת מקרנות הסל שעוקבות אחרי הזהב, את פריצת השיא האחרון וההתחזקות בהשוואה למדד. סימן חיובי להמשך.

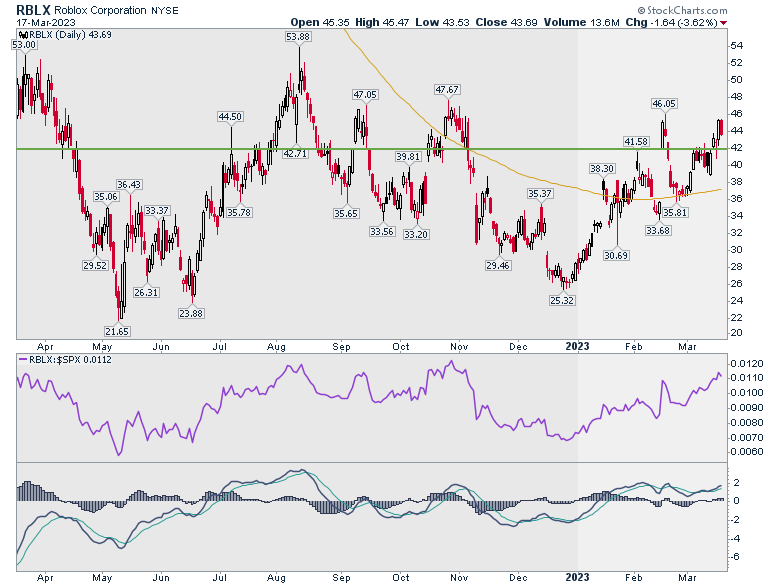

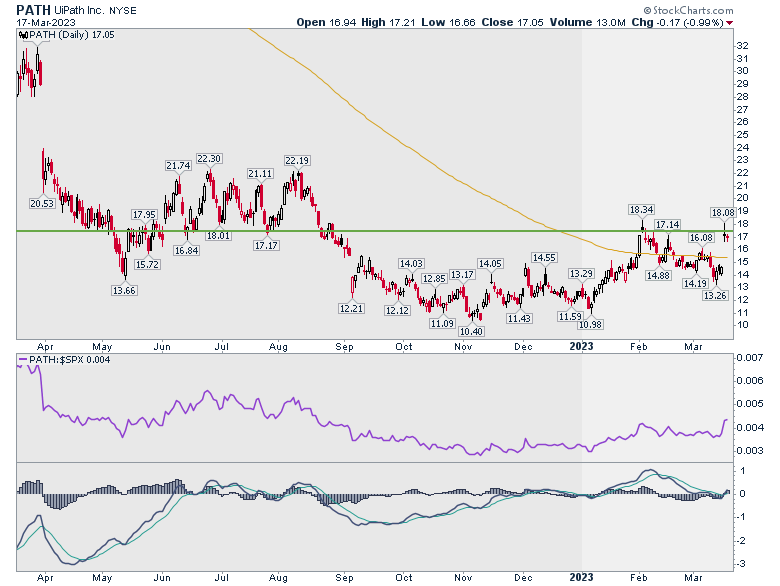

בשבוע שעבר רשמתי כמה מעניות מעניינות לרבות RBLX. אליה אני רוצה להוסיף היום את PATH (מתייחס לשתיהן כדוגמה למניות טכנולוגיה חבוטות שמתעוררות). המניה קפצה בשבוע שעבר אל רמת התנגדות אז לא נראה שכדאי למהר לרכוש אותה עכשיו. אבל, תיקון לכיוון הממוצע הנע וסימני תמיכה יהיו ראויים להסב את תשומת ליבנו. RBLX עצמה מתקדמת יפה מאוד, סגרה פער מחיר יורד וממשיכה להיות מעניינת.

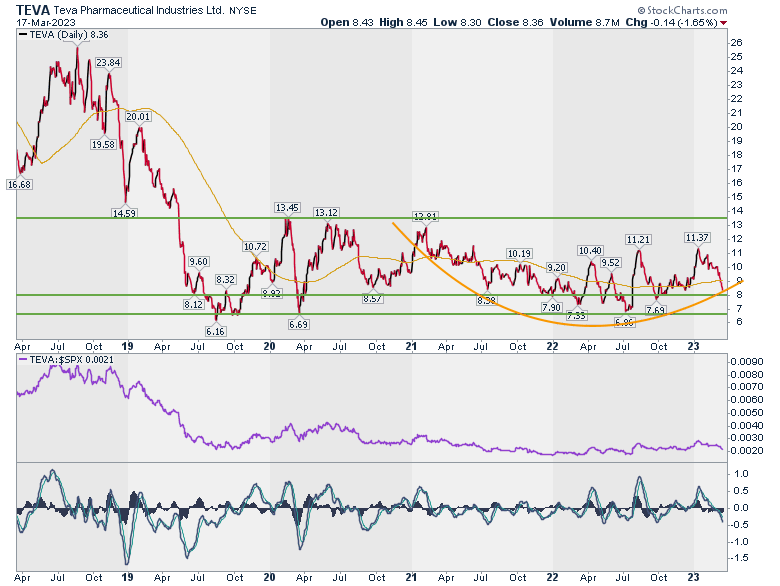

נסיים עם שאלה של שרון שנשאלה כאן בתגובות ביחס למניית טבע. בסך הכל המניה די מדשדשת ועל פניו לא כל כך מעניינת. אבל, אם אתם חושבים עליה מחשבות כלכליות טובות תוכלו להבחין בסימן חיובי קל של התעגלות. ניסיון רכש מעל 8 דולר הוא הגיוני.

בהצלחה

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 4.מתן 22/03/2023 21:59הגב לתגובה זובסופו של יום אין באמת צורך בכל ההסברים והסיפורים שאנחנו ממציאים על הגרף. כי בסופו של יום כל הסיפורים האלה פוגעים ביכולת שלנו לראות את המציאות כמו שהיא באמת. יותר עדיף פשוט להסתכל על הגרף ולפועל אך ורק לפי המידע שיש לנו בהווה.

- 3.תודה על הניתוח של טבע (ל"ת)שרון 22/03/2023 16:23הגב לתגובה זו

- 2.ל 20/03/2023 12:38הגב לתגובה זובהתייחסותך למניית RACE שהיא לדעתי יוצאת דופן בכל היבט ולא מהיום,MIND YOU

- 1.כגן 20/03/2023 12:08הגב לתגובה זויש תעודות סל ישראליות.

- ו 20/03/2023 13:00הגב לתגובה זואיך היא נקראת?