הנפט מזנק ב-9% לקראת הפקיעה - הקונטגו נעלם

חודש לאחר הקריסה ההיסטורית של מחירי הנפט סביב פקיעת החוזים של חודש מאי, נראה כי הסיטואציה סביב הפקיעה של חוזי יוני נראית אחרת לחלוטין. מחיר חוזה לחודש יוני מטפס כעת ביותר מ-9% ונסחר מעל לרמה של 32 דולר לחבית. נזכיר כי רק לפני 3 שבועות נסחר מחיר החוזה מתחת ל-10 דולר לחבית.

אם לפני חודש הפקיעה על חוזי מאי יצרו "סופר קונטגו", כלומר המחיר של החוזה לטווח קצר היה נמוך דרמטית ממחיר החוזה לחודשים הבאים, היום נסחר מחיר החוזה לחודש יוני מעל למחיר החוזים של החודשים הבאים.

ברקע לזינוק היום, סימנים נוספים להתפוגגות הלחץ על המלאים בעולם. ע"פ הדיווח ברשת החדשות בלומברג, צריכת הנפט והסולר בסין חזרה בימים האחרונים לרמות של לפני התפרצות הנגיף הקורונה. ע"פ הדיווח, הצריכה עולה למרות ההגבלות מכוון שהאזרחים במדינה נזהרים כרגע מלהשתמש בתחבורה ציבורית, ומעדיפים לנסוע למקום העבודה ברכב הפרטי.

במקביל, צד ההיצע ממשיך לקטון. ביום שישי האחרון דווח כי ארגון אופ"ק מתכנן להרחיב את הסכם קיצוץ התפוקה עד לסוף השנה, במקום עד סוף חודש יוני. בנוסף, הנתונים האחרונים מצביעים כי סעודיה הורידה את תפוקת הנפט שלה בצורה משמעותית יותר ביחס להתחייבויותיה.

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- הקטר של הקטרים: הסוד להצלחה של הכלכלה הישראלית טמון בקרקע

- המלצת המערכת: כל הכותרות 24/7

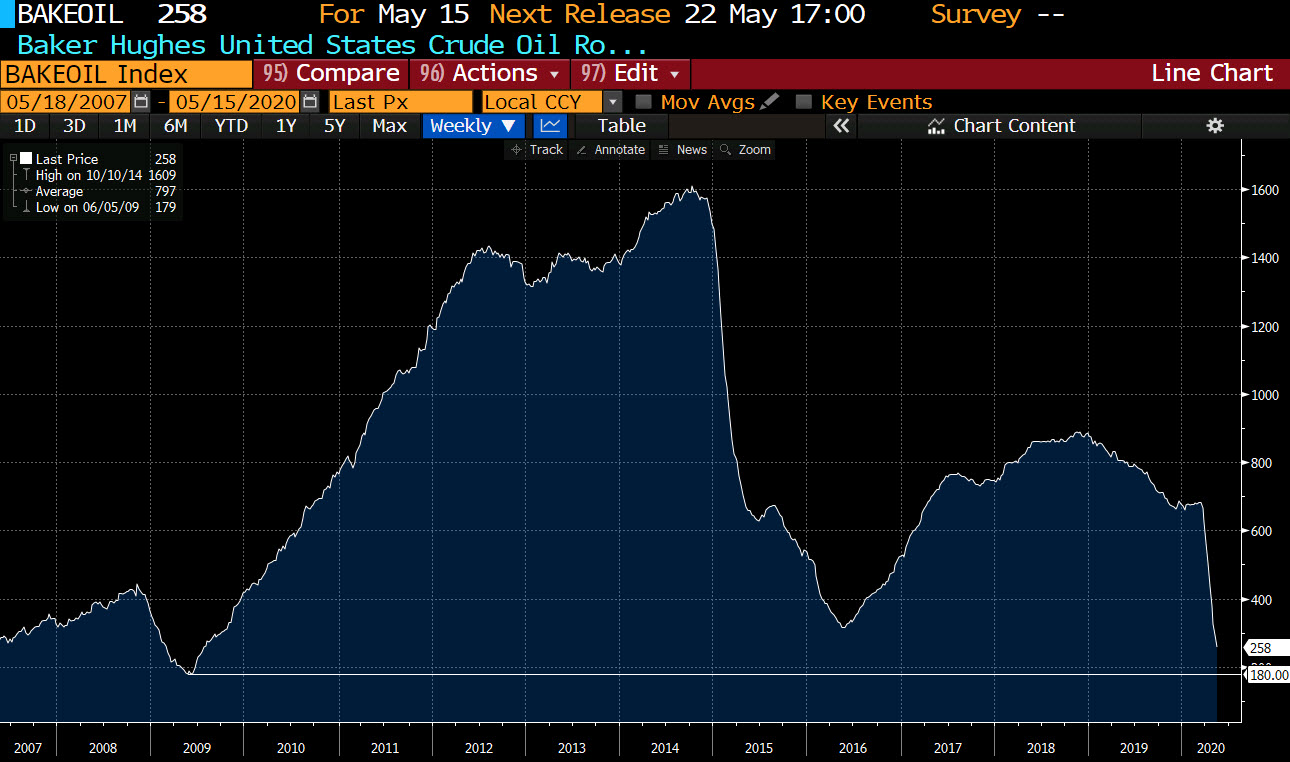

בארה"ב, הנתונים מסקר ה-Baker Hughes הצביעו כי מספר אסדות הנפט הפעילות בארה"ב ירד בשבוע האחרון לרמה של 258 אסדות, ירידה חדה בהרבה מהצפי המוקדם שעמד על ירידה לרמה של 277 אסדות פעילות. מדובר בנתון הנמוך ביותר מאז 2009 והמשמעות היא שתפוקת הנפט של ארה"ב צפויה לרדת משמעותית כעת.

מספר אסדות הנפט הפעילות בארה"ב: שפל חדש בעקבות הצניחה במחירים

חשוב להדגיש כי יש גם גורם טכני שמעניק דחיפה משמעותית לחוזים לטווח הקצר. העובדה כי כל תעודות הסל על הסחורה עברו מוקדם יותר החודש לסחור על חוזים ארוכים יותר מורידה משמעותית את הלחץ סביב הפקיעה, שכן אין גוף גדול שמחוייב למכור במיידית. מסיבה זו, תעודת USO שעלתה לכותרות בחודשים האחרונים מציגה עלייה מתונה ביחס למחיר החוזה הקרוב.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

לקריאה נוספת: האם משקיעי USO יודעים במה הם משקיעים?

- 7.א.א 19/05/2020 07:09הגב לתגובה זושופכי קולמוסין שלא מבינים כלום בכלום ממשיכים לברבר עד אפיסת כוחות

- 6.שורט 18/05/2020 20:33הגב לתגובה זועובדים על אנשים בעיניים מחרהנפט חזק חזק למטה....היום עולי 3 או 4 א אחוז למעלה..... ואולי כן 0 אחוז שורט חזק מחר

- י 18/05/2020 21:29הגב לתגובה זואומרים לך שכולם מצמצמים .אין חדשות רעות.כול בפרמטרים תומכים בעליות...סביר ש45 מעבר לפינה...ראה הוזהרת

- תעשה שורט יקרעו לך את התחת (ל"ת)סוחר זקן 18/05/2020 21:25הגב לתגובה זו

- 5.מלכודת נפט 18/05/2020 20:11הגב לתגובה זושל הלללללללייף. Run for your lllliiifffeeee

- 4.דירה=קורת גג 18/05/2020 19:38הגב לתגובה זודירה=קורת גג=צורך בסיסי של האדם

- תפסיק=לחפור=ותעזוב אותנו בשקט (ל"ת)המגיב לחופר 18/05/2020 23:16הגב לתגובה זו

- 3.YL 18/05/2020 18:25הגב לתגובה זו111 מכליות נפט בדרך לסין הם קנו כל מכלית נפט שיכלו במחיר אפסי חובה לשלוח את תשובה אך מנהלים עסקים

- 2.מי שלא שמר במרתף איזה חבית או שתיים - עוד מעט לא ישאר (ל"ת)שמוליק 18/05/2020 18:12הגב לתגובה זו

- 1.רון 18/05/2020 17:28הגב לתגובה זולפני חודש התחלת לכתוב על הנפט ורק יצרת פחד אצל המשקיע הממוצע כאשר ברור היה שאף אחד לא יתן לנפט להיות על אפס או מחיר שלילי. המחיר השלילי היה על חוזה שפקע כעבור יומיים אבל אף אחד לא באמת יכל לקנות נפט ולקבל על זה כסף. היום לאחר תיקונים במחיר הנפט וחוזים ארוכים יותר בתעודות יש התייצבות ואף עליה בין 30 ל-40 אחוז. אבל הכי חשוב לך לצעוק זאב זאב!!!! לא חכם במילים עדיניות