טראמפ: "צריך לקבוע מחיר מינימום לנפט, אחרת עסקים יסגרו"

אמש דווח כי ארגון אופ"ק+רוסיה הגיעו להסכם על קיצוץ התפוקה ב-10 מיליון חביות נפט ליום. זמן קצר לאחר מכן דווח כי מקסיקו, אחת מהמדינות בארגון אופ"ק, הכשילה את ההסכם לאחר שלא הסכימה לקצץ. מחיר הנפט הגיב בתנודתיות ונסגר לבסוף בירידות חדות של מעל 9%.

הבוקר, נשיא מקסיקו אנדרס מנואל לופז אוברדור טען בפני מדינות ה-G20 שיש עסקה חדשה, ולכן המדינה מסירה את התנגדותה לקיצוץ. במקביל, הדיווחים מאופ"ק מצביעים כי שאר המדינות בארגון לא מכירות שיש הסכם חדש. מבולבלים? לא רק אתם.

נזכיר כי אחת הבעיות שעומדות כעת המדינות המפיקות הוא הירידה החדה בביקושים. כפי שציינו אמש (לכתבה המלאה), גם אם הארגון ורוסיה יסכימו על צמצום של 10 מיליון חביות נפט ביום, עדיין קיים עודף היצע משמעותי לנוכח השיתוק שגורם נגיף הקורונה. בגולדמן זאקס טוענים היום לדוגמה, כי נדרש צמצום של לפחות 19 מיליון חביות נפט ליום במטרה למנוע את עודף ההיצע בחודשים אפריל/מאי. בסופו של דבר, המדינות המפיקות עשויות למצוא את עצמן מפיקות פחות ובמחיר נמוך משמעותית.

בתוך כך, נראה כי הממשל האמריקני מתחיל להיות בלחץ לנוכח הירידה החדה במחיר הנפט וההשפעה על חברות האנרגיה המקומיות. הנשיא טראמפ טען לפנות בוקר כי "צריך לקבוע מחיר מינימום לנפט, אחרת עסקים יסגרו".

- הקריפטו קופץ מהשפל - אך הסיפור רחוק מלהיגמר

- החלשת העובדים: טראמפ מרחיב השליטה במשרות הפדרליות

- המלצת המערכת: כל הכותרות 24/7

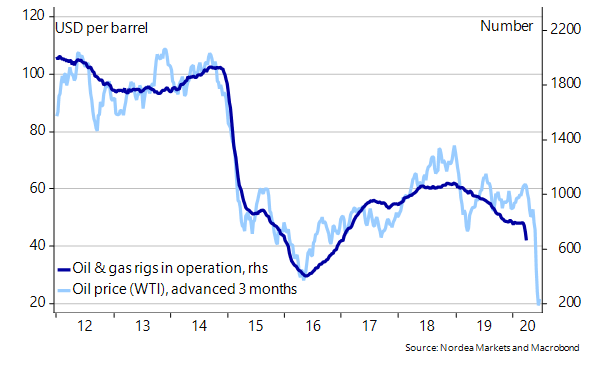

טראמפ צודק ככל הנראה בחששותיו בנוגע לסקטור. נציין בהקשר זה את הערכות בסקירה השבועית של Nordea. לפי הכלכלנים בבנק, הקשר בין השינוי במחיר הנפט לפעילות הבארות בארה"ב מרמז כי בחודשים הקרובים נראה צניחה משמעותית בפעילות האנרגיה בארה"ב.

האם נראה סגירה המונית של בארות בארה"ב בחודשים הקרובים?

- 16.דירה=קורת גג 15/04/2020 06:49הגב לתגובה זודירה=קורת גג=צורך בסיסי של האדם

- 15.טראמפ קומוניסט? 12/04/2020 00:28הגב לתגובה זומעורבות הממשלה והפד בבורסות, מבשרים לנו שארה"ב מזמן לא קפיטליסטית. נשארו רק המילים הגדולות

- 14.אלי 11/04/2020 21:45הגב לתגובה זותתרסק

- 13.שמשון 11/04/2020 19:01הגב לתגובה זואחרת - תאיים שתעברו לאנרגיה חלופית, יש את האמצעים לפתח.

- 12.הנפט ירד ב 60% ואצלנו ירד ב אחוזים בודדים (ל"ת)רון 11/04/2020 18:11הגב לתגובה זו

- 11.מקסיקו 11/04/2020 17:02הגב לתגובה זומקסיקו נזכרה שהיא צריכה 10,000 מכונות הנשמה מארה"ב .. חחח

- 10.רועי 11/04/2020 15:00הגב לתגובה זוכעת ארה"ב הפסיקה לייצר ויהיה מחסור מטורף בנפט לאור הסכם אופק שצפוי לקצץ במשך שנה

- 9.יו 11/04/2020 12:49הגב לתגובה זומצידי שלא יהיה נפט בכלל גם ככה האויר מריח כמו נפט

- 8.אבי 11/04/2020 09:53הגב לתגובה זולמי שמעוניין להשקיע בנפט

- 7.פנחס 11/04/2020 04:56הגב לתגובה זוהעתידיים שנרכשו בזול

- 6.יסמין 11/04/2020 02:23הגב לתגובה זואמריקה יכולה לעשות יותר לכיוון אנרגיה ירוקה. ראיתי סקר בנושא שטען שהתעשיות הירוקות מספקות יותר משרות מאלה של הנפט והפחם. טראמפ צריך לעשות את הדבר הנכון גם לכדור הארץ וגם מבחינת השוק החופשי - ולהפסיק לסבסד נפט ופחם. אם אין ביקוש, לא צריך להיות היצע.

- 5.דני 10/04/2020 19:49הגב לתגובה זומה לעשות לא הכול בשליטתו מתחת ל35 דולר תעשית הנפט שלו גמורה.

- אבל הוא יכול להדפיס ימבה דולרים (ל"ת)6ו57 11/04/2020 10:46הגב לתגובה זו

- 4.אחד 10/04/2020 18:55הגב לתגובה זוהסוזיאליזם ניצח. להציל את כולם ולקבוע מחירי מינימום מתאים לרוסיה. מ עם כל הרווחים שהיו לחברות ולמנהליהם. מה יקרה בהמשך אנחנו יודעים.

- 3.לקנות 10/04/2020 18:41הגב לתגובה זווואו לקנות עוד ועוד ועוד עלייה מוקדמת מהמצופה

- 2.למה לא עושים כאן מחיר מינימום לדולר ? (ל"ת)משה 10/04/2020 18:26הגב לתגובה זו

- כי זה נוגד כלכלה חופשית (ל"ת)דן 10/04/2020 20:13הגב לתגובה זו

- 1.65 10/04/2020 18:09הגב לתגובה זוצריך לצמצם את מאגרי הנפט הפתוחים לא להגביל את מחירו