בנק הפועלים בתוכנית לרכישה עצמית של אג"ח ב-1 מיליארד שקל

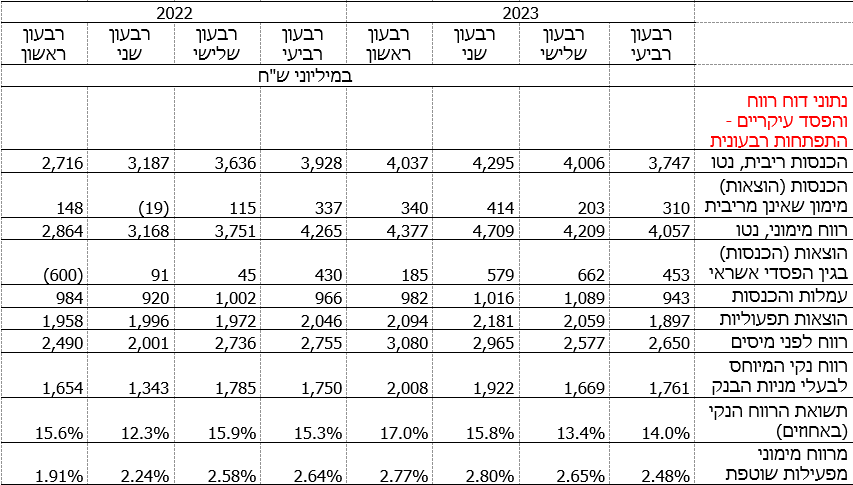

בנק הפועלים אחרי התוצאות הכספיות הטובות ברבעון האחרון של שנת 2023 (רווח של 1.76 מיליארד שקל) ובכלל אחרי שנה טובה (רווח של 7.4 מיליארד שקל), עומד להשתמש ב-1 מיליארד שקל לרכישת אגרות חוב של עצמו.

לרוב רכישה עצמית של אגרות חוב נעשית כאשר הרוכשת סבורה שאגרות החוב בתשואה מעניינת וגבוהה. במקרה של בנקים ובמקרה הספציפי של בנק הפועלים, הסיבה הבסיסית היא עודפי נזילות מאוד גבוהים. לבנק אין מה לעשות עם הכסף.

הרכישה תהיה בחמ סדרות של אגרות חוב והיא תסתיים בסוף הרבעון

נזכיר כי הבנק מוגבל ברכישה עצמית של מניות וחלוקת דיבינדים לאור האיסור של המפקח על הבנקים ולכן הוא מנתב את עודפי הנזילות לרכישת אגרות חוב. לכאורה, זה צעד שפוגע בבעלי המניות כי הבנק מייצר תשואה להון של 14%-15% בעוד שאגרות החוב נסחרות בתשואה של 5% בערך. כלומר, הבנק רוכש נכס שמייצר תשואה של 5% במקום להשתמש בכספים האלו לפעילות השוטפת ולייצר תשואה של פי 3. אבל בפועל, בשל עודפי נזילות מאוד גדולים, ה-1 מיליארד שקל שיוקצה לרכישות לא נדרש, לא צפוי שיהיה נדרש והוא לא באמת מייצר תשואה.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- המלצת המערכת: כל הכותרות 24/7

לבנק יש כספים הרבה מעבר לנדרש לפעילות השוטפת ולכן הוא רוכש אגרות חוב בחזרה. היה ועוד חצי שנה-שנה יתברר שמסיבות שונות, הוא יצטרך מקוורת נוספים, הוא יחזור לשוק. אגב, אם זה יהיה, כנראה שזה יקרה בתשואות נמוכות יותר כי הריבית בדרך למטה.

התוצאות ברבעון הרביעי

במקביל לדוחות הכספיים בשבוע שעבר, הנהלת הבנק עדכנה כי בהמשך להנחיות בנק ישראל שניתנו למערכת הבנקאית בנושא, דירקטוריון הבנק התאים את החלטתו להנחיות והכריז על חלוקת דיבידנד המהווה כ-20% מהרווח הנקי לרבעון הרביעי שהם כ-352 מיליון שקל. הסכום לציבור שנהנה מהדיבידנד בגין רווחי שנת 2023 כולה יעמוד על כ-2.3 מיליארד שקל.

- השבוע בבורסה: האם מניות הנדל"ן יקרות?

- מה יהיה מדד המחירים בינואר והאם הריבית תרד בעדכון הקרוב?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

תיק האשראי צמח במהלך השנה בשיעור אחראי של כ-4.8% תוך איזון בין מרכיבי סיכון, רווחיות וצמיחה, והצגת מדדי איכות אשראי גבוהים התואמים את תיאבון הסיכון של הבנק

עם פרוץ המלחמה, הבנק הודיע על סדרת הטבות משמעותיות ללקוחותיו כדי להקל עליהם בהתמודדות עם השלכות המלחמה. עלות כלל הצעדים עשויה להגיע בניצול מלא לכ-470 מיליון שקל. לאור המשך אי הוודאות והסיכונים המשקיים בשל השלכות אפשריות של המלחמה על המשק ועל כלכלת ישראל –הבנק המשיך ברבעון הרביעי להגדיל את ההוצאה להפסדי אשראי ב-453 מיליון שקל והיא הסתכמה בשנת 2023 ב-1,879 מיליון שקל.

סך ההכנסות של הבנק בשנת 2023 הסתכמו ל-21,382 מיליון שקל, בהשוואה ל-17,920 מיליון שקל בשנת 2022. הבנק מציג יחסים פיננסיים איתנים וחזקים, גבוהים משמעותית מדרישות ההון: יחס הון עצמי רובד 1 של הבנק עמד בסוף שנת 2023 על 12.02%. יחס ההון הכולל ליום 31 בדצמבר 2023 עמד על 15.07%. יחס כיסוי הנזילות ממשיך להיות גבוה ועמד בסוף השנה על 129%. לבנק הפועלים בסיס פיקדונות קמעונאיים רחב בסך 321.2 מיליארד שקל.

הכנסות מימון מפעילות שוטפת הסתכמו ב-17,287 מיליון ש"ח בשנת 2023 בהשוואה ל-14,548 מיליון ש"ח בשנת 2022, גידול אשר נבע בעיקר מהשפעות עליית שיעורי הריבית השקלית והדולרית וכן מהצמיחה בתיק האשראי. עמלות והכנסות אחרות הסתכמו בשנת 2023 ב-4,030 מיליון ש"ח בהשוואה ל-3,872 מיליון ש"ח בשנת 2022. העלייה נבעה בעיקר מגידול בעמלות מעסקי מימון וטיפול באשראי ועמלות מכרטיסי אשראי וכן גידול בסינדיקציות שארגן הבנק, אשר קוזזו כתוצאה מירידה בעמלות מפעילות בניירות-ערך.בנוסף, ההכנסות המימוניות והעמלות הושפעו ברבעון הרביעי של השנה מהטבות שניתנו ללקוחות כדי להקל על התמודדות עם השלכות המלחמה.

על רקע התוצאות, פרסם לירן לובלין, מנהל מחלקת המחקר באי.בי.אי בהמלצה חיובית על הבנק עם אפסייד של 26% על מחיר המניה; "עוד דוח מצויין – ההוצאה להפסדי אשראי ברבעון הקודם היתה מספקת", כותב לובלין ומוסיף - "בנק הפועלים היה הראשון במערכת לפרסם את התוצאות לרבעון הרביעי של 2023 והציג תוצאות מצוינות שהיו מעל לצפי המוקדם שלנו. הבנק רשם תשואה להון של 14% אל מול הערכות שלנו לתשואה להון של כ-12.1% זאת בזכות הוצאות להפסדי אשראי נמוכות מהערכות וירידה משמעותית בהוצאות השכר המיוחסת לירידה במענקים תלויי תשואה. בצד ההכנסות, המרווח הפיננסי המשיך לרדת בעיקר בגלל ההתייצבות בסביבת הריבית והשפעה זניחה של המדד. לאור המלצת הפיקוח על הבנקים הבנק שומר על שיעור חלוקת דיבידנד נמוך של 20% מהרווח לרבעון אל מול מדיניות של 40% וזאת חרף עודפי ההון הגבוהים".