הבנקים חוגגים עם עמלות של 6 מיליארד שקל, מי לוקח הכי הרבה?

המפקח על הבנקים חושף: הירידה בעמלות הבנקים נבלמה וחזרה ארבע שנים אחורה. הבנקים הכניסו בממוצע 27 שקל בחודש מעמלות לחשבון הבנק, עלייה של 2 שקלים לעומת שנה שעברה. גם העמלה על כרטיס אשראי עלתה בכמעט 2 שקלים לחודש ל-15.4 שקל

הבנקים הרוויחו בשנת 2022 המון כסף זה ידוע אבל כמה מתוכו הגיע מעמלות. המפקח על הבנקים הגיש היום לוועדת הכלכלה של הכנסת את הדוח על העמלות של הבנקים לשנת 2022. לפי הנתוניםבשנת 2022 חלה עלייה בגובה העמלות של הבנקים, וכן ביחס של ההכנסות מעמלות לנכסי המערכת הבנקאית.לפי הנתונים, הכנסות הבנקים מעמלות הסתכמו ב-6 מיליארד שקל בשנת 2022. עלייה של 200 מיליון שקל בהשוואה לשנת 2021. כאשר26% מהעמלות שולמו בגין ניירות ערך, וכ-20% היו כתוצאה מניהול חשבון עובר ושב. העלות הממוצעת של ניהול חשבון עו"ש בבנק והחזקת כרטיסי אשראי לחשבון בשנת 2022 עומדת על 26.9 שקל בחודש - עליה של 2.3 שקל בחודש בהשוואה לשנת 2021. עלות זו זהה לעלות שנמדדה ב-2019.בבנק ישראל מסבירים כי העלייה נובעת בעיקרה מגידול בפעילות של עסקאות במט"ח שביצע הציבור באמצעות כרטיסי חיוב. גידול זה נובע מתהליך החזרה לשגרה לאחר משבר הקורונה.בשנת 2022 חלה עלייה קלה ביחס הכולל בין הכנסות המערכת הבנקאית מעמלות לסך הנכסים מ-0.73% ל-0.74% עלייה זו נובעת מגידול בהכנסות מעמלות בשיעור של 9.1%, בהשוואה לגידול בסך נכסי המערכת הבנקאית בשיעור של 7.5% במונחים שנתיים.המפקח מציין כי עיקר העלייה בהכנסות מעמלות מקורה בגידול בהיקף העמלות הנגבות מעסקים גדולים ומעמלות הנגבות בכרטיסי חיוב, הנובע מגידול בהיקף הפעילות, כחלק מהחזרה לשגרה לאחר משבר נגיף הקורונה. עלייה זו קוזזה בחלקה בירידה בעמלות הנגבות מיחידים ועסקים קטנים בגין פעילות בניירות ערך.בבנק ישראל מציינים כי במהלך 14 השנים האחרונות, מאז כניסתה לתוקף של הרפורמה בתחום העמלות, חלה ירידה מצטברת של 46% בשיעור סך הכנסות המערכת הבנקאית מעמלות ביחס לסך הנכסים. בפיקוח על הבנקים טוענים כי ירידה מתמשכת זו מיוחסת למכלול המצטבר של פעולות הפיקוח על הבנקים בתקופה הזו. המפקח על הבנקים, דניאל חחיאשוילי אמר "הדיווח לוועדת הכלכלה הוא גם הזדמנות להביא לתשומת לב הציבור את החשיבות להתנהלות בנקאית נכונה, לרבות בכל הקשור להשוואת מחירים. במסגרת זו אני קורא לציבור לעשות שימוש בכלים המפורסמים באתר בנק ישראל מעולם הבנקאות לרווחת הציבור, ולהכיר את הכלים ומדריכים שמנגישים מידע וידע רב כמו מחשבון מסלולי עמלות, תעודת הזהות הבנקאית ועוד. כלים אלו מסייעים במשא ומתן מול המערכת הבנקאית על תנאי ומחירי השירותים הבנקאיים".

המפקח על הבנקים, דניאל חחיאשוילי אמר "הדיווח לוועדת הכלכלה הוא גם הזדמנות להביא לתשומת לב הציבור את החשיבות להתנהלות בנקאית נכונה, לרבות בכל הקשור להשוואת מחירים. במסגרת זו אני קורא לציבור לעשות שימוש בכלים המפורסמים באתר בנק ישראל מעולם הבנקאות לרווחת הציבור, ולהכיר את הכלים ומדריכים שמנגישים מידע וידע רב כמו מחשבון מסלולי עמלות, תעודת הזהות הבנקאית ועוד. כלים אלו מסייעים במשא ומתן מול המערכת הבנקאית על תנאי ומחירי השירותים הבנקאיים".

6 מיליארד שקל מעמלות

בנוסף, המפקח על הבנקים ציין כי התפלגות ההכנסות הבנקים מעמלותהסתכמו ב-6 מיליארד שקל בשנת 2022. עלייה של 200 מיליון שקל בהשוואה לשנת 2021. כאשר26% מהעמלות שולמו בגין ניירות ערך, בהשוואה לכ-31% ב-2021. כ-20% היו כתוצאה מניהול חשבון עובר ושב, שנותר ללא שינוי בהשוואה ל-2021.לפי הנתונים, ב-12 השנים האחרונות, חלה ירידה בעלות ניהול עו"ש והחזקת כרטיס חיוב בשיעור של 17.1% במצטברהמפקח מציין כי בתקופת הדוח נצפתה עליה בהכנסות מעמלת פעולה ב"ערוץ ישיר", בעיקר בשל עלייה בתעריף שירות זה בבנק הפועלים.כ-21% מהכנסות הבנקים מעמלות נובע מעמלות המשולמות בגין כרטיסי אשראי, בהשוואה ל-17% ב-2021. ו-15% מהכנסות הבנקים מעמלות נובע מעמלות המשולמות בגין אשראי. שיעור זה ירד בהשוואה ל-2021, כאשר ירידה זו נגרמה בעיקר מקיטון בהכנסות המערכת הבנקאית מעמלת "טיפול באשראי ובביטחונות-הלוואות לדיור" שמוכרת בציבור בשם "עמלת פתיחת תיק משכנתא" בעקבות קביעת גובה עמלה מקסימלי של 360 שקל בחוק הבנקאות.

בנק הפועלים העלה את העמלות

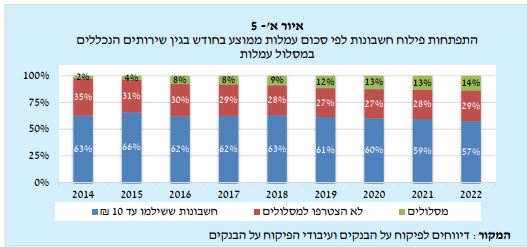

בשנת 2022 חלה עליה של 0.7 שקל בעלות ניהול חשבון העו"ש בהשוואה לשנת 2021 והיא עמדה על 11.5 שקל לחודש בממוצע. כאשר עלייה זו נובעת בעיקר מעלייה בהכנסות מעמלת פעולה בערוץ ישיר בעקבות העלאת תעריף עמלת ערוץ ישיר בבנק הפועלים מ-1.35 שקל ל-1.75 שקל לפעולה.לפי הנתונים, ב-12 השנים האחרונות חלה ירידה של כ-44% במצטבר בעלות זו. המפקח מציין כיהעלות החודשית הממוצעת להחזקה ושימוש בכרטיסי חיוב הסתכמהב-15.4 שקל בממוצע לחודש לחשבון, עליה של כ-1.6 שקל בממוצע לחודש בהשוואה לשנת 2021. החל משנת 2014 הבנקים מחויבים להציע ללקוחותיהם את שירות מסלולים בסיסי ומורחב בחשבון העו"ש. השירות מציע תשלום של סכום חודשי קבוע עבור ביצוע מספר פעולות מוגדר מראש. על פי הנתונים, במחצית הראשונה לשנת 2022 הצטרפו לשירות המסלולים 64 אלף חשבונות, מרביתם חשבונות של משקי בית.מנתוני הפיקוח על הבנקים, עולה כי 57% מסך החשבונות הללו משלמים פחות מ-10 שקל בממוצע בחודש. חשבונות אלו נהנים ממחיר מוזל ושירות המסלולים אינו מיטיב את מצבם. 14% מהחשבונות כבר מצורפים לשירות המסלולים ועבור 29% מהחשבונות הנותרים, מוצע לשקול להצטרף לשירות.

החל משנת 2014 הבנקים מחויבים להציע ללקוחותיהם את שירות מסלולים בסיסי ומורחב בחשבון העו"ש. השירות מציע תשלום של סכום חודשי קבוע עבור ביצוע מספר פעולות מוגדר מראש. על פי הנתונים, במחצית הראשונה לשנת 2022 הצטרפו לשירות המסלולים 64 אלף חשבונות, מרביתם חשבונות של משקי בית.מנתוני הפיקוח על הבנקים, עולה כי 57% מסך החשבונות הללו משלמים פחות מ-10 שקל בממוצע בחודש. חשבונות אלו נהנים ממחיר מוזל ושירות המסלולים אינו מיטיב את מצבם. 14% מהחשבונות כבר מצורפים לשירות המסלולים ועבור 29% מהחשבונות הנותרים, מוצע לשקול להצטרף לשירות.כמה עולה כל מסלול?

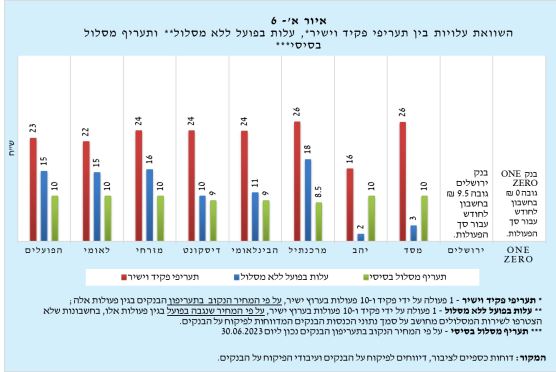

המסלול הבסיסי של הבנקים הוא מסלול העמלות הבסיסי שכולל עד 10 פעולות בערוץ הישיר ועד פעולה אחת על ידי פקיד בחודש, כאשר מחירו מפוקח ואינו יכול לעלות על 10 שקל.לפי בדיקת בנק ישראל, בבנק יהב ובבנק מסד העלות בפועל ללא מסלול נמוכה יותר מתעריף המסלול הבסיסי. בהשוואה לשנה שעברה בבנק ירושלים העלו את תעריף המסלול הבסיסי מ-6.5 שקל ל-9.5 שקל. לגבי עלות המסלול המורחב שכולל עד 50 פעולות בערוץ הישיר ועד 10 פעולות באמצעות פקיד, ועלותו נעה בין 20 שקל ל-30 שקל בבנקים השונים. גם פה העלה בנק ירושלים את עלותו ב-3 שקלים.

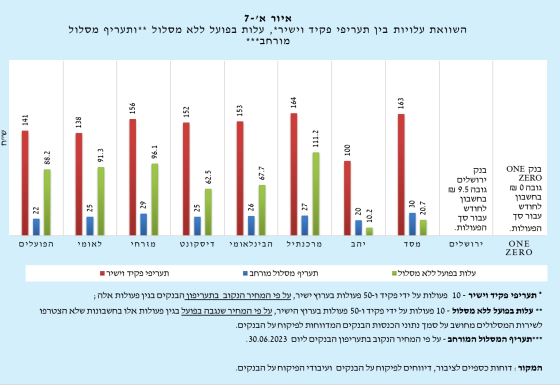

לגבי עלות המסלול המורחב שכולל עד 50 פעולות בערוץ הישיר ועד 10 פעולות באמצעות פקיד, ועלותו נעה בין 20 שקל ל-30 שקל בבנקים השונים. גם פה העלה בנק ירושלים את עלותו ב-3 שקלים.איזה בנק לוקח הכי הרבה עמלות?

על פי הנתונים, בבנק מסד ומרכנתיל לוקחים את העמלות הגבוהות בותר במסלול הישיר, 26 שקלים לחודש מעט אחריהם נמצאים הבינלאומי מזרחי ודיסקונט עם 24 שקלים לחודש. אחריהם הפועלים עם 23 שקל ולאומי עם 22 שקל. במסלול הבסיסי מרכנתיל הכי זולים עם 8.5 שקל לחודש

על פי הנתונים, בבנק מסד ומרכנתיל לוקחים את העמלות הגבוהות בותר במסלול הישיר, 26 שקלים לחודש מעט אחריהם נמצאים הבינלאומי מזרחי ודיסקונט עם 24 שקלים לחודש. אחריהם הפועלים עם 23 שקל ולאומי עם 22 שקל. במסלול הבסיסי מרכנתיל הכי זולים עם 8.5 שקל לחודש

- 8.דמוקרט 14/08/2023 08:49הגב לתגובה זולא מפלים לקוחות ובכלל נאורים

- 7.בראבו עליכה (ל"ת)מוטי 14/08/2023 08:18הגב לתגובה זו

- 6.רון 13/08/2023 21:47הגב לתגובה זוהמדינה שומרת עליהם

- 5.תבטלו את הקביעות בבנקים, שיוכלו לפטר עובדים. (ל"ת)מני 13/08/2023 18:50הגב לתגובה זו

- 4.rangil77 13/08/2023 18:18הגב לתגובה זואו סתומים שאומרים, יאללה, מה זה 20 שקל בחודש. ואז הם מגיעים לגיל 67 ובוכים שהמדינה חרא ואין להם שקל על התחת.

- 3.האמיתי 13/08/2023 17:30הגב לתגובה זושודדים לאלץ את הנגיד לכפות על הנגיד הורדה דרסטית בעמלות של המופקרים

- 2.שולתתתת1 13/08/2023 16:45הגב לתגובה זובנק ישראל חייב לבטל לבנקים את עמלת המינימום לרכישת מניות או אגח. למה שתהיה עמלת מינימום? ולמה היא כל כך גבוהה ?

- 1.מבין2 13/08/2023 16:15הגב לתגובה זוכולם באותה אליטה והציבור משלם. הנגיד הבא חייב להיות מחוץ לאליטה הזאת ולעזור לציבור סוף סוף.

- חחחחחח 13/08/2023 23:08הגב לתגובה זו40 שנה ימין בשלטון ואתה מאשים שמאלנים חחחחח מי טיפח את כל המונופולים בכל תחום אה...שמאל? עובדים על כולנו כאילו הם נלחמים בהם אבל האמת הממשלה היחידה שמרוויחה מכל העסק

- כדאי שהנגיד הבא יהיה רב. (ל"ת)פנסי 13/08/2023 16:39הגב לתגובה זו