אנרג'יקס חתמה על עסקאות מימון בסך של כ-1.9 מיליארד שקל

חברת אנרג'יקס אנרג'יקס 3.42% העוסקת בהקמה, ניהול ומכירת חשמל ממערכות אנרגיה סולארית (פוטו וולטאית) ומטורבינות רוח, התקשרה באמצעות מבנה חברות אמריקאיות בבעלותה המלאה, במערך עסקאות להשקעה ומימון פרויקטים בתחום הפוטו-וולטאי, בהספק כולל של כ-416MWp, אשר ממוקמים בוירג'יניה ופנסילבניה ומצויים בעיצומו של שלב ההקמה.

החברה, באמצעות מבנה תאגידים ייעודי בארה"ב, התקשרה בהסכם עם בנק אמריקאי כשותף המס של הפרויקטים, לפיו שותף המס ישקיע סך כולל של כ-250 מיליון דולר כהשקעת Equity Tax. בתמורה להשקעתו יקבל שותף המס זכויות בשותפות שתחזיק בפרויקטים, שעיקרן הטבת המס הפדרלי (ITC). בנוסף, שותף המס יהיה זכאי לחלק יחסי מהתזרים הפנוי בפרויקטים, וזאת עד למאוחר מבין המועד בו קיבל שותף המס תשואה על השקעתו בשיעור שהוסכם או חלוף התקופה שנקבעה בהסכם, והכל כמקובל בעסקאות מסוג זה. סכום ההשקעה משקף הטבת מס (ITC) בשיעור של 30%.

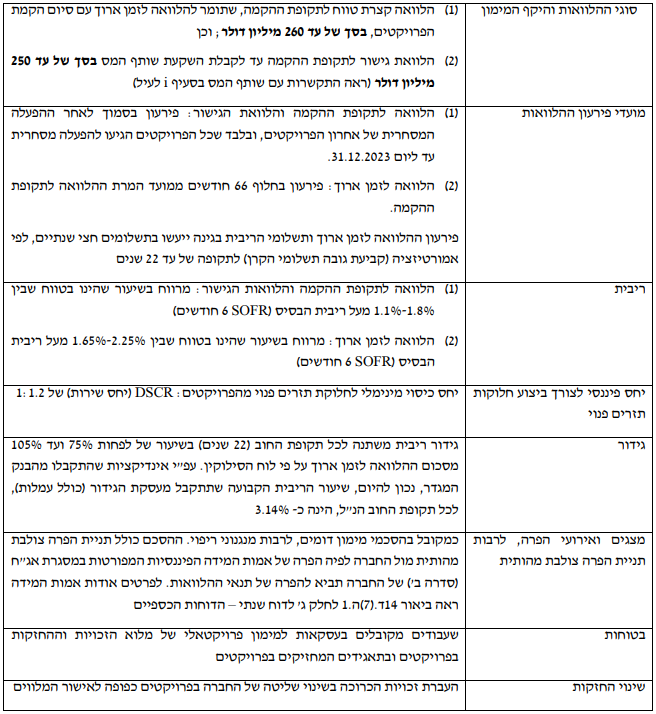

בנוסף להתקשרות עם שותף המס, החברה, באמצעות מבנה תאגידים ייעודי בארה"ב, התקשרה עם בנק בינלאומי בתחום האנרגיה המתחדשת, לקבלת מימון Recourse-Non אשר נחלק לשניים: (1) מימון קצר טווח לתקופת ההקמה אשר יוחלף במימון ארוך טווח לפרויקטים ו-(2) הלוואת גישור להקמה עד לקבלת השקעת ה-Equity Tax.

השקעת שותף המס עשויה לגדול לסך של עד 380 מיליון דולר עם פרסום התקנות מכוח חוק ה-IRA, ועדכון שיעור הטבת מס ה-ITC לו זכאים הפרויקטים. תוספת ההשקעה משקפת את הערכת החברה לשיעור הטבת המס לו יהיו זכאים הפרויקטים מעבר ל-30%.

- אנרג'יקס נפלה אבל המוסדיים עשו רווח מהיר

- אנרג'יקס יורדת לאחר הדוח: מורידה את יעדי הפרויקטים

- המלצת המערכת: כל הכותרות 24/7

החברה במגעים מתקדמים לקבלת מימון נוסף בסך של עד 80 מיליון דולר אשר צפוי להיחתם בשבועות הקרובים בגין פרויקטים של החברה בארה"ב הנמצאים כיום בהפעלה מסחרית בהספק כולל של כ-224MWp. סכום המימון צפוי לשמש את החברה להחזר הון עצמי שהעמידה לטובת הקמת פרויקטים אלו.

מניית אנרג'יקס ירדה ב-6% מתחילת השנה למחיר של 10.2 שקל המבטא שווי שוק של 5.58 מיליארד שקל.

אסי (אסא) לוינגר, מנכ"ל החברה: "אנו שמחים לדווח על השקעת שותף מס ומימון בארה"ב בסכום חסר תקדים לחברה של עד 2.6 מיליארד שקל, מתוכן חתמנו על עסקת שותף מס ועסקאות מימון בסך של כ-1.9 מיליארד שקל בגין צבר הפרויקטים בהקמה בארה"ב בהספק של MWp416. בדומה לעסקאות קודמות של החברה, ההתקשרות נעשתה עם מוסדות פיננסים מובילים ובתנאים אטרקטיביים. עסקאות ההלוואה נעשו בתנאי Non Recourse והן ישמשו למימון הקמת הפרויקטים המצויים כבר בעיצומן של עבודות ההקמה וצפויים להגיע להפעלה מסחרית עד לסוף השנה. עסקאות המימון והשקעת שותף המס מהוות אבן דרך משמעותית למימוש תכניות העבודה של החברה לשנת 2023 ולשנים הקרובות. בדומה לעסקאות אחרות של החברה ובהתבסס על מערכת היחסים שנוצרה עם המוסדות הפיננסיים, אנו סמוכים כי עסקאות אלה ישמשו גם כפלטפורמה לעסקאות עתידיות אשר יתמכו בצרכי המימון ויבטיחו את המשך הצמיחה המואצת של החברה בפעילותה בארה"ב".

- 2.לילי 23/04/2023 20:55הגב לתגובה זונראה כי מחירי האנרגיה ירדו והריבית תעלה . אנרגקס תהייה היסטוריה.

- 1.הם כותבים 3.14% אחרי גידור ועמלות, כאשר הריבית בלי 23/04/2023 12:18הגב לתגובה זוהם כותבים 3.14% אחרי גידור ועמלות, כאשר הריבית בלי גידור היא בין 6.1 ל-7.5. זה בולשיט