נור: צפי להסכם ל-3-5 שנים עם יצרן מדפסות עם רווח גולמי של יותר מ-50%

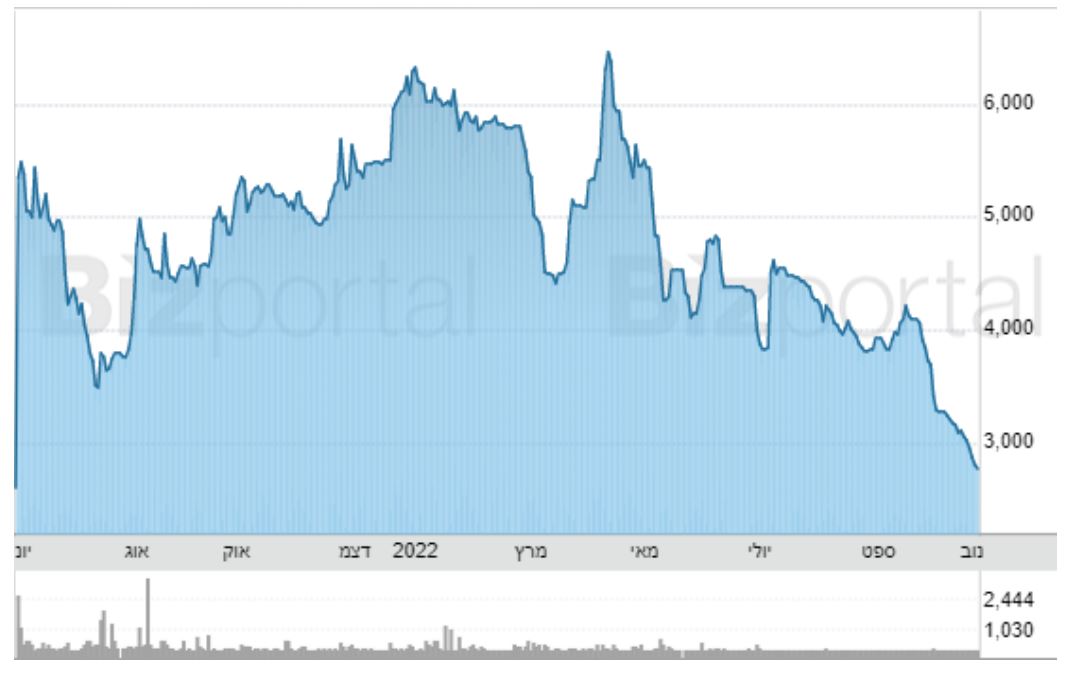

חברת נור אינקנור -0.58% שעוסקת במחקר ופיתוח של דיו מבוסס מים למדפסות דיגיטליות היא עוד אחת מהמניות שהגיעו לבורסה בתל אביב בגל ההנפקות של השנה שעברה. המניה איבדה 56% בשנה האחרונה והיום היא קופצת ב-6% למחיר של 29.6 שקלים למניה ושווי שוק של 150 מיליון שקל, לאחר מכתב למשקיעים שבו משה נור, מייסד ומנכ"ל החברה, אומר שהחברה צפויה לחתום על חוזה מסחרי עם "אחת מהחברות המובילות בעולם" בתחום פיתוח ושיווק מדפסות דיגיטליות לשוק הטקסטיל, וזאת אחרי פיילוט שנמשך כשנתיים וחצי.מדובר בהסכם ל-3 עד 5 שנים, והחברה צופה שרמת הרווחיות הגולמית תעמוד על יותר מ-50%,כאשר יצרן המדפסות ירכוש מהחברה דיו פיגמנטי על-בסיס מים של החברה.בחברה ממהרים לקשור כתרים ואומרים כי הם מקדמים עוד ניסויים (פיילוט) נוספים אצל "מספר לקוחות אסטרטגיים ברחבי העולם", ובחברה מקווים ש"חלק מתהליכי פיילוט אלה עשויים להתקדם להסכמים מסחריים נוספים, במהלך החודשים הקרובים".פיטורים בחברהבחברת נור מציינים כי "לאור תנאי השוק", החברה מבצעת מאז סוף הרבעון הראשון של השנה, "תכניות לצמצום ההוצאות השוטפות של החברה" או בעברית פשוטה - פיטורי עובדים, כדי לאפשר לחברה להיות רזה יותר ולשרוף פחות כסף בשלב המו"פ, במטרה "להבטיח את המשך פעילותה הסדיר עד לרבעון השני של שנת 2025".תצליח לפתח מוצר נוסף בשנת 2024?בנור גם אומרים שהפעולות לפיתוח דיו המאפשר הדפסה בשכבות בשת"פ עם חברה מ"המובילות בעולם" לדברי החברה, "השיגו התקדמויות משמעותיות" בפיתוח הדיו והתאמתו לחומרי הגלם - אם כי לא ממש ברור מה זה אומר. החברה לא מפרטת. לדברי נור, הצוותים המשותפים "מסיימים את הגדרתה של מערכת הדפוס הדיגיטלית והזמנת אב-טיפוס של אותה מערכת" וזו צפויה להיות מותקנת במעבדות של נור אינק, והיא צופה את סיום פיתוח המוצר והפיכתו למסחרי במהלך שנת 2024.עוד מדווחת החברה כי ברבעון השלישי היא רכשה ציוד בשווי של מאות אלפי דולרים בכדי להשלים את הקמת מפעל ייצור הדיו, במטרה להקים שבעה קווי ייצור (לצבעים השונים של מוצרי הדיו) אשר מהם תוכל החברה לייצר עד כ-40 אלף ליטר דיו בחודש וצופה כי הקווים יהיו מוכנים לייצור בשני והשלישי של שנת 2023 וכי היא השלימה הרכבה של קו חצי-אוטומטי לייצור דיו.נור נמצאת בשליטה של משה גור, המייסד והמנכ"ל, שמחזיק ב-38.2% מהמניות יחד עם ביתו בת אל איטליאנו, כמו גם אחיו יוסף נוריאל שמחזיק ב-6.5% נוספים מהמניות. בית ההשקעות מור מחזיק ב-7.6% ממניות החברה.במחצית הראשונה של 2022 החברה טרם רשמה הכנסות. במקביל, היא רשמה הפסד תפעולי של 5.65 מיליון שקל, 73% יותר מהפסד תפעולי של 3.3 מיליון שקל במחצית הראשונה של 2021. ההפסד הנקי הסתכם ב-5.8 מיליון שקל, לעומת 3.5 מיליון שקל אשתקד.עם זאת לחברה אין הערת עסק חי - בגלל הגיוס בהנפקה. יש לה כ-27 מיליון שקל בקופה, אחרי שגייסה 44.4 מיליון שקל לפני שנה. כלומר היא שורפת לא מעט מזומן והשאלה אם הכסף יספיק לה.