מניות הביטוח הן הפתעת השנה? לא למי שפתח את האוזניים ואיך להיחשף למדד הביטוח?

2024 הייתה השנה של מניות הביטוח עם תשואה של 60% במדד. החברות הבולטות דווקא היו הקטנות יותר כמו ווישור (290%), ליברה (206%) ואיילון (120%). ווישור זינקה בזכות איילון ובזכות שיפור בתחום הדיגיטלי בדומה לליברה. אבל המספרים שלהן עדיין קטנים.

גם הגדולות הציגו תשואות מרשימות - הראל עם 87%, מנורה ומגדל עם 63%, וכלל והפניקס עם 45%. חברות הביטוח נהנו מעליות מחירי הביטוח, וגם מהעליות בבורסה שהשפיעו על התחום הפיננסי אצלן. אחרי הכל, חברות הביטוח הן כבר לא רק חברות ביטוח הן ענקיות פיננסים וניהול כספים. מניות הביטוח נסחרו בתמחורים נמוכים עם מכפילי רווח באזור של 4-5 ומכפילי הון נמוכים משמעותית מ-1, אפילו באזור 0.5 לחלק מהן. אלא שכשדיברנו עם מנהלי החברות לפני כשנה הם הציגו תמונה של רווח מייצג גבוה, כזה שהשווי שוק די קטן עליו. זה היה המנוע לעליות בתחום הביטוח. הרחבה: ראיון עם יורם נוה מנכ"ל כלל ביטוח (מאז המניה הוסיפה 55%) המלחמה איימה להכביד על חברות הביטוח בשל גידול בהוצאות ותשלומים למבוטחים, אך בפועל, ההשפעה הייתה מוגבלת. הוצאות המלחמה הסתכמו בכמה מאות מיליוני שקלים ומנגד חברות הביטוח שמנהלות מעל 2 טריליון שקל מהגמל והפנסיה נהנו מהעליות בשווקים.

תחום אחד שמאוד הושפע מהמלחמה הוא ביטוח הרכב. המחירים שם עלו על רקע עלייה במקרי הגניבות בחסות המלחמה. הגנבים הבינו שלכוחות הביטחון אין מספיק משאבים גם לתפעל אירועי פנים הקשורים למלחמה, כמו סיכול פיגועים למשל, וגם להיות עם אצבע על ההדק בכל הקשור לגניבות, ומספר מקרי הגניבה המדווחים זינק ב-30%-40%, מה שהביא להתייקרות בביטוחי הרכב.

גם רונן אגסי, מנכ"ל מגדל, הצביע השנה על התמחור הנמוך של מניות הביטוח . "יש דיסקאונט עמוק במניות חברות הביטוח", הוא אמר לנו בשיחה לפני מספר חודשים. "בשנה שעברה הייתה שחיקה משמעותית ברווח החיתומי שהסתכם ב-180 מיליון שקל. עכשיו אנחנו עם 325 מיליון שקל אז אני מניח שהטווח המייצג הוא בין 200-300 מיליון שקל". מגדל נסחרת ב-7 מיליארד שקל וההון העצמי שלה מסתכם ב-9 מיליארד שקל. גם אם מסתכלים על הדברים בזהירות עם רווח חיתומי רבעוני של 150-200 מיליון שקל וכ-70-100 מיליון שקל משוק ההון, הרי שמדובר ברווח גבוה בהינתן השווי של החברה. זה מאפיין את כל חברות הביטוח הגדולות וזה נובע גם מכך שהדוחות הכספיים שלהן קשים לעיכול. הגורמים שמשפיעים על חברות הביטוח רבים ומשמעותיים ולכן הקושי של המשקיעים בניתוח וכניסה להשקעות בתחום.

- המניות בארץ יירדו או יעלו, ומה יקרה בוול סטריט? תובנות ממומחי השקעות

- מגדל משקיעה 700 מ' שקל בהלוואות רכב: "חשוב מאוד לעבוד עם שחקנים איכותיים"

- המלצת המערכת: כל הכותרות 24/7

איך אפשר להיחשף לחברות הביטוח?

ענף הביטוח

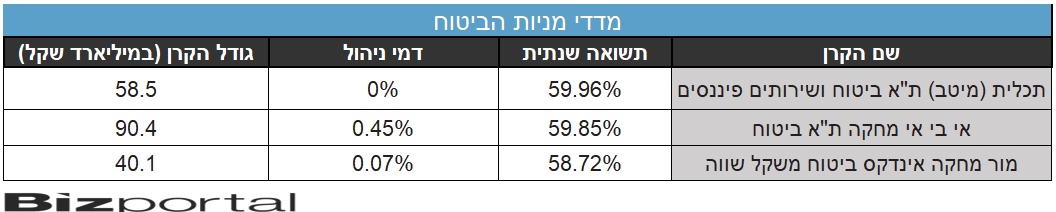

הוא אחד מהענפים שהכי קל להיחשף אליו בבורסה כי כמעט כל החברות רשומות למסחר. הדרך היעילה ביותר להיחשף לכולן היא דרך השקעה בקרן מחקה מדד הביטוח, ויש 3 קרנות פופולאריות.

התשואה בקרן של תכלית השנה היא הכי קרובה לתשואה של המדד עצמו עם 59.96%, כאשר אחריה הקרן של אי בי אי עם 59.85% והקרן של מור עם 58.72%.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.